卖出期权,无论是卖出看涨期权还是卖出看跌期权,都是高风险策略。与买入期权不同,卖出期权的潜在亏损可能很大,甚至是无限的,具体取决于期权类型和标的资产的价格波动。

当投资者卖出看涨期权时,如果标的资产价格大幅上涨,超出行权价,期权买方会行使期权,投资者将不得不以市场高价买入股票,并以较低的行权价卖出,潜在亏损理论上是无限的。

如果投资者卖出看跌期权,标的资产价格下跌到行权价以下,期权买方可能会行使期权,投资者将不得不以行权价买入标的资产,且标的资产市价可能远低于行权价,导致大幅亏损。

卖期权之前需要关注什么?

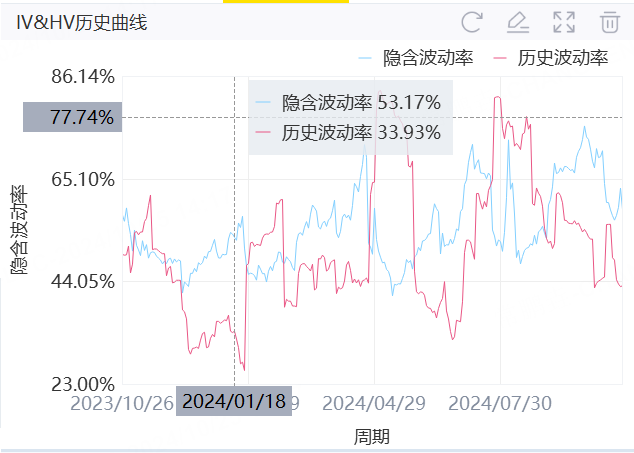

关注波动率的变化:期权的权利金与市场波动率密切相关。如果投资者在波动率较高时卖出期权,亏损是由于波动率突然上升导致的,投资者可以等待波动率回落,再回购期权。

在波动率明显上升时,投资者可以减少卖出期权的仓位,或者转向其他策略,例如买入价差期权或保护性期权组合,降低风险。

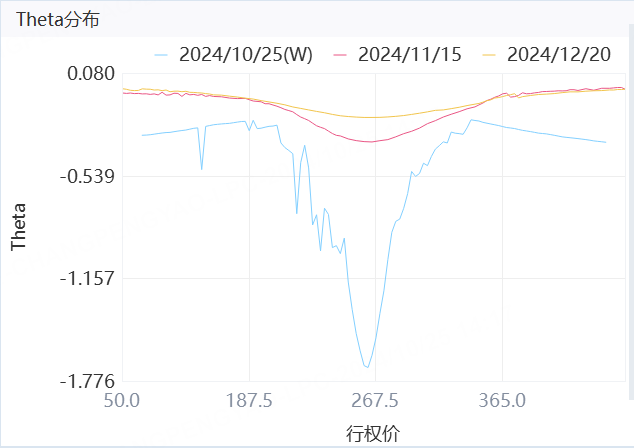

利用时间价值衰减:期权的时间价值会随着到期日的临近快速衰减。如果投资者的期权离到期日不远且标的资产价格没有进一步恶化的迹象,投资者可以选择继续持有期权,等待时间价值的减少,让投资者获得盈利或减少亏损。

卖期权亏损后该怎么办?

1.提前回购期权:如果亏损未到难以承受的程度,但市场前景恶化,可以考虑提前回购卖出的期权,解除期权合约义务。这样可以避免进一步的损失,尤其是在看涨期权时标的资产价格持续上涨,或看跌期权时价格持续下跌。

2.设定止损点:如果亏损超过预设的止损范围,可以立即平仓,锁定损失,避免更大的亏损。这是最直接的应对方式,尤其在市场大幅波动时。

3.滚动期权:

滚动到期日:如果期权即将到期且面临被行权的风险,但投资者希望保留头寸,可以买回当前的期权,并同时卖出一个更远的到期日的期权。这样投资者可以争取到更多时间来等待市场回调。

滚动到更高/低的行权价:如果投资者担心继续持有原来的行权价会面临更大损失,可以选择回购当前期权并卖出一个更高(看涨期权)或更低(看跌期权)行权价的期权。这样可以减少潜在的亏损,但权利金可能会有所降低。

4. 构建价差策略

添加对冲:如果亏损风险上升,可以通过买入相关方向的期权来对冲。比如:

看涨期权亏损:投资者可以买入一个相同标的的看涨期权来限制亏损,形成牛市看涨价差,这样投资者的潜在亏损将被锁定在一定范围内。

看跌期权亏损:买入一个更低行权价的看跌期权,形成牛市看跌价差,限制继续亏损的风险。

使用反向期权:例如,当投资者卖出看涨期权时,标的价格大幅上涨,可以考虑卖出一个高位看跌期权(Put),或者买入一个看涨期权以防止进一步的上涨带来的更大亏损。

5. 接受行权,调整持仓

接受行权:在某些情况下,接受行权可能是一个合理的选择。比如,卖出看涨期权被行权后,投资者需要以行权价卖出股票,或者卖出看跌期权后需要以行权价买入股票。接受行权后,投资者可以根据市场情况重新管理头寸。

转变为持股策略:如果卖出看跌期权亏损并被行权,意味着投资者以行权价买入了股票。这时投资者可以考虑长期持有股票,等待价格回升,或者卖出备兑看涨期权(Covered Call),进一步降低持仓成本。

精彩评论