[得意] ( 微信公众号:米股研报站 )[得意] 锂作为电动汽车电池的核心材料,正变得愈发重要。Lithium Americas (LAC) 是一家专注于锂资源开发的公司,尤其是其在美国的Thacker Pass锂矿项目备受市场关注。本文将详细分析LAC的现状、锂矿储量、未来的进展计划,并通过现有数据进行未来7年的目标股价计算。

LAC现状与融资障碍( 微信公众号:米股研报站 )

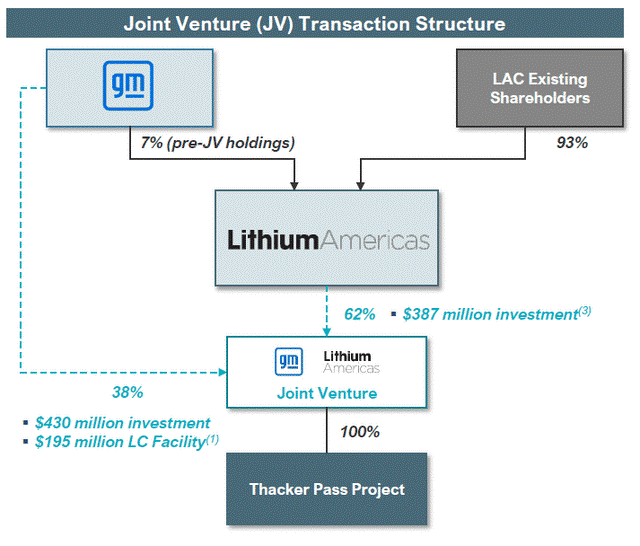

随着锂需求的快速增长,锂业美洲公司 (Lithium Americas, LAC) 正处于其历史上最关键的发展阶段,尤其是其位于内华达州的Thacker Pass锂矿项目。然而,融资问题一直是公司推动项目进展的主要障碍之一。最近与通用汽车 (GM) 达成的6.25亿美元投资协议,为LAC的项目建设提供了强有力的支持,帮助缓解了这一障碍。

根据该协议,通用汽车将获得Thacker Pass 38% 的资产级所有权,这包括4.3亿美元的直接现金投资,用于支持项目第一阶段的建设。同时,通用汽车还提供了1.95亿美元的信用证融资,帮助LAC满足能源部贷款下的储备账户要求。这一投资协议极大地减轻了LAC的资金压力,使公司能够更快地推进项目。

此外,通用汽车还签署了一份为期20年的包销协议,包销Thacker Pass第二阶段最多38%的产量,并保留对剩余产量的优先购买权。这确保了通用汽车在未来的锂供应中占据重要地位,同时也为LAC提供了长期的市场保障。

Thacker Pass锂矿储量与未来产能分析( 微信公众号:米股研报站 )

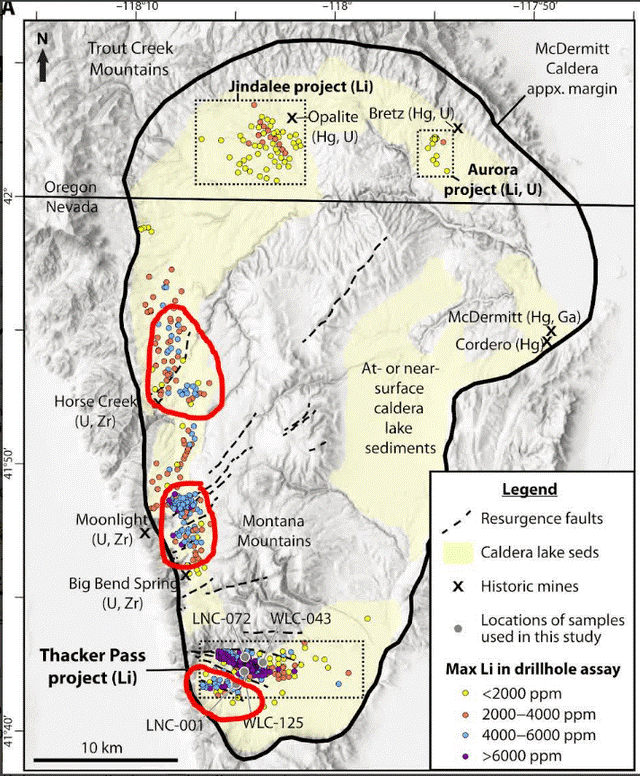

根据LAC发布的最新数据,Thacker Pass的锂储量估计为380万吨碳酸锂当量 (LCE),这是一个巨大的储量,足以支撑40年的开采和生产。项目计划分两期进行:第一阶段年产40,000吨LCE,第二阶段再增加40,000吨,使总产量达到80,000吨/年。

与其他锂矿项目相比,Thacker Pass具有显著优势:

1. 资源丰富:作为美国储量最大的锂矿之一,其资源可持续开采几十年,能够应对未来全球电动汽车市场对锂需求的增长。

2. 技术优势:LAC计划采用直接锂提取 (DLE) 技术,极大提高了开采效率,并降低了环境影响。

3. 战略位置:位于内华达州的Thacker Pass地理位置优越,能够快速供应北美电动汽车制造商。

从长远来看,Thacker Pass的锂储量不仅将满足北美市场的需求,还可能成为全球锂市场的关键供应者。

锂市场现状与未来需求( 微信公众号:米股研报站 )

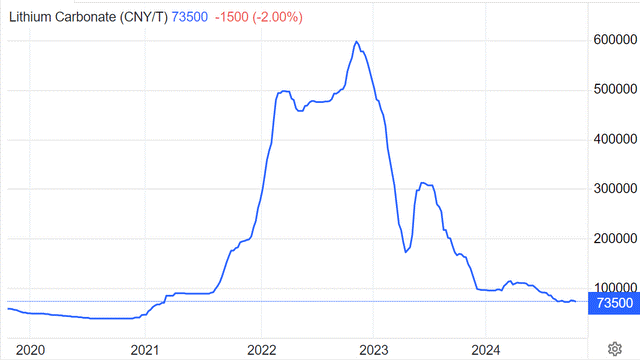

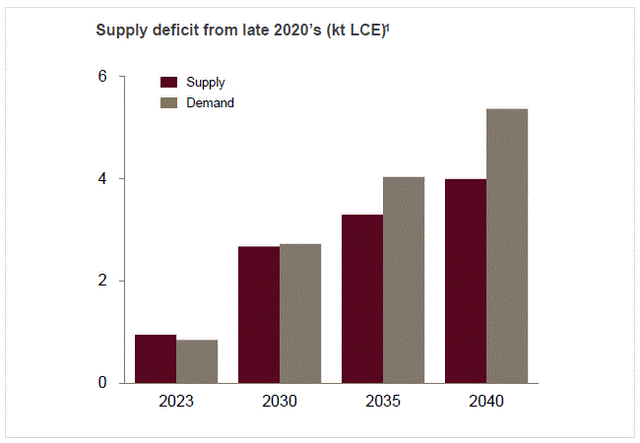

当前的锂市场正经历短期价格下跌,LCE现货价格从此前的高点大幅回落。导致这一现象的主要原因是中国锂云母产量的增加。中国大幅提高了锂云母的供应,给全球锂价格施加了下行压力。这不仅影响了价格,还导致许多西方国家的锂矿项目被迫延迟或取消。

尽管锂价短期内波动较大,但市场需求的长期增长趋势不可忽视。2023年全球锂需求约为100万吨LCE,预计2024年将增长至130万吨。尽管一些公司下调了长期需求预测,但到2030年,锂需求仍有望增长至330万吨LCE。这意味着,锂市场将继续快速扩张,尤其是随着电动汽车市场的进一步增长,锂需求的激增将带动价格回升。

电动汽车作为锂需求的主要驱动力,其市场渗透率逐年提升。全球主要汽车制造商已纷纷投入电动汽车的研发与生产,这使得未来对锂的需求只增不减。尽管2023年市场有所放缓,预计2024年的增长率将保持在25%到30%之间。

碳酸锂价格预测( 微信公众号:米股研报站 )

未来10年碳酸锂价格受电动车和人形机器人等高科技领域的持续需求驱动,预计将呈现波动。

短期内(2024-2025年),价格可能在每吨13,000至20,000美元之间,因需求放缓和库存过剩压制市场.

中期(2026-2030年),随着需求上升,尤其是电动车及人形机器人销量的增长,价格或升至每吨15,000至25,000美元之间.

长期来看,2030-2034年间,碳酸锂供应可能难以跟上人形机器人的需求,价格可能达到20,000至27,000美元.

LAC未来7年发展目标与产能规划( 微信公众号:米股研报站 )

Lithium Americas已经制定了清晰的时间表,预计Thacker Pass将在2027年末或2028年初投产。以下是该项目未来7年的里程碑及目标:

1. 2024年第三季度:DOE贷款结束,LAC获得75%的项目资金支持。

2. 2024年第四季度:通用汽车完成第二笔3.3亿美元投资,项目进入全面建设阶段。

3. 2025年第一季度:第一阶段的主要建设和设备采购开始,Thacker Pass项目的物理建设正式启动。

4. 2027年第四季度:第一阶段完成机械施工,Thacker Pass达到机械完工状态。

5. 2028年第一季度:第一阶段生产启动,以50%的产能运行,预计年产40,000吨LCE。

6. 2028年第四季度:第二阶段建设开始,预计产能将增加至80,000吨/年。

7. 2031年第一季度:第二阶段完成,Thacker Pass达到100%的产能,每年生产80,000吨LCE。

这种逐步推进的开发模式使得LAC能够灵活应对市场需求的变化,同时确保项目的可持续发展。第一阶段的生产将使LAC迅速进入全球锂供应链,而第二阶段的扩展将进一步巩固其在市场中的领先地位。

LAC未来7年的目标价分析( 微信公众号:米股研报站 )

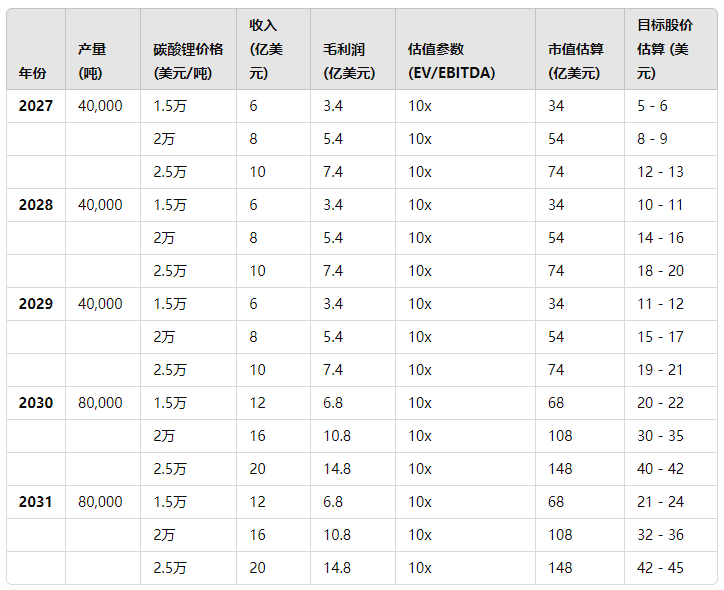

根据Lithium Americas目前的财务状况和市场前景,未来7年的股价预测可以分为几个阶段。为了进行估算,我们参考了其他锂生产公司的市盈率 (P/E)、市值/调整后EBITDA比率 (EV/EBITDA) 等财务指标,并结合LAC的产能增长情况进行了推测。

以下是未来7年的LAC目标股价估算:

由于2024年至2026年LAC没有产能,公司会处于负现金流状态。然而,即使现金流为负,我们仍然可以通过DCF模型预估目标价,因为DCF不仅考虑当前现金流,还考虑了未来的现金流潜力和折现值。

主要风险因素( 微信公众号:米股研报站 )

投资LAC并非没有风险,主要的风险因素包括:

1. 美国总统大选:如果唐纳德·特朗普当选,他可能会重新审视对新能源项目的支持政策,这可能影响DOE贷款的发放。

2. 贸易战风险:中国是全球锂市场的主要参与者。如果爆发贸易战,电动汽车的全球供应链可能受到影响,从而影响锂的需求。

3. 融资延迟:如果LAC无法及时获得能源部和通用汽车的全部融资,项目可能再次推迟。

尽管如此,长期来看,LAC的项目储量、技术优势以及战略合作伙伴关系仍然是其未来成功的重要保障。

结论( 微信公众号:米股研报站 )

Lithium Americas (LAC) 是当前全球锂矿市场中最具潜力的公司之一,尤其是其Thacker Pass项目的巨大储量和长期生产潜力使得LAC具备了成为全球锂供应链关键一环的可能。尽管当前面临市场波动和融资障碍,LAC的长期前景依然强劲。

对于有耐心的投资者来说,LAC代表了一个独特的投资机会,特别是在全球电动汽车市场持续扩展的背景下。未来7年,随着Thacker Pass逐步达到满产,LAC的股价有望实现大幅增长,根据当前3美元的价格计算,到2031年最高存在15倍的涨幅空间。

作者介绍:我是美股研报站 站长。( 微信公众号:米股研报站 )我是一名拐点价值投资者。我会在股票前景好转时推荐股票。在富途牛牛2000万注册用户 投资组合总收益排名第三 3年半资产上涨8倍。即使在2022年纳指暴跌一整年的情况,当年仍实现了60%的年收益。关注我带你穿越牛熊,实现财富自由[开心]

$Lithium Americas Corp.(LAC)$ $LITHIUM AMERICAS ARGENTINA CORP(LAAC)$ $淡水河谷(VALE)$ $力拓(RIO)$ $特斯拉(TSLA)$

精彩评论