今年双十一的动静似乎比往年来得都要早一些,战线时间轴拉得很长,平台间却出现了难得一见的“友好”局面。

继 $阿里巴巴(BABA)$ 淘宝平台接入微信支付后,淘宝天猫商家已经可以选择京东物流进行履约。淘宝和京东物流的后台系统对接已基本完成,消费者可在淘宝App内查到京东物流轨迹。

接下来是淘宝、 $京东(JD)$ 京东、 $拼多多(PDD)$ 拼多多、抖音各大平台纷纷推出的让利举措,相比于消费者侧的满减、补贴等形式,面向商家侧的变化更显著于以往:减免服务费、补贴运费、加大返佣力度、降低货款账户提现门槛等,主打一个“减负松绑”。B站、小红书等内容平台对大促参与度的逐年加深,又给行业带来新气象。

你是否感觉到,今年双十一有那么点特别,有那么点不同寻常?

再看奥乐齐

实物电商现在承担了大约四分之一的社会零售品销售份额,对消费刺激经济而言举足轻重。在各地方接连出台消费券和以旧换新补贴、上海市将直播经济纳入三年行动计划的促消费宏观语境下,不难理解电商提振GMV也承担了重要的任务。

尽管,曾让人惊心动魄的双十一夜晚的GMV数字已经远离公众印象多年,多数电商平台也在季报、年报中选择淡化GMV披露。

目前在上海开了50多家门店的奥乐齐超市(德国Aldi的国内形态),似乎能从另一个角度“管窥”当下消费的变化。以熟悉的一家门店为例,早晨一开门是老年人进去挑便宜的蔬果生鲜,白天是中年人进店选购更丰富的食品饮料,晚上是下了班的年轻人围着蛋糕、三明治冷柜拣选打折食品,到了周末是有小朋友加入的家庭采购。打着“超值”标签的自有品牌SKU占比眼见着越来越高,甚至有9块9一瓶的52度一斤白酒。

如今,你在这里已经看不到曾经进口超市的影子,更常见的是低价、高频。它曾经引以为豪的集合了各种进口酒类的特色货架前,已鲜见顾客长时间停留选购;而在最近周边私人菜场菜价波动较大的情况下,奥乐齐的菜价相对较稳定。

总体消费门槛降低了,在品控和稳定性前提下,消费者会更频繁地进店,或单次选购更多的商品组合。这些商品组合中不一定都是便宜货,这就应了商贩那句话——不怕你不买,就怕你不来。久而久之,消费黏性就形成了,只要它自己不作、不出现食品卫生、欺诈等重大问题。

表面上看,奥乐齐似乎是以拼多多式的极致低价策略在参与市场竞争、打价格战。但当你以一个成熟消费者角度去看,它的商品也不是都便宜、都具有价格力,SKU也不算丰富。最主要是它通过自有品牌的低价认知和供应稳定性,慢慢形成了一种围绕社区客流量的进店习惯。这种留存和黏性,正是线上平台所看重的。

线上的抉择

反观线上,降低消费门槛以吸引复购、以及增加购物车商品组合,也是电商平台寄希望提振GMV的策略方向之一。以自采自销为根基的京东在双十一前喊出了“又便宜又好”;在直播这个重GMV属性的领域,淘宝想以“品质直播”的新语境将表现平淡的直播业务拉回C位视野;抖音下调了平台保证金,有意把更多中小商户圈进去寻找增量。

商品结构不同,不是谁都能学拼多多。抖音已重新将GMV考核提升到优先级别,也是经过上半年实践意识到,单纯依赖低价带来的订单笔数优先会造成GMV增速下滑。在这一阶段,电商GMV似乎比以往更重要,宏观意味也更深,以至于大家可以坐下来“摒弃前嫌”、让渡利润。

以阿里财报为例,在今年Q2季度,阿里电商以佣金和广告为主的CMR客户管理收入为801亿元(在淘天集团收入占比71%),同比涨幅1%,而当季GMV取得了高个位数同比增长(a high-single-digit year-over-year growth),且整个淘天集团的经调整EBITA利润同比下滑1%,达488亿元。这里出现了电商收入与GMV的增速欠匹配、与利润“倒挂”现象。这种情况在2024年一季度也曾出现,当季CMR为636亿元,同比增速5%,GMV同比两位数百分比增长,经调整EBITA利润同比下滑1%。

究其原因,一方面是take rate货币化率(收入/GMV)有所降低。由于扶持政策倾斜,中小商户回流,低价商品贡献度增加,使今年淘宝GMV增速高于天猫。而这部分中小商家在佣金和广告营销上的货币化贡献相对较低,从而拉低了整体take rate水平,也就是同等GMV下产生的平台收入少了。

另一方面,为增加用户复购率和留存率,平台持续进行补贴投入,改善用户体验,导致利润在GMV与收入均增长的前提下出现同比下滑,这样做主要是想稳住GMV市场份额,让渡一部分利润。而淘天集团剔除股权激励因素后的息税摊销前利润率仍高达43%左右。

目前,淘宝take rate货币化率整体低于拼多多,这也是一些商家近期“回流淘宝”的重要原因之一,相当于商家卖同样一笔货,成本负担相对少了。货架电商与直播电商不同,像私域+算法推荐为特点的快手以达人带货为主,它当前take rate要低于淘宝、拼多多这些货架电商;而以算法推荐为主的抖音,由于品牌自播占比更高,推广意愿更强,其电商take rate显著高于货架电商。这意味着两种形态电商对商户资源与GMV份额的争抢仍将拉锯。

淘宝管理层在近期推出了一项新的广告货币化产品,意图在未来带来take rate的上升,进而提升客户管理收入与利润率。这应该是在半年来GMV份额企稳的基础上做出的调整尝试,会产生怎样的实际效果还需等待一定周期。

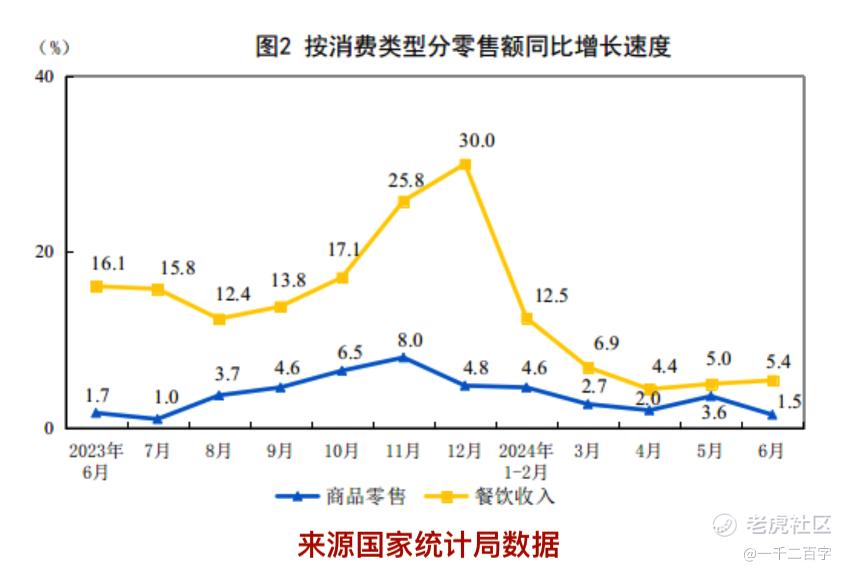

根据国家统计局数据,2024年上半年实物商品网上销售额同比增长8.8%,低于2023年同期的10.8%增速;其中,吃类、穿类、用类网售商品分别增长17.8%、7.0%、7.8%,对照2023年同期这三类的增速依次为8.9%、13.3%、10.3%。可见食品的网购需求明显增加(但数据显示餐饮收入的增速与去年相比下降较明显),穿衣等需求有所抑制。统计期更新到2024年1-8月份,网购食品和穿衣在增速上的“剪刀差”进一步加深。需求侧的变化表明电商行业仍面临较大压力,需要进一步盘活存量。

现在看,电商平台的指挥棒对商家流动具有较明显效果,特别对于中小业态,让利举措可以重新刺激商家投入。但相比前些年,消费者侧已经沉淀出更固守的平台选择习惯。在电商生态的三者博弈中,平台的话语权有所回调,让利通道打开、以寻求新的动态平衡。

精彩评论