“今年主要指数会有一定幅度的上涨,但要取得较好的收益仍在于个股和结构的选择。”

“我们很高兴地买进了巨量的各种转债,目前我们的转债库存绝对量是我们的历史最高水平。”

“另外我们也继续加仓了地产类、物管类和光伏类股票,在市场暴涨后,我们又作了少量减持,毕竟我们的产品都是要追求绝对收益的。我们还减持了 一部分券商股,把券商股的配置比例调整到通常的水平。”

“一直以来,A股市场耐心投资的人太少,热衷于炒股的人太多,从这一次上涨来看,依然没有什么改观。”

“市场盈利的本源,只能是上市公司的价值创造和对股东的直接回馈,在这些价值之上的买卖就只有零和博弈和财富转移了。”

“如果对股票的价值几乎一无所知,却轻易而慷慨地出价,长期不亏损又怎么可能呢?放在其他行业中,对经营或买卖的产品价值缺乏了解也绝没有长期盈利的可能。 ”

宁泉资产在最新的9月产品月报中,细剖最新操作,且观点鲜明。

作为中国初代股票投资人,宁泉资产杨东向来对宏观市场发展的大方向把握向来较为前瞻,是业内富有盛名的具备战略思维的投资管理人。

在重要的周期拐点时,市场总会期盼听到这位投资老将的研判和思考。宁泉也总会通过实际行动,来体现自身对市场的判断,即在合适的时间点发行或持营产品,比如2018年底,2022年10月以及2023年底。

杨东本人和宁泉都以低调著称,公开交流极少。

而投资经理余璟钰的投资操作和理念,让我们可以一窥宁泉的最新探索。在杨东公开露面的调研记录中,余璟钰的名字多数时候也并列在后。

宁泉在牛市里跑得不会很快,但能在熊市里保持绝对收益,震荡市也能抓结构机会。

根据聪明投资者拿到的一份宁泉的产品最新月报,这只产品从2021年9月15日成立以来,截至最新净值日期2024年9月30日,成立3年多的总收益率有**%(同期沪深300为-17.45%)。2022年、2023年,这只产品的累计收益分别有**%,**%。

今年以来,这只产品的收益率为**%。9月份,获得了**%的收益率(同期沪深300上涨20.97%),期末的单位净值为**。(点此认证查看完整业绩)

今年5月初,余璟钰在“2024年度巴菲特股东大会中国投资人峰会”上就曾提及,因为去年的市场有一定风险,而今年以来市场的稳定性越来越好,所以宁泉从去年的“防守反击”为主,转变到今年的“更加积极”,主要投资策略变成了“种田式投资”。

宁泉解释,“种田式投资”就是找一些好的地,把种子播种下去,不期待每年都可以一起收获,只要每年能有一块地有收获,对于产品表现来说就够了。和不断追主题、追热点、追新技术,以价差博弈为主要收益来源的“打猎式投资”做区分。

(延伸阅读:《宁泉杨东:落实到个股基本面,越跌我们态度会越积极……》)

回到六成股票仓位,继续买入转债

宁泉在最新的月报中回溯了三季度以来产品净值“由负转正”的历程:

“三季度我们的产品随着市场下跌净值也不断回撤,一度把年内正收益全部抹去,年内收益变为负的个位数,在季度末魔幻般的几天上涨中,我们又迅速收复失地,而且再次创出了历史新高。”

宁泉的仓位一般比较适中,极端状况下会采取降仓应对。该产品7、8月时股票仓位有所降低。9月时,股票仓位又增加到6成以上。

宁泉注重风险控制。在投资策略上,主要通过自上而下与自下而上相结合的方式进行选股,叠加多元化的资产配置对风险进行分散化处理。

而且所投资产类别比较多,除了二级股票投资外,还积极配置可转债和可交债资产,并运用股期指货、期权衍生品等投资工具,做对冲管理、套利交易等,以平滑产品组合的净值曲线波动。

今年上半年时,可转债指数有所下跌,受到退市及信用风险担忧的冲击,出现了低价转债依然大面积下沉的情况。

7月时,宁泉就曾强调转债市场的投资吸引力上升,部分可转债的价格跌到了非常好的位置。

9月时,这只产品在可转债和可交债投资上的占比,延续了8月的增配走向,又增加1个点至5个点左右。

宁泉在月报中解释,因为三季度转债市场在信用风险恐惧下继续大幅下跌,纯债收益率达到历史最好水平,“我们很高兴地买进了巨量的各种转债,目前我们的转债库存绝对量是我们的历史最高水平。”

加仓地产、物管和光伏,减持券商股

多次在市场低点精准看多的杨东,三季度又加大力度抄底了一些行业,以提高组合的弹性。

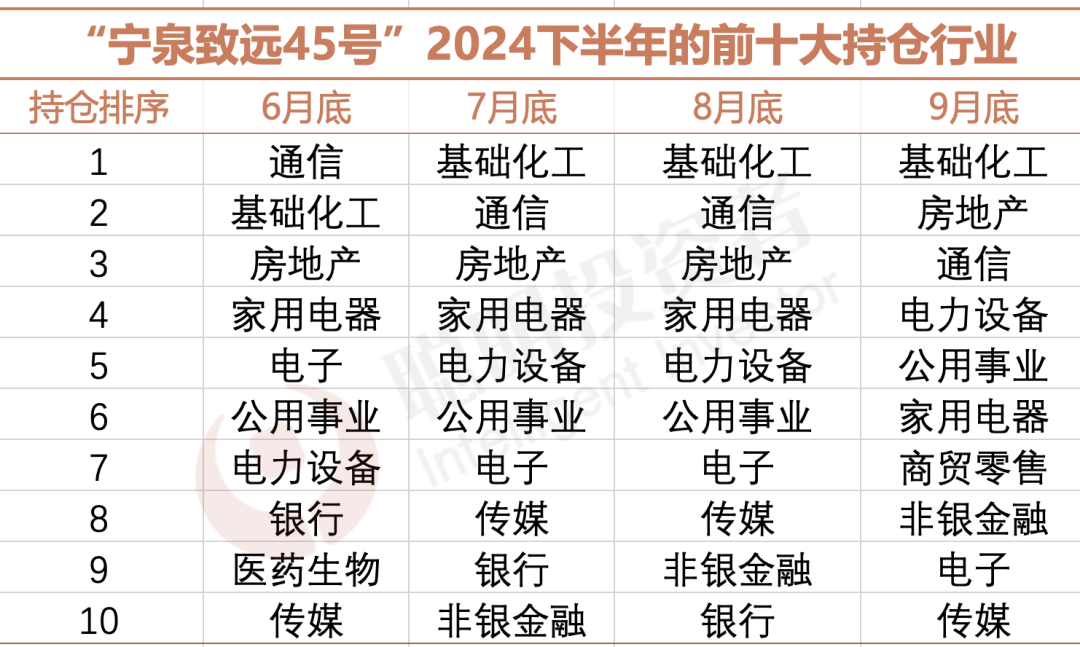

截至9月末时,该产品的前十大重仓行业中,基础化工增加到10个点左右,依旧占据第一大持仓的位置;房地产超越通信成为第二大持仓行业。此外,电力设备、公用事业、商贸零售、非银金融行业也有所增加。

来源:产品定期报告,数据截至2024年9月30日

买冷门行业一直是宁泉的特点。这样的一些行业,往往没有很多人愿意去碰,杨东很看重买得便宜。

余璟钰曾提及,“我们不太喜欢那种变化特别快的新兴行业,这样的行业竞争往往都很激烈,优胜劣汰的速度也很快”。

今年年初时,宁泉就已经开始买入少量的光伏。到3月份时,宁泉继续买入光伏行业的股票,以及一些地产股和物业管理股。

余璟钰曾在5月时透露,房地产和光伏行业是宁泉今年在触底反弹过程中重点关注的机会。

(延伸阅读:《宁泉资产余璟钰:重点关注光伏和房地产触底反弹的机会》)

宁泉买入光伏,是考虑“经过三年的消化之后,很多光伏企业的估值又变得合理,而且这个行业未来的成长性依然很好,现在所谓的过剩也可以通过时间消化”。

而就地产来说,宁泉认为未来整个住宅市场应该依然是一个10万亿元左右规模的市场,这种体量几乎无可匹敌,远比很多行业要大几倍甚至十几倍。

“而且地产销售周期的钟摆已经摆到了比较悲观的位置,未来只要恢复到常态,回暖指日可待”。

宁泉种的“田”里面,往往是些业务简单、经营稳健,有较好的现金流回报的公司。

来源:Choice,数据截至2024年10月18日

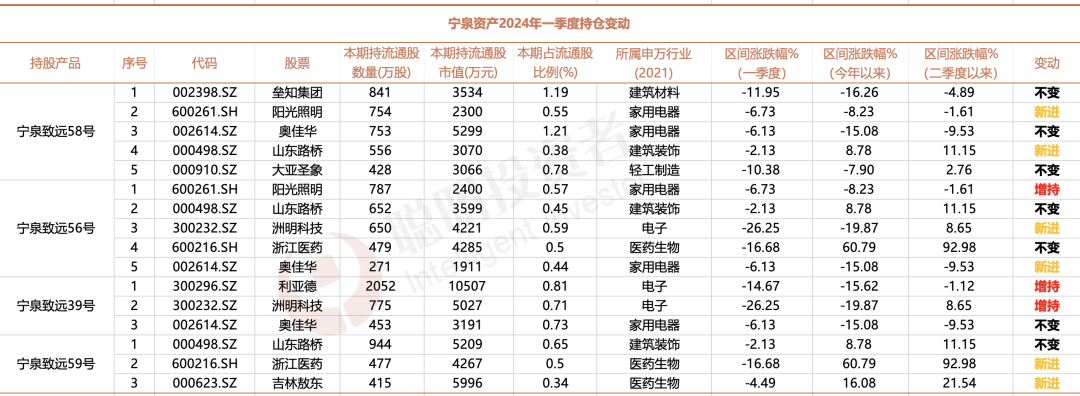

今年一季度时,宁泉增加了家用电器行业的阳光照明和奥佳华、建筑装饰行业的山东路桥、电子行业的洲明科技和利亚德,以及医药生物行业的浙江医药和吉林敖东。

其中,一季度的洲明科技股价跌超26%,浙江医药跌超16%。而二季度以来,浙江医药的涨势惊人,截至10月18日时,涨幅超过92%!

来源:Choice,数据截至2024年10月18日

今年二季度时,宁泉继续增加电子行业的洲明科技,新进医药生物行业的凯利泰,电子行业的木林森。但是减持了建筑装饰行业的山东路桥、电子行业的利亚德、家用电器行业的奥佳华。

其中,截至10月18日时,二季度以来,山东路桥涨幅有11.15%,洲明科技涨幅有8.65%,利亚德跌了1.12%,奥佳华跌了9.53%。

而到了三季度时,宁泉继续加仓地产类、物管类和光伏类股票,不过在市场暴涨后又作了少量减持,“毕竟我们的产品都是要追求绝对收益的”。

9月以来,一系列利好政策的密集出台,也让作为“牛市旗手”的券商板块频频大涨。不过宁泉已经减持了一部分券商股,“把券商股的配置比例调整到通常的水平”。

不用纠结于对牛熊的判断,对操作没有多大意义

三季度以来,先是市场的悲观情绪冰冷至极点,股市一路阴跌到2700点附近。

随后在9月底时,在政策大转向的强有力支持下,A股峰回路转,直接拉到3300点以上,市场信心猛然大增。又到了A股段子满天飞、人人皆在谈市场的阶段。

不过节后的市场又让人牵肠挂肚,连续回调7个交易日后,10月18日终于出现了止跌回升的信号。

市场还有没有赚钱效应?

针对普遍弥漫的“这次不一样了”的悲观,宁泉认为,基本的周期韵律不会消失,依然维持年初的判断,即今年主要指数会有一定幅度的上涨,但要取得较好的收益仍在于个股和结构的选择。

针对市场上大家的焦虑和对牛市熊市的激烈讨论,宁泉在月报中表达了自己的想法,值得引发每一位投资人的思考,我们摘录在此:

“一直以来,A股市场耐心投资的人太少,热衷于炒股的人太多,从这一次上涨来看,依然没有什么改观,这是A股一直以来牛短熊长,大多数参与者亏损累累的根本原因之一。

市场盈利的本源或者说股市财产性收入的本源只能是上市公司的价值创造和对股东的直接回馈,在这些价值之上的买卖就只有零和博弈和财富转移了。

如果对股票的价值几乎一无所知,却轻易而慷慨地出价,长期不亏损又怎么可能呢?放在其他行业中,对经营或买卖的产品价值缺乏了解也绝没有长期盈利的可能。

只有慢牛才能走得长远,而在多数人都认为是牛市的情况下,就不可能有慢牛了,市场有个悖论在这里摆着,所以我们不用太纠结对市场牛熊的判断,对操作没有多大意义。”

—— / Cong Ming Tou Zi Zhe / ——

编辑:伊娜

责编:艾暄

精彩评论