鉴于上一期文末本该存在的星球笔记被”意外“吃掉,应该是微信公域流量的温和提醒,故此未来数期内容从大A离开,提前回归全球FICC观察···

本期FICC内容主角为,BOJ-JPY-JP225。

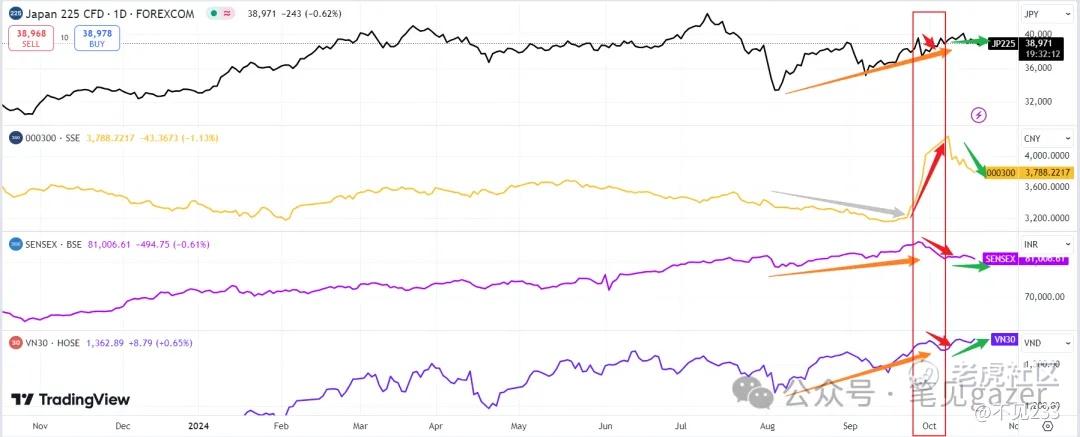

PS如果大家有时常关注海外权益资产的状态,伴随着10月初大A打爆空头的行情,印度、越南、日经等新高股市从高位滚落——笔者一开始也和以为全球热钱“回流”中国市场有关,但从龙结束“牛市”后(上一期笔记),这些东南亚权益市场的表现,出现了不同程度的分化···

图-东南亚权益市场表现

置于日本央行-日本财阀-东南亚布局,参考往期笔记——

1、23.6.7《穿越回当年的日本看拐点Part2》,日本内外平衡术,对内依靠财政兜底,对外依靠融资便利,核心直指一点——低利率+信用环境保证,财阀利益往外走,内部保证休养生息。(原文笔记)

这是东亚美元环流的开始,日元持有庞大的美元储备+技术输出储备,排头兵就是财阀们的抓手——对外能出海,对内能融资的企业们。

2、23.6.16《穿越回日本,普通人如何安稳地度过Part3》,这篇是如何参考日本当年的普通人生存指南···

“从海外获得巨额投资回报的日本,国民们通过国家养老金+商业养老金获得了较高的红利溢价——当然分配上肯定是顶层获益最大化,他们几乎没有经历阶级下坠,中产最惨失去了高额的房价背负最重的债务,底层兜底能混个低保等死。阶级的下坠是有安全网的···”(原文笔记)

省流版——

过去近三十年日本低利率时代,技术、资本、市场投资扩张东亚从四小龙到中国,再到环东南亚时代,从商社、港口再到资本,都有日元的身影。

然而时过境迁···一代人远去,一个时代也终将远去···

昭和那一代,日本本土伴随三十年温和去杠杆过程,成功走出通缩(资产负债表坍缩+风险偏好下降+人口老龄化),迈向通胀(反之则然)···

而在漫长BOJ宽松银根的历史,从应对全经济场景通缩,实际利率快速上升,不得不快速降息,从降息->到地板利率的零->负利率->QE/YCC->MMT···

基本上属于过去三十年最具有货币政策实践意义的央妈,同时也是过去全球流动性供应主力之一···所有股票市场都不得不尊称妈的存在。

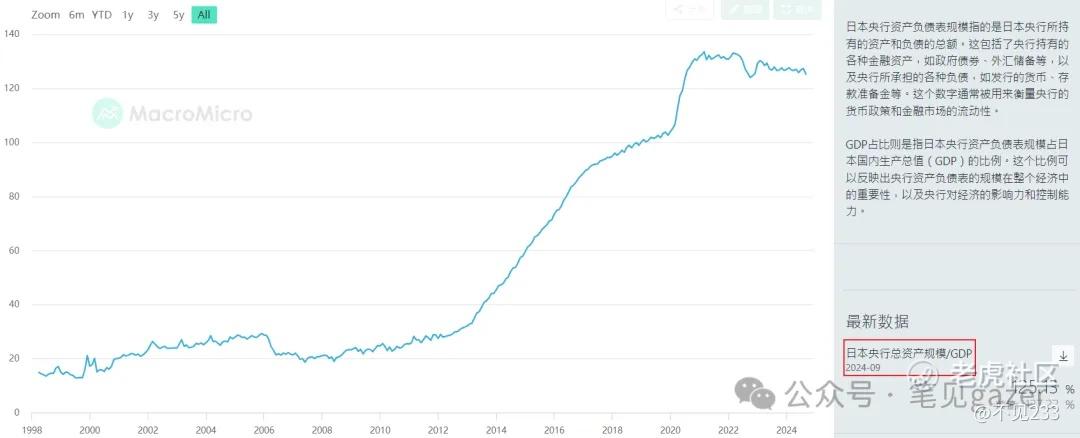

图-日本央行资产负债表/日本GDP

如果熟悉日本央妈的历史和操作,就很清楚,2020年开始走出通缩,BOJ的动作一直是偷偷缩表,扩表的是一众财阀银行们。

日本央妈的缩表转身+美国高通胀不退,中长期(2-5Y期限)蕴含一个风险场景——即全球没有廉价流动性···

下一个可能的廉价流动性供应方——要么是龙、要么是欧洲···

眼下BOJ更多的思考,是留给境内居民部门-境外资产负债表,平衡跷跷板,具体内容请回顾往期笔记24.6.28《日元:我们中出了内鬼》。

日债结构表现就是对应当前的“妥协”跷跷板。

图-日债结构表现

长端的1%,已有大半年,但BOJ迟迟不肯打开长端预期,考虑的是日元作为东南亚融资便利,影子美元的问题···

短端从地板零利率回归,一路向北,伴随的是长短端利差开始见顶,距离“倒挂”也仅剩55bp。

BOJ加息节奏25bp,也就是明年Q1一定会打破现状···

同步的美日债利差收窄,也不断地逼迫BOJ-FED重新”调停“,从节点来看就是美国大选后···

A:成为东亚的日本——拥抱东南亚,那么势必要维护日本对外名义利率(接受短期的实际负利率)···

B:专注日本的日本——名义利率+实际利率回抬,避开全球高波动的风险,让日本经济成为东南亚乱局中的一枝独秀。

日元的150的关口,就是”or“,态度极其暧昧···

只有小孩会选择,大人全都要···

精彩评论