中国人养的宠物的数量,快比娃的数量还多了。

前段时间,高盛在一份报告里提到,2024年中国宠物数量将首次超过4岁以下幼儿。到2030年,中国城镇宠物数量将超过7000万只,是幼儿数量的两倍。

然而这根本不是上限,以日本为例,日本宠物协会的调查报告数据显示,其宠物猫狗的数量在2022年就超过了日本本国15岁以下儿童的数量,并且市场规模持续创新高。

在刚刚拉开帷幕的2024年双11,宠物也不负众望,继续引领着巨大增长。

数据显示,2024年10月14日晚8点天猫双11开启预售后,预售首小时,32个宠物品牌预售金额同比翻倍,73个宠物品牌超去年首日全天。预售4小时,宠物直播成交同比大涨123%。

(图源:亿欧快讯)

自从2019年宠物市场的潜力不断被电商平台挖掘开始,这些年来,“双11”早已成为宠物消费的主场地之一。

只是近两年,市场一致认为该产业的增速已从高发展阶段,逐渐进入相对稳增长期。

不过,依据此次在“双11”中初步战绩可以预判,行业整体增速的放缓,并不意味着相关企业的成长机会性也将明显放缓,反而是行业越来越规范和成熟。

主流品牌大爆发,谁赚走了“主子们”的钱?

在整个宠物行业中,宠物食品市场可能是最刚需的赛道,占据了整体市场最大的份额。

《2023-2024 年中国宠物行业白皮书(消费报告)》数据显示,食品在宠物市场中占比达52.3%。

万联证券在6月发布的研究报告中指出,宠物产业链中食品和医疗消费占比最大。一些已上市或曾筹划上市的公司,比如乖宝宠物、中宠股份、新瑞鹏等,都聚焦这些细分领域。

(图源:万联证券)

随着养宠家庭数量的增加、养宠观念的升级,消费者对宠物食品的需求仍将持续增加。据机构预测,到2026年国内宠物食品市场规模将突破886亿元。

主粮,则是宠物食品中核心组成部分。包括此次“双11”预售状况中,大爆款依旧以烘焙粮、冻干粮等多款猫粮狗粮为主,尤其是各大知名品牌的爆款占比,优势十分明显。

根据现有的天猫双11“战报”显示,预售4小时,乖宝宠物旗下fregate弗列加特成交同比大涨近10倍,鲜朗成交同比增长超500%,tasteofthewild荒野盛宴成交同比增长超260%,stella&chewy's星益生趣、fromm福摩均实现超翻倍增长。

另有,麦富迪、大宠爱、皇家处方粮等品牌的成交超去年首日全天。

其中,除去美国硕腾公司旗下的大宠爱主攻医疗市场外,其余均主攻宠物粮赛道。

表现最为亮眼的fregate弗列加特、以及麦富迪都是乖宝集团旗下核心品牌。

麦富迪作为乖宝集团旗下的宠物食品品牌,经过多年的发展,已做到行业头部。早在2022年的双十一中,麦富迪一马当先成为天猫宠物行业唯一破亿品牌,并同时霸榜了抖音、拼多多等多个平台。

截至目前,麦富迪已通过丰富的产品线畅销全球几十个国家和地区,品牌力、市场认可度都十分高。2024 年1月更是获批宠物行业唯一AAA级(全国级)知名商标品牌授牌。

至于预售仅4小时成交就惊人地飙增了10倍的弗列加特,作为其高端肉食猫粮品牌,在市场上的口碑也并不弱。去年双十一期间全网销售额突破6400万,同比大增了200%+。

而一年时间过去,显然此次预售成交的爆发有力说明其品牌力的进一步提升。

新思维涌现,把人的生意在宠物赛道做一遍

这种爆发的形势之下,是宠物赛道的公司越来越开窍。有人说,所有关于人的生意,都可以在宠物赛道再做一遍。

我们仍以主要的细分领域来看,去年四月,乖宝宠物在上海启用了乖宝宠物营养研究院弗列加特(上海)研发中心。这个中心以犬猫等主流宠物为观察点,进行包括行为、适口性等因素在内的宠物研究。

某种意义上,这可能比做人类幼崽的研究还要有效。因为要这么深度地观察人类幼崽比较有难度,但对猫狗来说,创造这样一个环境更容易。

今年上半年,乖宝宠物实现营业收入24.27亿元,同比增长17.48%,是A股唯一一家半年营收超过20亿元的宠物赛道上市公司,也是国产第一。

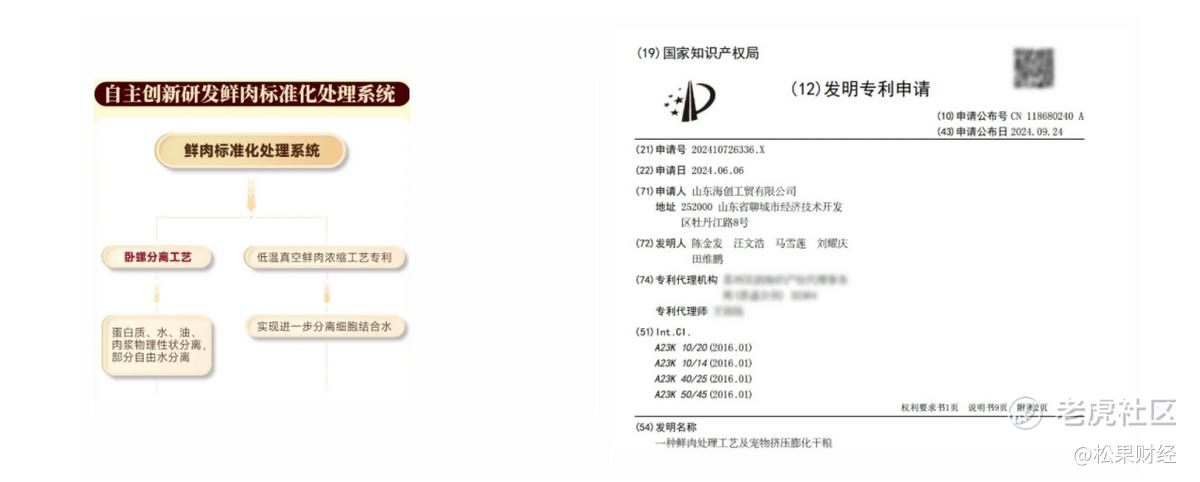

10月14日,弗列加特召开品牌升级暨新品发布会,将品牌slogan升级为“鲜肉精准营养”,并发布两大系列新品。乖宝宠物引入鲜肉标准化处理系统及自研低温真空浓缩工艺专利,继续做强产品的高端化特质。

(图源:弗列加特研发中心)

其余的品牌里,除去鲜朗外,如tasteofthewild荒野盛宴、stella&chewy's星益生趣、fromm福摩、大宠爱、皇家处方粮等大多是专攻宠物赛道时间更长的海外品牌。这也反面印证了消费者对高品质需求的诉求。

此外,“战报”中还值得一提的是,预售4小时成交破千万的6个宠物品牌中,其实大多数是各个细分赛道的新兴品牌。

例如主营猫爬架的新品牌“喵想树”,在淘宝天猫平台正式运营刚满一年,此前已在618等多个节点成为其所在细分赛道的top1,此天猫预售4小时,其预售单量更是同比飙增8倍。

专门售卖鹦鹉主粮和鹦鹉保健品的igg,2023年7月才正式开售,临近天猫双11店铺同比去年同时段销量增长超300%。

除此以外,还有更多难以在电商平台表现出来的宠物生意正在隐秘地增长,比如宠物陪护、宠物殡葬、宠物学习等等。

照这样的增长,挖掘更多细化产品或宠物品类,依旧是更多宠物新兴品牌的可行之选。

中国宠物品牌含金量走向分化

2023年宠物行业白皮书数据显示,2023年城镇犬猫消费市场规模达到2793亿元,同比增长3.2%。考虑到宠物数量增长依托于消费人口和消费能力的增长,当前行业已经进入稳健增长阶段,不会突飞猛进,但势头始终向上。

对品牌来说,这就是一场考验了。事实上,虽然头部品牌有很多故事可讲,但宠物食品等核心领域的进入门槛其实很低,一条生产线能包装出N个品牌。

因此,行业格局其实非常分散。

天眼查显示,截至2024 年8月初,国内新注册了94.5万家宠物行业相关企业。其中深圳1-4月就新增注册了6600余家相关企业,同比增了8.7%。

目前,这种形势带来的主要特征之一是销售费用的增长。为拿下更多的市场份额,各企业的销售费用率将在较长一段时间内都维持增长态势,这个过程中行业的盈利水平也就日渐分化,逐渐出现强者恒强的态势。

全球宠物市场中,截至2023年,美国的马氏和雀巢普纳瑞就占到21%、20%的市占率。先发优势帮助其扩大了规模,强化了品牌的压制力。

数据显示,乖宝宠物、中宠股份、佩蒂股份和路斯股份在今年上半年的销售费用分别为4.6亿元、2.19亿元、5085.74万元、3636.80万元,均接近各自去年前三季度的整体销售费用水平,分别同比增长43.7%、40.8%、17.6%、79.6%。

与之对应的,同期各自的净利润,以及净利润增速分别为3.08、1.42、0.98和0.35亿元;49.92%、48.11%、329.38%和-13.43%,整体盈利能力相比23年全年有提升。

这说明,当前中国宠物公司还可以用销售费用换来更大规模的营收和利润。参考双11的表现,宠物领域可能也在发生国产替代。这是国产品牌品质和性价比双重凸显的结果。

除了内销,出口也是一个重要的驱动因素。

根据海关总署数据,今年1-7月我国宠物食品出口量累计出口同比增长28.58%,其中7月增长23.43%;对应收入金额分别同比增长20.77%、20.76%,从而带动了一部分专攻出海业务的宠物企业业绩提振。

参考2023年全球2466.6亿美元的宠物市场规模,中国仅掌握到话语权最低的代工环节,这意味着未来宠物企业的出海前景十分可观。尤其是那些OEM/ODM起家的宠物食品企业将继续加快从代工走向了自有品牌出海。

海内外存量、增量双重驱动下,大多自主品牌的终端销售仍保持较好增速。不过长期来看,“主子们”的要求越来越高,未来的世界,可能只会属于那些影响力更大的头部品牌了。

来源:松果财经

精彩评论