最近比较关注均胜电子,国庆节前特意去了一趟均胜电子在宁波的总部,也与公司董秘进行了一些沟通,结合自己的所见所闻,说说自己的感受。

并购不是简单的“买买买”,每一步都有深意

很多投资者印象中均胜是一家靠“买买买”做大做强的企业,因此而忽略了均胜自生的经营能力和内生增长。我之所以用“人间清醒”来形容均胜这家企业,是因为他非常清楚知道自己需要什么,并且总能找到最有效率实现目的的方式。并不是均胜热衷于并购,而是对当时的均胜而言,并购恰好是最优解罢了。

比如,2011年公司通过收购普瑞解决了行业准入门槛问题。如果依靠自研进行突破,一方面是面临外资品牌的技术封锁,技术有难度,另一方面投入产出的不确定性和是否会错过发展的时间窗口也是一个重要问题。同时外资品牌的供应商代码非常难申请,收购普瑞直接解决了这些问题。

天时地利人和的是普瑞刚经历了2008年金融危机,所以当时出售资产本身价格也比较合适,同时德国公司过去聚焦欧洲市场,均胜入主后对普瑞进入中国市场的发展有着巨大的想象空间。

再比如,2018年均胜收购日本高田优质资产。彼时,高田因为火药配方容易受潮,大量交通事故发生气囊无法弹出,被美国道路交通安全局起诉,走到破产边缘,本身属于贱卖。

均胜收购高田优质资产不仅获得了高田本身全球第二的市场份额,高田家族几十年来经营的厂商关系,而且还获得了生产能力和专利。

加上2016年收购美国KSS,均胜将两家公司整合成汽车安全事业部,获得了安全业务的大量专利。

比如今电动汽车断电防护技术主要有两种,一为融断器和继电器技术,另外一种是采用安全气囊电子控制单元ACU技术,以火药作为切断高压电驱动系统电路的开关。相对来说运用火药的解决方案反应更加迅速,均胜收购后也获得了这一专利壁垒。

关于商誉

并购往往伴随着商誉积累,并购的标的如果盈利能力下滑伴随着商誉减值的风险。

均胜进行了多次并购,但至今为止之计提过一次商誉减值,均胜在21年就对经营业绩未达到预期效益的子公司计提了商誉减值准备,这次减值其实受到了很多偶然因素的影响:

1、预期现金流折现率会受到无风险收益率的影响,21年无风险收益率提升明显,导致折现率提升,哪怕是同样的未来现金流对应的商誉也减少了。

2、均胜2016年收购的KSS和2018年通过KSS收购的高田,两者属于同领域,双方存在美日文化之间的差异,以及在部分销售和采购部门重合,整合阵痛期不可避免会有一些摩擦成本。

如2018年收购后至2020年底均胜关闭安全业务经营场所28个,产线关闭及重组过程中涉及多项费用累计发生5.1亿元。人员优化方面,累计优化员工1.8万人,共发生安置费用13亿元。

3、疫情、芯片短缺、上游供应链不稳定等。

商誉其实就是并购时产生的溢价,好东西势必有溢价这是不可避免的。均胜的并购目的性很强,比如并购普瑞是为了解决准入门槛问题,获得的回报是超过溢价的。至于商誉未来是否会减值,一方面是看企业之后能不能把资产整合好、管理好,另一方面也和溢价率有关,均胜其实对这些把控得很不错。疫情后的经营效率持续提升,本身汽车产业链的订单就比较稳定,叠加管理赋能后预期现金流很容易做到稳中有升;此外均胜有些并购称得上是“捡便宜”,比如收购高田资产其实没有形成商誉,购买价格15.88亿美元,而高田账面价值为18亿美元,反而产生负商誉。

目前来看,均胜未来商誉减值风险较低,2021年公司计提约20亿元商誉,其中美洲区、欧洲区分别计提约8亿元,美洲区及欧洲区已不具备商誉减值风险,经营状况较好的亚太及中国区尚不具备减值必要性。

盈利能力持续提升,靠的什么?

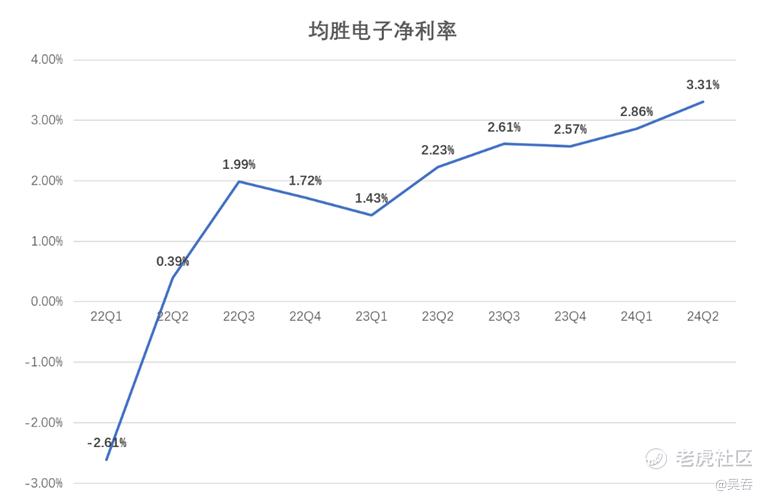

随着公司“盈利提升计划”的深入实施,公司的盈利能力提升明显,根据财报,今年上半年均胜电子实现归母净利润6.37亿元,同比增长33.91%,扣非后归母净利润6.39亿元,同比增长61.2%,毛利率15.51%,同比+2.09pct。值得一提的是净利率,提升得尤为明显。

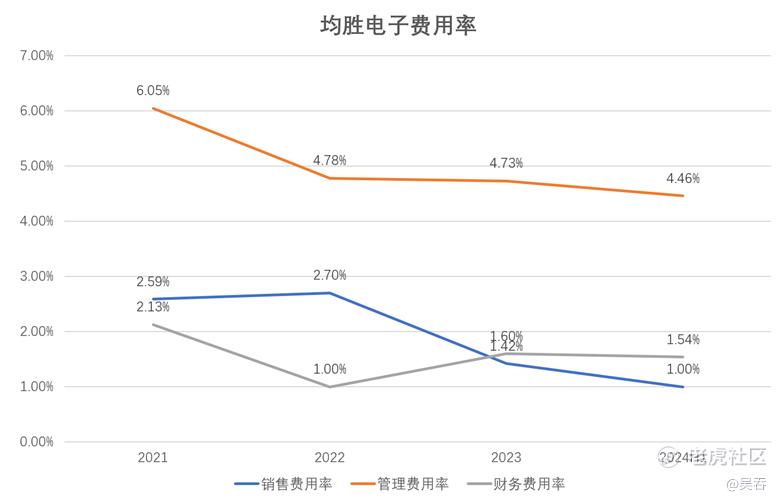

这主要得益于降本增效带来的成果。近年来,均胜电子费用率下降明显,这说明企业经营效率在大幅提升。今年上半年,从费用端看,公司销售费用、管理费用分别为2.67亿元、12.09亿元,同比下降12.98%、2.24%,财务费用4.18亿元,同比也下降了1.74%。

由于均胜电子常年保持市占第二,当前提升盈利能力的优先级更高,至于做大规模,有着更加长远和稳步的规划。

均胜的竞争优势在哪?

根据财报:公司2024上半年汽车安全业务、汽车电子业务分别实现收入187.65亿元、81.34亿元,与去年同期基本持平。上半年公司新业务订单继续保持强劲的增长势头,全球累计新获订单全生命周期金额约504亿元,汽车安全业务获新订单全生命周期金额约398亿元;汽车电子业务获新订单全生命周期金额约106亿元;新能源汽车相关的新订单金额超300亿元,占比超60%。此外,公司与国内自主品牌/新势力的合作关系不断加强,国内新获订单金额约230亿元,占比超45%,且头部自主品牌及造车新势力客户订单金额占比持续提升,尤其汽车安全业务已完成对新能源销量榜TOP10客户的全覆盖。

均胜凭什么获得青睐?均胜的竞争力在哪里?

1、客户优势。

在客户方面,均胜电子是大众、奔驰、宝马、通用、福特、长安、长城、广汽、比亚迪、蔚来等全球知名企业的长期合作伙伴。大量的服务经验会让产品更加成熟,更具竞争力。

此外客户的分散程度高意味着公司经营抗风险能力强,并且一些外资品牌的供应商牌照很难申请,这又是一道准入门槛。

2、专利优势、技术优势。

均胜电子是全球极少数具备主被动安全产品设计开发、测试验证以及大规模量产的公司,并在安全气囊、火药、气体发射器及新型材料等核心领域均有数十年深厚技术储备。

均胜在亚洲、欧洲和美洲设有主要研发中心,研发团队覆盖全球主要汽车产出地,工程技术和研发人员的总数超 5000 人,在全球拥有约4000 项核心专利。

研发投入方面,2018年至2023年,均胜电子的研发投入分别为39亿元、35.33亿元、32.10亿元、30.88亿元、30.34亿元、36.48亿元,6年合计达204.13亿元。今年上半年,研发费用为11.30亿元,同比增长0.51%。

3、全球化经验

出海是目前国内车企的主旋律之一,但很多车企出海其实都是“摸着石头过河”,均胜所具有的丰富的全球化经验对他们而言就很有价值。如均胜和广汽埃安的合作条款之一就是帮助对方出海。若是产品同质化的情况下,此项附加服务也能帮助均胜获得主机厂的青睐。

在新一轮的全球智能化趋势中,均胜堪称“种子选手”。

对比海外零部件公司,公司智能化研发布局国内相对领先,海外汽车智能化处于起步阶段,海外龙头 tier1 公司还少有高阶智能化方案落地,公司背靠国内智能化的先发优势有望把握这一轮的海外汽车智能化趋势。对比国内零部件公司,公司具备多年海外深耕经验,具备丰富海外客户基础。

估值

在汽车产业链中,均胜电子的估值是相对低的。对比动态市盈率(截至10月15日):

头部智能座舱供应商 德赛西威——37.5X

平台型汽车零部件供应商 拓普集团——24.35X

汽车玻璃行业龙头 福耀玻璃——21.28X

汽车安全系统供应商 松原股份——26.99X

均胜电子动态市盈率为17.83X,作为汽车电子和安全领域自主龙头,且资产整合阵痛期已过,盈利能力开始加速兑现,同时拥有独特的全球化优势,相比之下,这个估值偏低了。

最后我想提下均胜创始人王剑峰的经历,王总大学毕业没多久就接手了家里的生产汽车内饰零部件的厂子,血气方刚的年轻人肯定想干出一番事业,但是王总没有选择蛮干、硬干,而是把自己企业出售给了全球领先的汽车全球供应商天合(TRW),王总也加入了天合,曾任天合(宁波)电子元件紧固装置有限公司总经理、TRW中国区战略发展部总经理,王总在天合积累了很多专业和管理经验,时机成熟后出来创立了均胜。

清醒的知道自己需要什么,并选择最高效的路径来实现目的,这或许就是均胜的基因。

精彩评论