9月上旬,首批10只中证A500ETF开始首发募集,其所跟踪的中证A500指数兼具均衡和龙头属性,加上更科学的编制规则,可以说是当时市场上唯一的爆点。

即便身处弱市,也吸引了超过200亿增量资金入市。

也正是在这批中证A500ETF相继宣告成立之际,A股“9.24”行情正式开启,中证A500指数自然也收获了不错的涨幅。据Wind数据,截至10月11日,中证A500指数自9月24日以来的累计涨幅为21.22%,跑赢上证指数的17.05%。

中证A500ETF在当前时点上市,对很多投资者来说,是个“恰逢其时”的布局好时机。

从节后的盘面来看,A股波动明显加大,目前,大盘已震荡回调至3200点左右;同时,全面普涨态势已告一段落,分化之势初显。市场行情难以把握,更加凸显了中证A500指数的布局价值。

在市场调整的这段时期,很多投资人和机构都在密集发声。

比如备受机构投资者关注的张忆东就讲到:

“我们现在对中国股市,无论是A股还是港股的判断是,这不只是一个触底反弹,可能是一个更乐观的反转逻辑。我们认为这一次不会简单地重蹈2015年的覆辙,正如此,这个时候需要定力,不要太担心短期的踏空。

如果实在没有这个能力去选那些最好的核心资产,也有一个笨方法,就是去配置沪深300,或者新出的中证A500指数。”

(点击阅读:《张忆东最新发声:“疯牛”思路要小心,接下来大波动大分化,最优秀的企业才能够承载一轮反转行情》10月7日)

当然,投资人们也做了相关提示,比如不要过于乐观,不要加杠杆,牛市也容易亏钱等等。

但总的来说,信心有很大的提振。

国际资金面上,美联储降息“靴子落地”,或有助于资金向A股回流。毋庸置疑,中国股票市场目前仍是全球估值最低的资本市场之一,投资吸引力较强。

国内政策面上,自上而下拉动经济复苏的脚步从未停止。近期,高层密集释放给力政策,对国内经济的企稳回升是实打实的利好。

一系列诚意满满的举措,让我们感受到了高层对经济、股市、地产、消费等多方面的重视。

提振股市,市场流动性逐渐宽松,消费和投资也会重新获得活力;而企业利润的增加以及投资者信心的提高,反过来又会成为支撑股价的“基本面”。

而当前,也许就是这一正反馈的起点。

所以,当我们看到很多优质的低估资产正在迎来重估,那就意味着当下做好配置,从长期来看依然是件胜率较大的事儿。

毕竟“投资要在场”这节课,在A股市场上已经演绎了无数遍。

“投还是不投的决策排在第一位,然后是投什么、怎么投。”

当明确了要投之后,选对正确的投资姿势和投资工具,同样重要。

《大空头》里的四路人马,面对市场的持续变化,都曾陷入到深深的自我怀疑中。

大科学家牛顿也在1720年的南海泡沫中栽了跟头,不由感叹:“我能算准天体的运行,却无法预测人类的疯狂!”

所以,只有完整经历过一轮涨跌的投资者才能感受到,不论牛熊,能不能精准抓住每一个上涨机会不重要,“心不慌”才最重要。

在ETF投资上,多元配置是我们一直在倡导的做法,这也是对普通个人投资者来说,最易实现、也最有效果的一个方法。

这种做法的阶段性收益可能没有梭哈某一个行业来的高,却有望在长维度带给人心安的投资体验。

持续关注的中证MARP指数(中证多资产风险平价指数),就是验证多元配置有效性的一个最佳案例,目前该指数仍在创新高。

数据来源:choice,截至2024年10月11日

这只指数只包含股、债、黄金这三大类资产,其中权益方面由沪深300和中证500组成。

虽然这只指数目前还没有对应的、可以买的ETF,但我们完全可以“照葫芦画瓢”自己搭建一个,甚至可以用编制方法更加科学、更能适应市场变化的中证A500来替代沪深300,建一个MARP Plus版指数。

毕竟这次大涨也证明了,中证A500不仅跟得上市场的快节奏,表现更不输沪深300等老牌大盘宽基指数。

也正因为在投资中,多元配置思维永不过时,所以像是中证A500ETF这一类型的投资标的,在任何时间点都具有配置价值。

尤其是在市场震荡期,我们完全可以将其作为组合的压舱石来配置。

理由三:中证A500ETF富国(563220)已经磨成一把利刃

基金公告显示,中证A500ETF富国的股票投资比例不低于90%,也就是说,今天重磅上市的中证A500ETF富国已经磨好了,完全可以作为配置A股核心资产的有力工具。

中证A500ETF富国(563220)这把利刃还有以下几个主要特点:

(1)个股行业分布均衡,且偏重大盘“新质生产力”

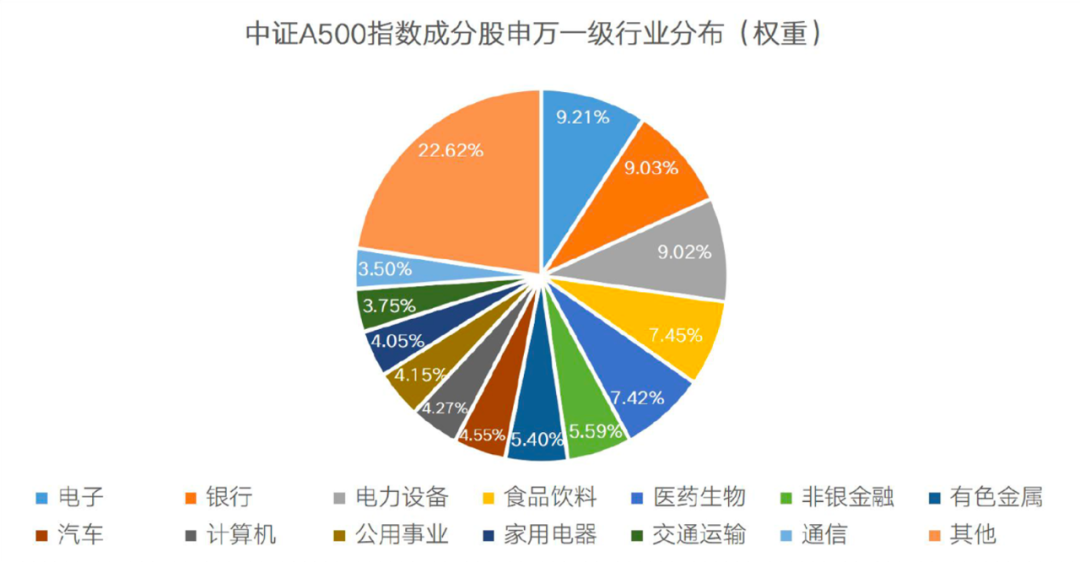

与目前市面上的主流宽基指数不同,中证A500指数并非单纯按照市值排序、在全市场中选取市值最大的500只个股,而是在各个行业中选取市值最大的公司。

因此中证A500指数成分股在各行业的分布上较为均衡,重视指数整体对各个行业的表征。

数据来源:中证指数有限公司、wind,截至2024年9月30日

在此基础上,由于增加了行业中性处理,相较于沪深30指数,中证A500指数偏重于对有色金属、国防军工、基础化工、电力设备、医药生物、TMT等制造和科技成长行业的配置,而对非银金融、银行、食品饮料等传统权重行业的覆盖较低。

总的来说,与主流大盘宽基指数相比,中证A500指数更加注重对“新质生产力”的布局,更能反映经济高质量发展下的产业发展脉络。

(2)长期呈现Ace级业绩表现

Wind数据显示,截至2024年9月30日,中证A500指数的2024年预测ROE(净资产收益率)平均值为10.67%,同时PB仅为1.57倍,在主流宽基指数序列中,布局性价比较高。

如果拉长来看,中证A500指数(红色线)的业绩领先优势就很明显。

数据来源:Wind,统计区间为2004年12月31日至2024年9月30日

自基日(2004年12月31日)以来,中证A500指数的累计收益率为368.49%,同期沪深300和中证100分别为301.79%、271.79%,超额收益更为显著。

在2019年至2023年的近五个完整会计年度中,中证A500指数的收益率分别为36%、31%、1%、-23%、-11%,同样可圈可点。

(3)老牌“操刀手”富国

我们一直说,选择ETF,要选择经验丰富的平台,因为这类产品的运营效率和持续生长,特别重要。

作为国内“老十家”公募基金公司之一,富国在指数量化投资领域已深耕逾14年,是国内最早一批做量化投资的公募基金。

富国基金在指数投资领域创造过多项“第一”,比如2009年12月成立了首只主动量化指数增强产品——富国沪深300指数增强;2011年1月发行了全市场首只跟踪上证指数的ETF——上证指数ETF;另外,智能汽车ETF、国货ETF、旅游ETF、农业ETF、物流ETF 等也均为全市场相关指数的首批ETF。

目前旗下拥有54只ETF、37只ETF联接基金,全面覆盖上证指数、沪深300、中证A50、中证A100、中证1000、中证2000等不同规模宽基指数,消费、科技制造、医药、金融和周期等行业指数,以及纳指100、标普油气等海外指数等等。

在多元化、全谱系的基础上,富国正在构建生生不息的ETF生态圈。

—— / Cong Ming Tou Zi Zhe / ——

排版:唐唐

责编:艾暄

精彩评论