最近持有债基的小伙伴很是糟心,不禁发出感慨,“这回调的也太猛了吧,买个债而已,也这么大的波动……”

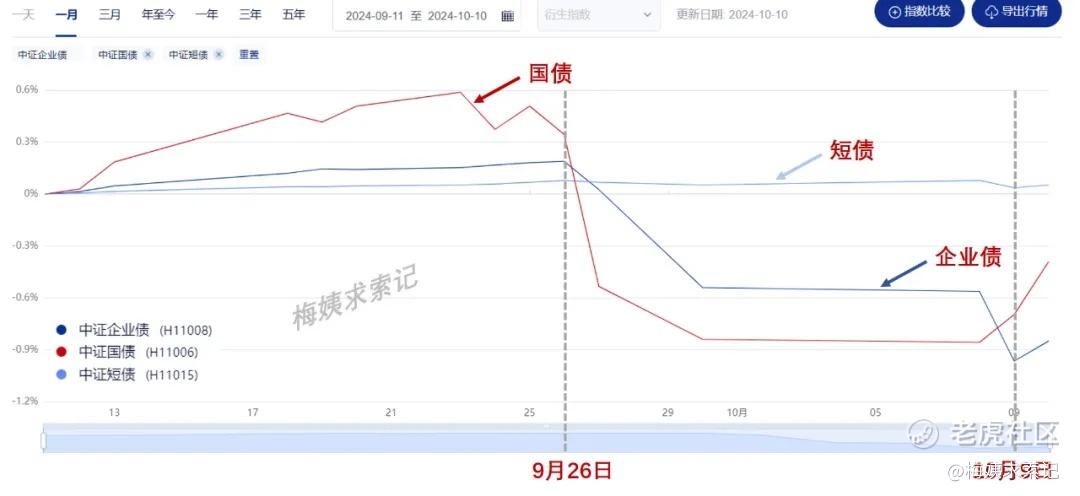

给大家看张图,更直观一些:

上图有三个指数,梅姨在《债市又跌了,要赎回吗?》曾经介绍过:

中证国债指数,反映剩余期限1年及以上的国债的整体表现;

中证企业债指数,反映剩余期限1年及以上的公司债、企业债等信用债的整体表现;

这俩代表的是中长期债券。

中证短债指数,它反映的是剩余期限1年以下的全市场短债的整体表现。

我们看到9月26日开始,代表中长债的国债和企业债都迅速下跌,图中斜率非常明显;而短债本身波动就比较小,只是微跌。

而9月26日,大家也知道了,正是本轮牛市一举攻下3000点的那天。可见债市资金迅速赎回跑去股市了。

然后经历了漫长的国庆长假,昨天10月9日的剧情大家也都知道了,股市大跌,上证指数直接跌超6%,然后今天,无论短债还是长债就都反弹了,部分资金又回到了债市

所以,A股狂涨的这几天,正是债市本轮大回调的时间,这股债跷跷板未免也太明显了些……

那么,这几天债市回调了多少呢?

中证企业债指数大约回调了1.2%;

中证国债指数大约也回调了1.2%;

中证短债指数大约回调了0.04%;

那我们就看到了,同样的债市回调,短债远比中长债调整的幅度要小。毕竟盈亏同源嘛,短债久期短,赚得也没长债多。

那很多人就关心了,债市这轮调整结束了吗?

前面我们也看到了,债市这次回调和股市关系很大。所以,你问债市调整是否结束,就要看你觉得股市的行情走完了吗?

A股到底是史无前例的一周牛市?还只是牛市叙事中的第一次大回调?没人能够预测。

不过,梅姨在昨天的文章《牛市暴跌,这一课,终究是要补上了》里也说过了,目前我还是倾向于是牛市进程中的首次回调。

首先,量能还在。哪怕昨天暴跌之后,今天的日成交额也有2.16万亿。场子还是热的,也还能看见多空的拉扯;其次,现在也才3300点,虽然前几天涨得猛,但起点低,哪有3300点的牛市呀

而且,例来牛市都不会一蹴而就,都是在这种震荡中上行的,只是这次振幅大了些,震荡早了些。

所以,如果你认为A股的上涨还没结束,那么债市后续就应该还会有比较明显的震荡。

既然债市后续还可能面临调整,那么手里的债基要赎回吗?

这又是个老生常谈的话题了……

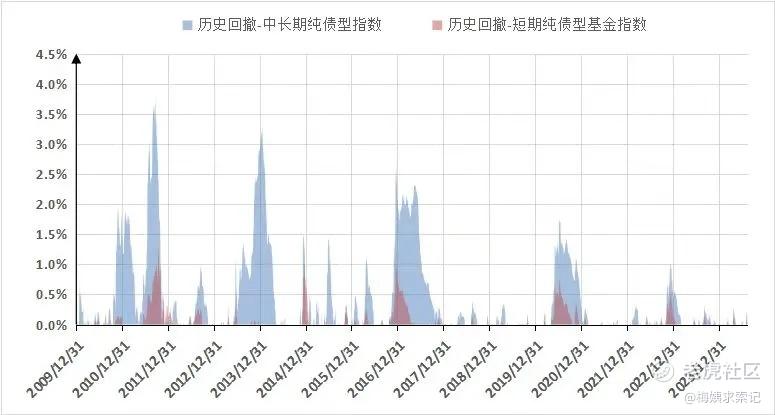

再看大家看张图:

数据来源:wind、中信建投

这张图反映的是万得中长期纯债型基金指数(885008.WI)和短期纯债型基金指数(885062.WI)的历史回撤和持续时间。

简言之,自2010年以来,短期纯债型基金指数的历史最大回撤是-1.32%;中长期纯债型基金指数的历史最大回撤是-3.86%。

具体来看:

2011年的债市回调,中长期纯债型基金指数回撤超过了3.5%,花了30日左右修复;短期型纯债型基金指数回撤了1.2%,花了20日左右就修复了。

2013年的债市回调,中长期纯债型基金指数回撤超过了3%,修复花了70日左右。

2016年的债市回调,中长期纯债型基金指数回撤了2.7%,修复花了250日左右;短期纯债型基金指数回撤了1.1%,修复花了82日左右。

2020年的债市回调,中长期纯债型基金指数回撤超过了1.72%,修复花了150日左右;短期纯债型基金指数回撤在0.76%左右,修复花了80日左右。

其实,通常来说,短债基金3个月至半年基本能修复前期跌幅;中长债基金半年至1年基本也能修复了。

好了,现在我们知道了,短债和中长债基金可能的最大回撤,以及修复这个跌幅所需要的时间。现在再问自己要不要赎回手里的债基,就相当于问自己,这个最大回撤我能不能接受?如果发生了这么大的回撤,需要短则半年多则1年的时间修复,我能不能等?

如果,你的回答都是肯定的,那不赎回也罢。这种就比较适合长期投资债券市场的人。

如果你不能等这么久,也不能接受这么大的回撤,那其实就可以选择赎回。当然,从上面几张图我们也看出来了,通常短债的波动要小不少,修复时间也要短一些。所以,如果你手里持有的是中长期债券的话,也可以选择先切换到短债基金上。

其实,关于债券基金梅姨之前写过很多文章了,大家也可以翻翻看:

债市又跌了,要赎回吗?

债券、股市、利率,有什么关系?

精彩评论