距离2024年11月的美国大选越来越近了,其结果将对金融市场产生重大影响。无论是特朗普(Donald Trump )还是哈里斯(Kamala Harris)赢得总统宝座,每届政府的政策都不一样,进而给投资者带来了投资机会,当然也会造成潜在风险。当前,美国政治分歧严重,了解这些可能出现的结果会如何影响股市以及投资组合至关重要。

下文将详细分析特朗普或哈里斯当选总统后可能受益的关键行业,并探讨在此次选举中应警惕的风险。

特朗普胜选的投资机会

能源与化石燃料

若特朗普获胜,选举结果或将利好传统能源行业(NYSE:XLE),他的政策倾向取消当前对油气勘探的限制措施。在特朗普上一任期内,他就曾积极推行支持能源行业的政策,而埃克森美孚(ExxonMobil,NYSE:XOM)和雪佛龙(Chevron,NYSE:CVX)等化石燃料公司也实现蓬勃发展。

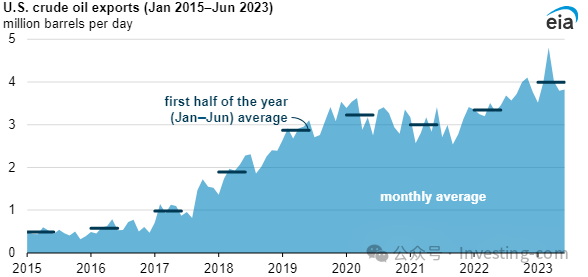

根据美国能源信息署(EIA)的图表显示,美国原油出口量已从2017年的每日100万桶激增至2020年的350万桶。在可能的第二个任期内,特朗普对放松监管和能源独立的重视可能会带来相若的增长。

投资者可从大型石油生产商和服务公司(如直接受益于产量增加的Diamondback Energy(NASDAQ:FANG))的增长机会。

美国原油出口量(2015年1月至2023年6月)

国防与航空航天

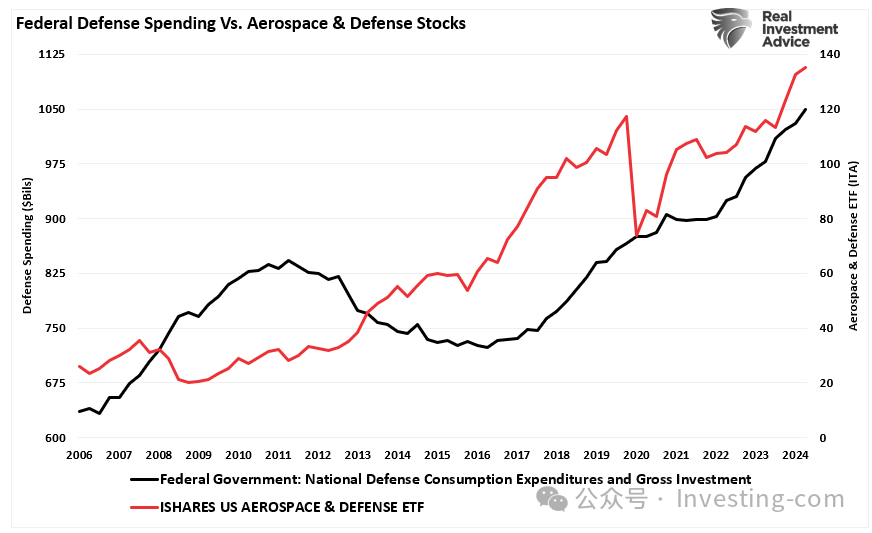

国防(NYSE:ITA)开支是特朗普如果胜选的另一个受益领域。特朗普一直强烈主张增加军事开支,以加强国家安全。此类政策历来利好洛克希德·马丁(Lockheed Martin,NYSE:LMT)和雷神技术(Raytheon Technologies,NYSE:RTX)等国防承包商。

这些公司可能会获得更多政府合同和军事扩张资金,从而成为具有吸引力的投资对象。鉴于国防开支在民主党和共和党政府任期内均有所增加,历史很可能重演。最后,国防股在不明朗的市场环境中通常还具有防御性,且一般会稳定派发股息。

美国国防开支vs航空航天股

金融与银行业

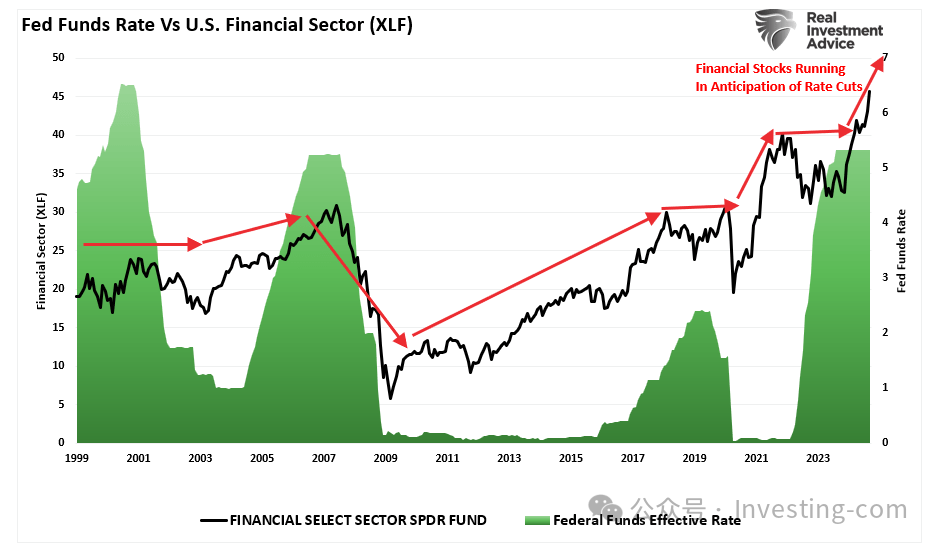

特朗普入主白宫后预计还会进一步放松监管,因此利好金融行业(NYSE:XLF)。特朗普已表现出愿意撤销Dodd-Frank法案所施加的限制,而金融机构受到的监管有望减轻。

这种情况将有利于大型银行,如摩根大通(JPMorgan Chase,NYSE:JPM)和高盛(Goldman Sachs,NYSE:GS)。然而,在上届政府任期内因高利率而陷入困境的大型区域性银行,如Truist Financial(NYSE:TFC)和PNC Bank(NYSE:PNC),也将从中受益。

经济走强、监管限制减少以及美联储降息,将提高盈利能力,降低合规成本,放缓抵押品减值速度。此外,特朗普可能支持继续削减企业税,从而提高银行盈利和股东回报。

联邦基金利率vs美国金融行业(XLF)

哈里斯胜选的投资机会

尽管哈里斯并非现任总统,但她可能延续当前政府政策。

清洁能源与可持续性

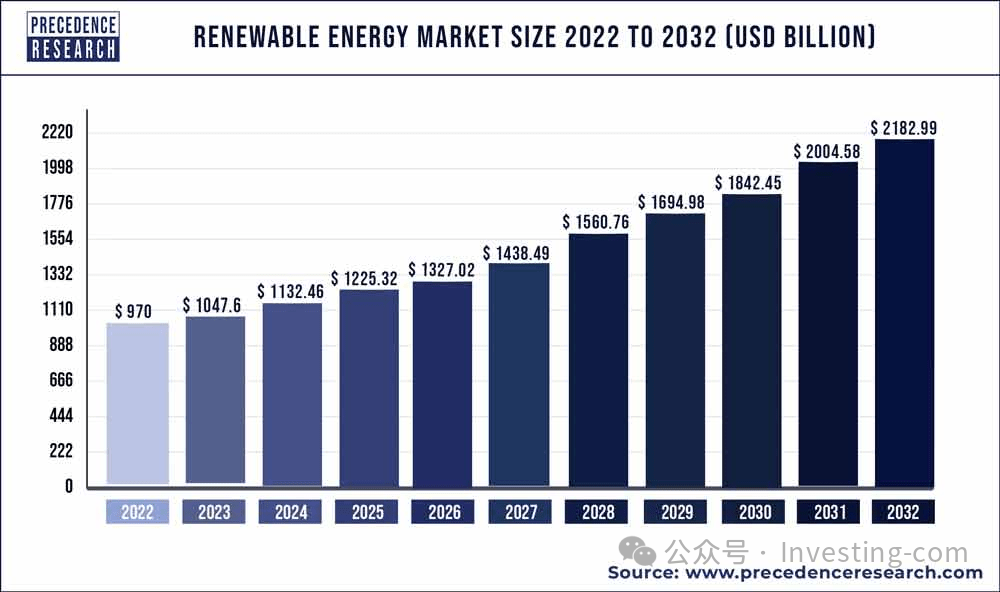

如果哈里斯胜选,清洁能源领域或将迎来顺风。继《通胀削减法案》为气候变化相关项目拨款超过8000亿美元之后,哈里斯可能会进一步推动有关政策来增加可再生能源投资。

从事太阳能、风能和能源存储的公司,如NextEra Energy(NYSE:NEE)、First Solar(NASDAQ:FSLR)和特斯拉(Tesla,NASDAQ:TSLA),将有望从中受益。然而,值得注意的是,2024年已有100多家与太阳能相关的公司申请破产,因此投资者必须谨慎考虑这些公司的基本面。

投资者可以考虑投资清洁能源ETF,如iShares全球清洁能源ETF(NASDAQ:ICLN),通过ETF可以间接投资大量清洁能源公司,而这些公司可能受益于政府补贴、税收优惠。

清洁能源市场规模(2022年至2032年)

医疗保健与制药

哈里斯的医疗保健(NYSE:XLV)政策预计将侧重于扩大医疗保健覆盖范围、加强《平价医疗法案》以及降低处方药价格。哈里斯的这些潜在政策可能利好如辉瑞(Pfizer,NYSE:PFE)和强生(Johnson & Johnson,NYSE:JNJ)以及医疗保健提供商和保险公司联合健康集团(UnitedHealth Group,NYSE:UNH))等公司。

此外,随着对公共卫生的关注度提高,从事创新医学研究和疫苗开发的生物技术公司也可能实现增长。投资者应关注与医疗保健服务和医疗器械创新相关的股票。

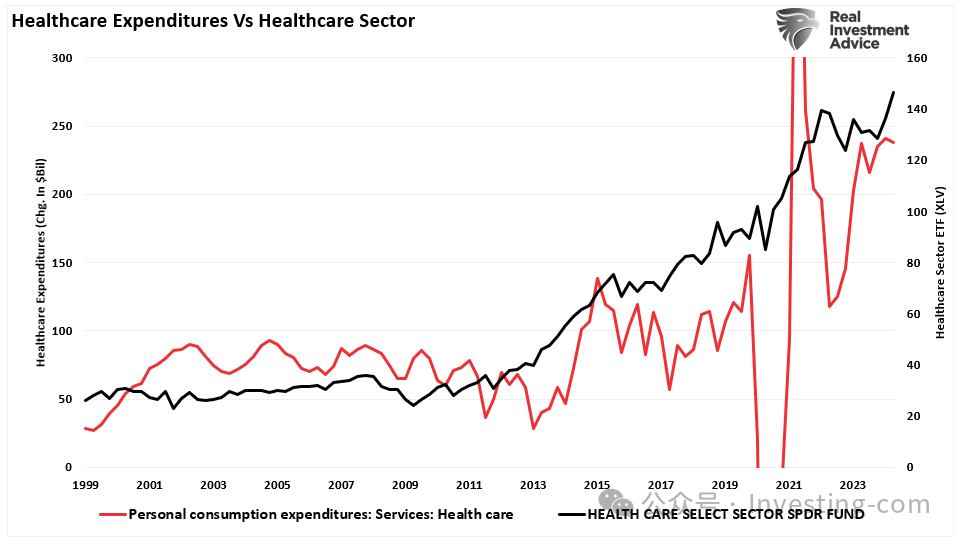

医疗保健开支vs医疗保健板块

技术与创新

哈里斯一直支持技术和创新(NYSE:XLK),特别是在人工智能(AI)、网络安全和5G基础设施方面。NVIDIA(NASDAQ:NVDA)、微软(Microsoft,NASDAQ:MSFT)和Alphabet(NASDAQ:GOOGL)等公司有望受益,因为政府可能加强科技基础设施和研究的支持政策。

若哈里斯当选,投资者可以关注有关改善数字访问和数据隐私保护的科技公司。同时,对网络安全解决方案的需求可能增加,进而惠及专门从事有关业务的公司。

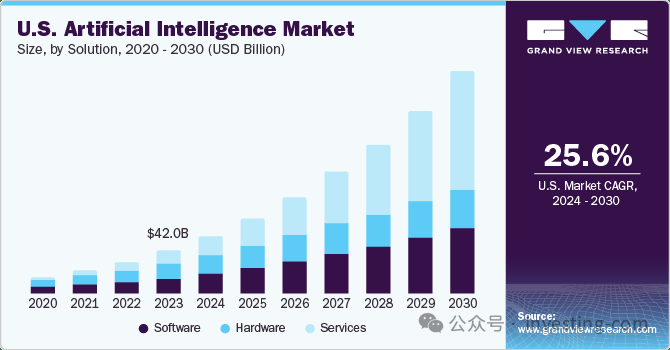

美国AI市场

结语:风险和如何应对

无论选举结果如何,投资者都必须考虑蕴含的风险。选举年的市场波动往往更大,本轮选举周期也不例外。以下是主要风险及应对策略:

税收政策的不确定性:哈里斯当选可能上调企业税,对科技和金融公司的盈利能力产生负面影响。相比之下,特朗普连任可能会降低税收,但可能导致赤字增加和潜在的通胀压力。投资者应密切关注税收政策可能出现哪些变化,并考虑将部分资产转移至税收优惠账户或收息股,以减轻负面影响。

利率和通胀风险:无论哪届政府上台,都将面临管理通胀和利率的挑战。随着联邦储备系统降息,存在通胀再次抬头的风险。投资者应考虑投资对利率变化不太敏感的领域,并关注基本面和分红历史。

医疗保健领域波动性:哈里斯政府可能会引入新的医疗保健法规,压缩某些制药公司的利润空间。虽然扩大医疗保险覆盖范围可能有利于医疗保险服务提供商,但管控价格的政策可能给医药股造成下行风险。投资者应对医疗保健领域进行多元化投资,平衡风险与政策带来的潜在收益。

如何保护你的投资组合

多元化投资:将投资分散到在任一政府领导下都可能表现良好的领域,如清洁能源、国防和医疗保健,有助于降低与选举结果相关的风险。在成长股和防御股之间保持平衡,有助于应对市场波动性。

收息股票:拥有强劲分红历史的公司,如宝洁公司(Procter & Gamble,NYSE:PG)和可口可乐公司(Coca-Cola,NYSE:KO),可在市场不明朗期间提供收入,并降低投资组合波动性。

遵循风险管理原则:在不明朗时期,适时止盈、再平衡投资组合、提高止损水平和增加现金余额等稳健的风险管理策略,有助于降低投资组合风险。

我无法预测11月的选举结果。然而,每次选举都一样,投资者都将面临机遇和风险。无论是特朗普支持能源和国防行业,还是哈里斯关注清洁能源和医疗保健,为选举后的市场打造投资组合都需要谨慎。保持多元化投资、做好应对波动的准备并管理风险,无论未来结果如何,这些措施都至关重要。

***

翻译 | 刘川

精彩评论