有段时间没更新了,最近杂事太多,今天蹭个热点,聊聊最近火热的A股和港股。

昨日重现?

近期美股有些许平淡,修复了8月的大跌后,波动收敛。市场的焦点转向了中国资产,对应的是港股、A股和中概股近两周的大幅波动。

9月23日,人行发布了一系列超预期的政策刺激,压抑已久的低迷市场情绪瞬间被点燃。短短6个交易日,上证指数单边爆涨27%,深成指暴涨42%;港股恒生指数也在9个交易日大涨27.37%。美股市场的中概股紧随其后走高。

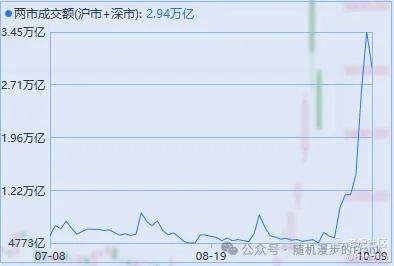

A股更是在节后首个交易日创造了近3.5万亿的单日成交额,刷新了历史记录。

短视频和自媒体的宣传下,牛市的呼声四起,新股民蜂拥开户,甚至街边卖菜的大妈也开始讨论股市。

这让我想起了9年前那个炙热的下午,那个疯狂的大牛市。

那时我刚工作不久,手头不多的几万块钱在股市里短短时间内翻了倍,令我自信满满,觉得自己俨然已成股神。于是,我利用信用卡套出30多万,在高位加仓。

结果自然是惨痛不堪回首。

如今,仿佛昨日重现,水牛又一次向我们袭来。

但我却不再年轻了。

时间改变了很多,水牛可能还是那头水牛,但当年满怀热情的年轻人,在经历了市场的浩劫后,无一不是遍体鳞伤。

而今天的年轻人,在这股狂热中冲入市场,恐怕最终的结局也并不会有什么不同。

什么是Meme股?

Meme股的概念来源于美股市场,也可翻译为“网红股”,来源于2021年著名的“散户大战华尔街”事件。最有名的也是meme股的鼻祖就是“Game Stop(游戏驿站)”。

Meme"源自互联网文化,代表那些通过模仿和复制在人群中迅速传播的内容,通常带有幽默或讽刺的性质。在中文里表达类似意思的就是“梗”。

“Meme股”是受社交媒体影响广泛传播和炒作的股票,类似于网络迷因的病毒式传播特性。Meme的概念,后续也引申到币圈,出现了“meme币”。

在股票市场中,Meme股呈现出以下特点:

1. 通过网络社交媒体,进行病毒式的传播和炒作;

2. 以散户为主要参与者;

3. 缺乏基本面支撑,股价波动与公司经营情况及业绩脱节,纯粹由情绪和投机需求驱动;

4. 高波动,短期内暴涨暴跌,换手率高;

5. 短期炒作结束后,股价回到原点。

港A股的meme化

回顾这次港A股的行情,我们可以看到它与Meme股有很多相似之处。

1. 经济基本面缺乏支撑

国内经济已经持续走低了很长时间,目前仍看不到复苏的迹象。

持续低迷的经济,更多的是长期积累的结构性的问题。

这一轮政策虽然能为市场提供一定的流动性,但对根本的结构性问题根本无法触及,对整体经济形势的反转帮助甚微。当前的低迷的消费市场、产能过剩、通缩和高失业率问题并不会因为这些政策的短期刺激而得到改善。

从这个角度来看,本次行情是缺乏经济基本面支撑的。

2. Meme式的传播速度

与2015年相比,本轮行情的牛市预期的传播速度更快。

在自媒体等社交平台的鼓吹下,在政策出台的一两天内,市场情绪被完全扭转。

在国庆假期期间,舆论的氛围已发酵到狂热的状态。券商开户量激增,所有人都在谈论股市,社交平台到处都是股票相关内容,"上海爷叔"等新一代“股神”也随之涌现。

这种氛围让我想起9年前大盘站上5000点时的情景。

自媒体的推波助澜使得信息传播比以往更快,且社交平台往往强化偏见信息,形成“回音壁效应”。与此同时,压抑已久的股民急需一场牛市来解套,而面对事业受挫、收入下滑的环境,许多人希望通过股市的上涨来使自己的经济压力得到一定的缓解,便纷纷期盼牛市如期盼救命稻草一般。

这种需求犹如干柴遇上烈火,牛市预期像Meme一般,在网络传播,迅速发酵。

3. 高波动和高换手

短短6个交易日内,上证指数上涨27%,节后首日大盘几近涨停;创业板连续三个交易日上涨超10%;港股恒指也不甘落后,在9个交易日内大涨27.37%,随后单日下跌近10%。

如此剧烈的波动在历史上极为罕见,即使是2015年的牛市最疯狂的阶段,也没见过如此短时间内的暴涨暴跌。

成交量方面,9月24日的A股成交量仅为四五千亿,几日后迅速放量至10月8日的历史天量——3.5万亿。沪深300的历史波动率从行情启动前的约18%飙升至50%。

沪深300的统计历史波动率也从行情启动前的约18%左右飙升到50%。

从上面三个角度来看,本轮港A股的行情,具有典型的meme股的特征的。

那么,对应我们的参与方式,就得以玩meme股的形式去参与,不然最后买单的就是我们自己。

如何应对Meme化的市场

作为已经远离A股和港股的投资者,再次入场追逐风潮,大概率还是会被收割一刀。

不过,美股玩家同样有机会参与A股和港股的投资,不仅可以通过中概股跟风,还可以借助各种ETF来灵活布局。

流动性最好的ETF有 $中国海外互联网ETF-KraneShares(KWEB)$ 和 $中国大盘股ETF-iShares(FXI)$ 。KWEB追踪的是中概互联网公司,涵盖阿里、腾讯、网易、京东、美团等知名企业;FXI则追踪富时中国50指数,包含在港股上市的前50大中国公司。

对于更激进的投资者,KWEB有两倍做多ETF—— $两倍做多沪深中国互联网股票ETF-Direxion(CWEB)$ ,而FXI有三倍做多ETF—— $三倍做多富时中国ETF-Direxion(YINN)$ 和三倍做空ETF—— $三倍做空富时中国ETF-Direxion(YANG)$ 。这些工具,尤其是FXI、YINN和YANG,由于流动性充裕,并且配备了完整的期权链,是最受欢迎的。

其中,FXI、 YINN和YANG是流动性最好的,同时有完整的期权链来搭配交易,是大家玩的最多的。

那么,对于Meme股(Meme化的资产)应该怎么玩呢?

最常见也是最直接的策略是进场正股,捞一把快进快出。盘感出色的,不仅可以逃顶,甚至还能反手做空再捞一笔。然而,这种做法需精准把握市场方向,一旦判断失误,就可能两头受打。

对于我这种主要交易波动率的期权玩家,自然是从波动率的角度来操作。

回顾meme股的波动特性,一般在行情突然爆发时,股价会连续飙升,随之而来的正股实际波动率也会迅速攀升,而期权的隐含波动率(IV)往往在实际波动率之前上升;当股价达到一定高度时,获利盘抛压形成,通常会伴随猛烈的回调,此时波动率达到峰值;随后,波动逐渐平息,热潮退去,股价回归原点,一切尘归尘土归土。

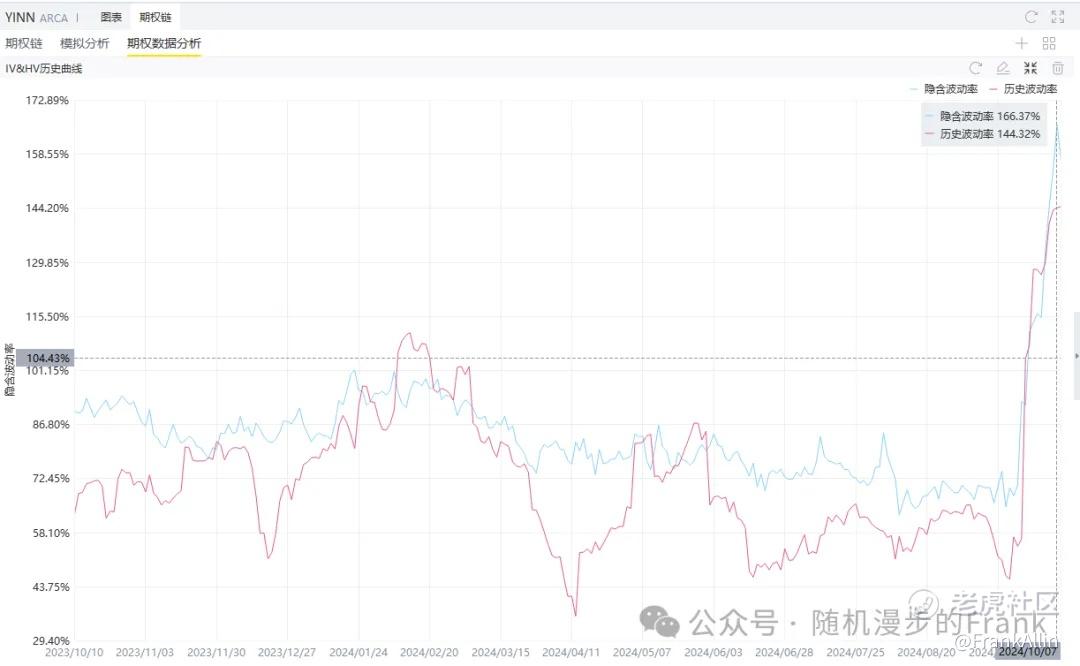

以YINN为例,在行情启动前,历史波动率(HV)约为55%,IV则为70%左右。当行情引爆时,波动率一路飙升,最终在10月7日达到顶点,HV升至144%,IV则飙至166%。

那么根据这个波动率规律,如何参与才能实现利润最大化呢?

在行情启动阶段——做多波动率。

在波动率大幅飙升前,尤其是IV较低的时候,买入straddle(跨式期权)或者激进点直接买入单边call来做多波动率。如果行情引爆,可以同时享受到delta、gamma和vega的收益。

风险在于,若行情刚开始就戛然而止的话, 损失权利金。

在行情高潮阶段——做空波动率。

在行情达到阶段性高潮时,往往HV和IV都已经在高位,这时候即使远端的期权仍有丰厚的权利金,可以卖空较远端的单call 或者strangle(宽跨式)来做空波动率,在波动率下降的过程中,获得vega和theta的收益。不过这一策略风险较高,若市场继续超预期波动,期权空头仓位可能遭受非对称的损失,因此必须要控制好仓位和保证金。

(个人更倾向于在高点卖call,因为在这个阶段,股价剧烈回调的概率通常高于继续暴涨,且put的IV和权利金往往显著低于call。)。

利用call 和put 的IV差——collar 套利

在meme股行情高涨时,常常可以发现同一执行价与到期日的期权,call的IV显著高于put。这种现象是由于市场狂热,看涨情绪压过看空情绪,而投机需求远高于对冲需求(事实上,meme股玩家几乎没有对冲需求)。

这时候,利用collar(领式期权)策略进行套利是个不错的选择。具体操作是:买入正股,买入ATM(平值)的put,同时卖出同一行权价和到期日的call,构成期权组合。由于call的IV较高,卖call的权利金收入可以覆盖买put的支出,并且仍有盈余,形成净收入。

这相当于是married put+covered call的组合。正股下跌的风险被put保护了,而call的空头仓位由持有的正股对冲。无论股价涨跌,净权利金几乎是无风险的收入。

总而言之,meme股的风险较高,还是建议大家谨慎参与。

若要参与,建议大家多想想适合使用什么样的策略去应对市场波动,而非被市场情绪所裹挟,受股价涨跌所左右,最后fooled by randomness。

精彩评论

我记得之前 $VinFast Auto(VFS)$ 暴涨的时候,貌似也可以用collar套利,但当时是put的premium远高于call,反着做应该就行。。但那会儿唯一的风险,是short正股被recall的风险。而现在如果call更贵,貌似真的可以无风险了? [财迷] [财迷]

很厉害的作者