CSCO,老牌公司还有机会吗?

几天前(9月23日)看到肥猫君关注的一个股评博主对思科的评论,我赞同他的观点。不过,肥猫君今年在 $思科 (CSCO.US)$ 下跌时果断买入,并在获利约15%的时候成功卖出。今天就来聊聊肥猫君的看法和操作策略。

Cisco这段时间的裁员一直是热搜

今年2月,思科就已削减约4000个工作岗位。

今年8月思科宣布公司计划裁员7%。截至2023年7月,该公司拥有84900名员工。根据这-数字计算,裁员人数将为大约5900人

Cisco的股价今年仅仅涨了2.3%,远远跑输纳斯达克指数。也还没有回到2000年时的高点。过去5年,Cisco也仅仅涨了5%。

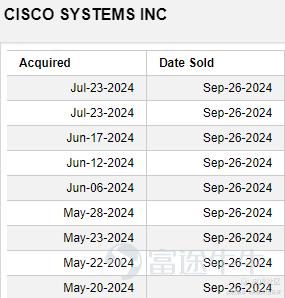

下图展示了肥猫君买入和卖出CSCO的具体时间节点。7月23日的记录是股息再投资的操作,主要买入期在5月20日至6月17日,分批购入,价格区间在45至47美元之间,均价约为46.22美元。尽管没有踩准8月份的最低点(毕竟没人能精准预测市场),最终卖出的价格为53.17美元。

正如那位博主所说,单从成长角度看,思科确实不算诱人(过去十年的年复合增长率仅为1.33%,最近的YOY增长率还是-5.61%)。那么肥猫君为何还会选择入手CSCO呢?主要是因为CSCO的盈利能力相对稳健,过去十年净利润率基本维持在20%左右(2018年除外),当前为19.18%;ROE自2019年起稳定在20%以上,目前为22.98%;债务权益比为0.71,ROE因此有效。从彼得·林奇的股票分类来看,CSCO属于缓慢增长型股票,适合低位买入,赚取10%到20%的收益后卖出(参考《超越巴菲特【散户适用】六大类每股最佳卖出策略》)。肥猫君正是在过去两年间的最低点附近(46美元左右)入手,当时TTM市盈率约为15.6。尽管15%的收益看似不高,但考虑到仅持有了4个月,换算成年化回报接近45%,资金效率非常可观,因此肥猫君对此操作相当满意。

肥猫君特别想指出两点:

1. 大多数投资者通常盯着热门股票,往往忽视那些增长缓慢的老牌公司。然而,热门股意味着高溢价,尽管标的优质,但许多普通投资者依然会亏钱。如果我们能在相对冷门的股票中找到获利机会,不仅可以降低对热门股的FOMO情绪,还能更耐心地等待合适的进场机会。

2. 市场涨跌难以预测,充满反复无常。例如,此前CSCO股价下跌源于2024财年多个季度的营收下降、竞争压力加剧、客户流失,以及库存问题。而最近的上涨则归因于其2024年第四季度超预期的财报表现,EPS比预期高出2.5%,尽管营收同比下降10%,但仍超出市场预期;再加上收购Splunk扩大安全业务、订单增长、股息回购等利好。由此看出,涨跌原因往往反映了同一事实的不同面——取决于市场从消极角度还是积极角度去定价。 因此,与其预测市场看法,不如依靠过往业绩(事实而非看法)和其持续性来做决策。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

精彩评论