近日,美光公布了2024财年业绩。在2024财年,美光营收增长超过 60%,公司毛利率扩大超过30%,并在数据中心和汽车领域创下了营收纪录。

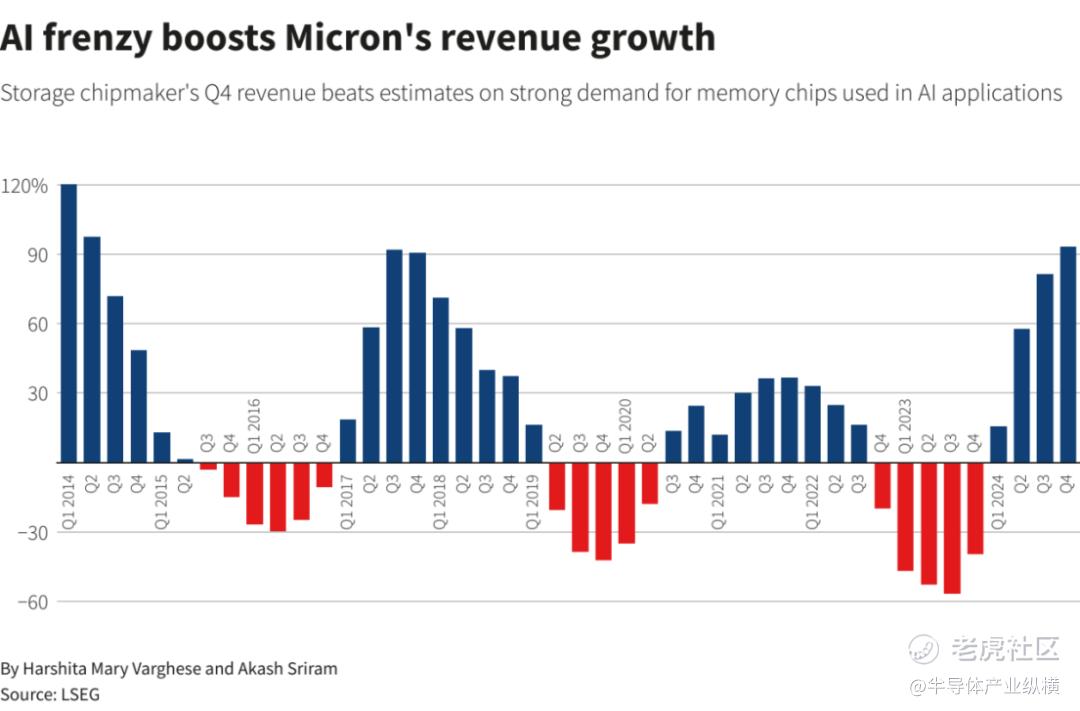

财报显示,在人工智能带来的存储芯片需求激增推动下,美光科技在第四财季营收取得十多年来最大涨幅,同时对下一财季的业绩预测也超出了华尔街的预期。受此消息推动,美光科技股价盘后大涨超14%。

就在昨日,美光科技还发文表示,将坚定不移地继续投资陕西与中国。

01

美光公布财报,业绩出乎意料

美光公布了2024 财年第四财季和全2024 财年业绩。美光在过去的一个财季的业绩加速增长,本财季的业绩又碾压华尔街预期,体现了人工智能(AI)热潮下高带宽内存(HBM)的强劲需求。

具体来看美光财报:

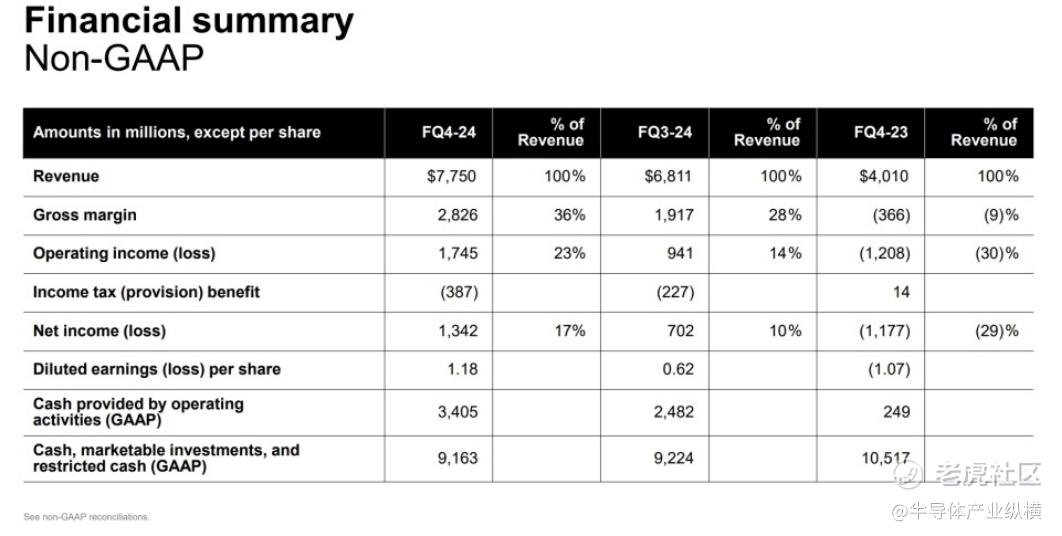

营业收入:四季度营收为77.5亿美元,同比增长93.3%。2024财报全年收入为 251.1 亿美元,同比增幅达 61.59%。

营业利润:四季度调整后营业利润为17.45亿美元,一年前同期亏损12.08亿美元,分析师预期15.8亿美元,上一财季同比扭亏为盈至9.41亿美元。

毛利率:四季度按GAAP计算,毛利率为35.3%,较上一财季提升 8.4 个百分点。2024财报全年毛利润为 56.13 亿美元,毛利率 22.35%。

从财报的数据来看,无论是营收还是盈利,美光四季度的业绩均较前一财季加速增长,并且增长水平超过华尔街预期。分析师预期四季度美光营收增长91%,美光还高出一筹,增速达93%。

02

美光因何增长?

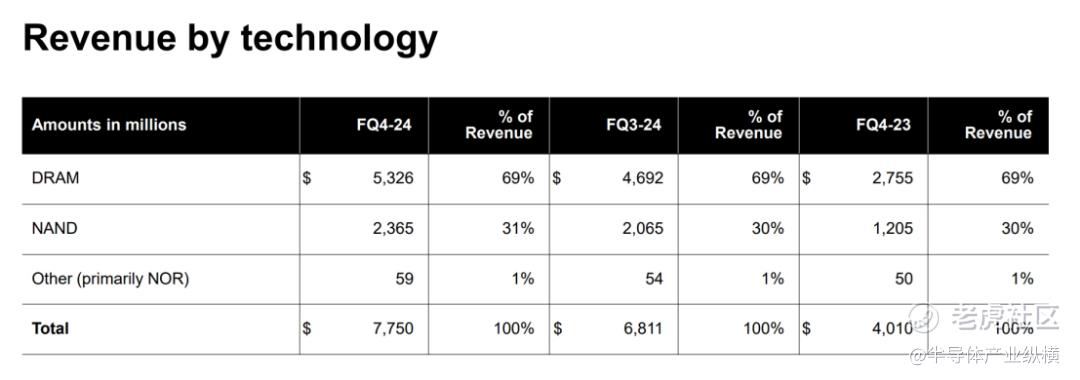

美光将业绩的增长归功于两方面,一是数据中心 DRAM 产品需求的增长;二是超过 10 亿美元的数据中心SSD销售额推动的创纪录的 NAND 收入。

从产品来看,美光DRAM方面,2024 财年营收为 176 亿美元,占总营收的 70%,其中第四季度营收为 53 亿美元。DRAM 营收环比增长 14%,平均销售价格 (ASP) 上涨了 15% 左右。高带宽存储器(HBM)订单为美光增加了新的收入来源。其2024年和2025年的HBM产品已经售罄。

NAND闪存方面,2024 财年收入 72 亿美元,占总收入的 29%。第四季度 NAND 收入达到 24 亿美元,环比增长 15%,出货量和平均售价均呈高个位数增长。美光四季度的NAND产品收入创下了历史新高。四季度数据中心SSD的营收突破10亿美元,创单季最高纪录,2024财年的数据中心SSD营收较一年前增长两倍多。

此前,摩根士丹利发表了一份看空HBM的报告。对时下火热的HBM市场持悲观态度。该机构直接指出,HBM市场存在供过于求的风险。大摩在报告中写到:“行业不会永远处于夏季,寒冬总会到来。”

对于整体HBM市场的前景,美光的观点显然与摩根士丹利的观点相矛盾。美光预计 HBM 总可用市场 (TAM) 将从 2023 年的约 40 亿美元增长到 2025 年的 250 亿美元以上。美光首席商务官 Sumit Sadana 表示:“HBM、高容量内存和数据中心闪存,这三个产品类别到 2025 年都将带来数十亿美元的收入。”

对于下一季度的营收,美光保持乐观预期,预计其第一财季营收将达到 87 亿美元,高于分析师平均预期的 83.2 亿美元。美光首席执行官Sanjay Mehrotra在声明中表示:“强劲的人工智能需求推动了我们数据中心DRAM产品的强劲增长,步入2025财年,我们处于美光历史上的最佳竞争地位。”

03

2024年,美光在坐过山车

盈利超出预期且前景乐观,这对投资者来说是一个惊喜。

因为近几个月来美光的市场情绪一直不太乐观。长期以来,美光投资者的股市走势就像过山车一样。实际上,这三个月以来,美光的股价已经暴跌了41%。

美光的日子,也是最近才好起来的。

2023财年,美光公布的财报可谓是“凄凄惨惨戚戚”。美光本身就是“传统产品回暖+HBM增量”的双重逻辑。

去年存储周期下行,个人电脑和智能手机的需求都崩塌了,这两者都是美光最大的终端市场。客户端大量的库存加重了这一问题。2023财年美光营收在155亿美元,净亏损58亿美元,净利润率为-37%,亏损严重,甚至毛利率也是负数。

在2024财年的第一季度,美光的营收收入47亿美元,净利润率为-21%,亏损收窄,毛利率有所改善,约为1%。

到了二季度,由于DRAM和NAND Flash的需求和价格同步上升。美光推出的大容量SSD产品领先业界,加上Server品牌商订单同步上升。美光已经开始大幅度改善,营收达到了58亿美元。财报还显示产品涨价推动了美光的整体毛利率提升了19个百分点,成功结束了连续五个季度的亏损局面,实现了扭亏为盈。

努力总是有回报的,这句朴实的观点在美光身上也适用。在HBM方面,为了努力保证自家的技术领先,改善自己在HBM市场中的被动地位,今年7月,美光选择了直接跳过第四代HBM即HBM3,直接升级到了第五代。从美光披露的公司HBM产能来看,公司2023年末产能3k/m,2024年末产能20k/m。

三季度的营收持续增长,总营收为68.1亿美元,同比增长81.6%,毛利润18.3亿美元,同比增长374.2%,净利润3.32亿美元,同比增长117.5%,动态随机存取存储器(DRAM)贡献了71%的营收,闪存设备(NAND)则贡献了27%的收入。

传统周期回暖和HBM的增量提升带来了美光的业绩上涨。

传统产品方面:随着下游产品触底后的拉货以及存储厂商的产能控制,DRAM和NAND的出货量和价格都迎来了上升,进而推动传统产品的业绩回升。美光摆脱了个人电脑和智能手机需求放缓的困境,设备出货量现在又开始增长。

HBM方面:在AI服务器需求的带动下,海豚投研认为HBM有望给公司带来10亿美元左右的年度收入。

尽管美光股价在过去三个月中下跌了 32%,但在今天的走势之前,今年迄今为止仍上涨了 12%。Synovus Trust高级投资组合经理Daniel Morgan他认为美光的业绩可能成为整个行业的催化剂。

Morgan表示:“最糟糕的时期已经过去,AI叙事为未来几个季度创造了超额表现的潜力。如果美光能够证实这种兴奋背后有实实在在的东西,那将提振整AI行业。这是市场渴望的东西。”

目前来看,美光在DRAM、NAND领域持续发力。1β DRAM 和 G8(232 层 NAND 技术)及 G9 NAND 节点已大批量生产。预计到 2025 财年,它们将成为美光产品组合中越来越重要的组成部分。同时,采用 EUV 光刻技术的 1γ DRAM 试生产进展顺利,计划于 2025 年实现量产。

HBM方面,本季度美光开始出货可量产的 HBM3E 12-h 36GB 单元,供 AI 生态系统认证。相比竞争对手的 HBM3E 8 高 24GB 解决方案,功耗降低 20%,DRAM 容量高 50%。预计 2025 年初扩大其产量,增加 12-hi 组合在全年出货量中的占比。

美光的工厂进展也有新的消息。爱达荷州新制造工厂建设持续推进,纽约工厂的许可程序也在与州和联邦机构合作办理中,即预计在2026年至2029年之间投产。

在印度,装配和测试工厂正在建设,该工厂规划中包括两期项目,其中洁净室面积达 500000 平方英尺(约 46450 平方米)的一期项目定于今年底投运,二期将于本十年下半叶启动。

同时,美光在中国的发展也十分亮眼。西安作为美光全球最大的封装测试和集成模块生产基地,已连续 17 年位居陕西省进出口总额首位。美光在中国的运营版图还包括北京、上海和深圳。

前文提到,美光表示将坚定不移地继续投资陕西与中国。去年 6 月,美光宣布在西安追加投资 43 亿元人民币,加建新厂房、引入全新产线,拓展 DRAM 封装和测试能力。今年 3 月,西安的封装和测试新厂房破土动工,美光将在此建立首个封装和测试制造可持续发展卓越中心。

从美光的资本支出与未来规划来看,2024 财年,美光投资 81 亿美元资本支出。2025 财年资本支出预计大幅增加,占收入的 35% 左右,主要集中在支持 HBM 生产、设施建设、后端运营和研发计划上。美光还收购了台湾的一家 LCD 工厂,将其改建为 DRAM 生产测试工厂。不过,爱达荷州和纽约州的设施建设虽着眼于长期需求前景,但在 2025 和 2026 财年不会对供应做出贡献。

04

悲喜不相通

存储三大巨头,悲喜并不相通。

美光已经公布业绩,如前文提到,业绩喜人、超越预期。SK 海力士也在昨天公布开始量产12层HBM3E,年内将向客户供货。与上一代相比,这款新品中的单一DRAM芯片薄40%,维持同等整体厚度的同时,容量却提高了50%。SK海力士的这一动作也给市场带来了唱多的信心,产品发布后公司股价大涨8.7%。

与之不同的是,三星仍旧处于冰封期。在早期三星HBM发展第一阶段就晚于SK海力士半年,之后今年7月更是直接更换开发团队,专门组建团队,瞄准HBM4。而最近,三星最新的HBM没有什么新的消息,而且三星仍然深陷罢工潮,三星集团市值两个月蒸发近130万亿韩元,跌破600万亿。

三星股价的表现已大幅跑输竞争对手SK海力士和美光。这在一定程度上是因为三星不是一家纯粹的内存芯片公司,但这也反映出HBM进展较慢的影响。存储三大巨头的命运走向在当下呈现出巨大差异,也正是存储行业充满魅力与挑战之处。

精彩评论