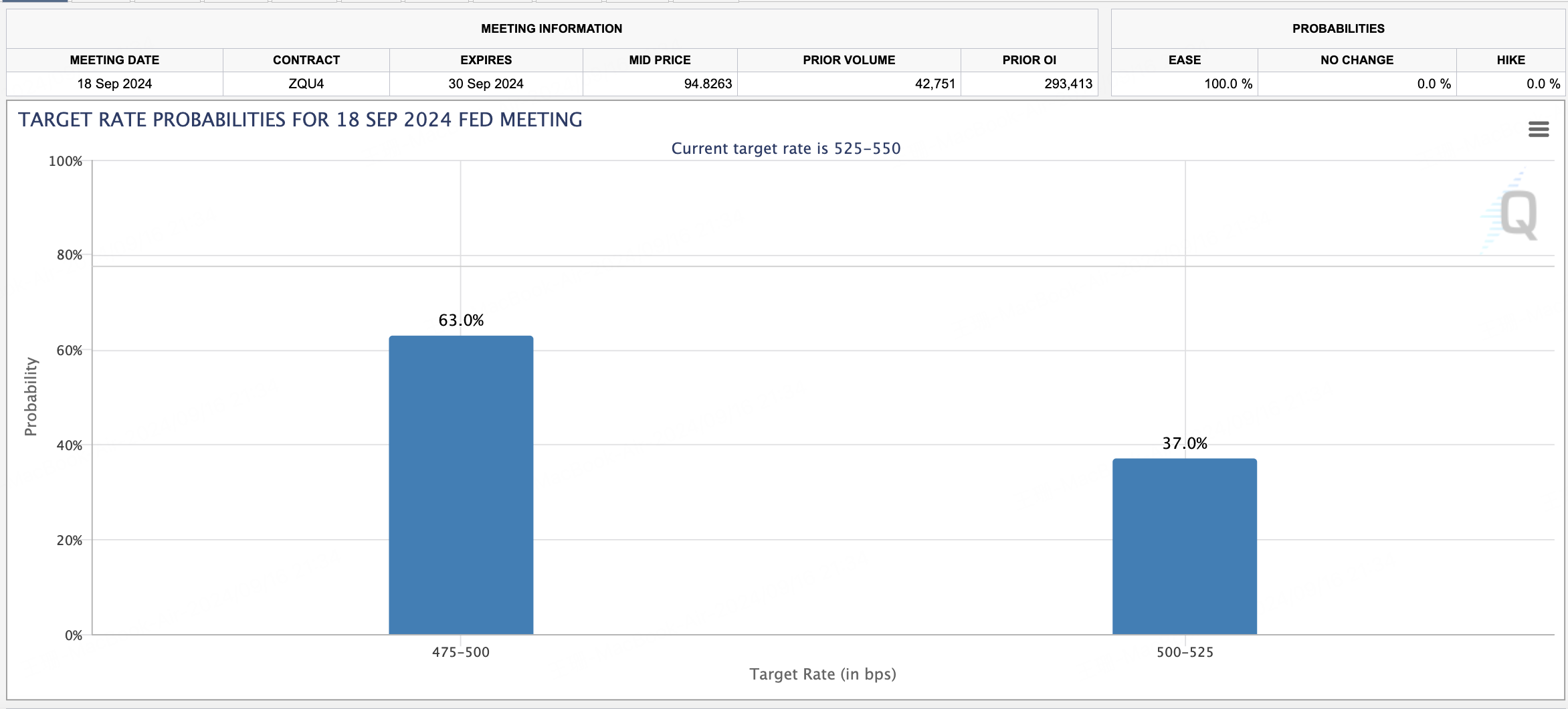

在美联储会议前周,标普500和纳指创下了 2024年以来最强劲的一周。8月通胀放缓继续支持降息,标普和纳指连涨5天。全世界都知道Fed 9月降息,但降息规模的押注一直不稳定,上周四周五,对于50bp的押注大涨,使得25bp和50bp的押注是大致持平的,但到现在,降息50bp的概率已经上升到63%。

美联储缄默期,号称Fed 发声筒的华尔街日报记者 Nick Timiraos 在X上说Fed应该降息50bp,现在降息已经落后于经济的实际情况。如果首次只降息25bp,10月经济数据可能变得很差,到时再降50bp可能就晚了。市场认为,Nick的言论一定程度是fed在试探市场的预期。

我之前一直觉得首次降息只会25bp,因为鲍叔一直都是谨慎 follow the data,虽然有一些反馈经济数据可能变差的支撑,但是鲍叔不会这么草率的决策,一定要看到明显的数据。

历史两次降息开启的首降是50bp,2001年是互联网泡沫,2007年是金融危机开始,我怎么看今年都不像有这个需要呀。而那两次标普都在当天冲高,随后大跌。2001年1月3日当日标普涨5%,半年后跌幅-8.4%;2007年9月18日当日涨2.9%,半年后跌幅-12.4%。毕竟现在跟07年那次50bp开启降息周期的大背景差太多了。

但是Nick上周的发言不可忽视,2019年7月市场也是拿捏不准25bp or 50bp 的时候就是他给首次降息的幅度定了调。我重新想这个问题。假设到12月降息的幅度是100bp,一共剩下3次,如果这次只降25bp,11月7日那次议息会要降息50bp,那天是什么日子,11月5日美国大选开始投票,7日前后出结果。9-11月有一个大选不确定性最大的空窗期,鲍叔似乎没必要take risk,既然到12月是100bp,这次降50bp似乎符合鲍叔的保守主义。

此外,这次会议也会更新最新一季度的点阵图,给出未来降息路劲。之前说过,以目前的实际通胀情况,我觉得到明年年中基准利率维持在在3%+,或者长期看来,实际没必要低于3%。

本周注定是一个超级波动周,除了FOMC,还有周五日央行会议,美日短时间已经从160到接近140的关口。周五还是四巫日,根据过去两次四巫日的影响,期权市场往往提前交割。看一下大盘,先说明,无论是25bp 还是 50bp 都只会对短期波动有影响,不影响长期趋势。如果本周真降了 50bp,市场很可能突破9月初的高点,但可能也是一个假突破,会快速sell in news。相反,如果现在市场预期50bp,实际只降了25bp,那就惨了。

这几天流传的统计数据显示,自1928年以来,9月下半月都是历史回报最差的,对应7月上半月是表现最好的。之前广泛传言统计数显示9月市场表现不好,于是9月第一周就开始猛跌,这是心理卖盘。历史总是惊人的相似,但历史不会简单的重复。

最后本周五还有一个日央行的决议,可能会对四巫日和美元造成不小的影响。

踏入9月之后一直比较低的仓位,总觉得在不确定期保守点好。目前唯一敢下注的是特斯拉,Tesla10.10的发布会对股价起到了比较强的支撑。

精彩评论

自1980年来,美联储开始降息周期一共6次,其中首降50基点的只有两次(2001年1月31日和2007年8月18日)。两次之后的股市都是大跌。而另外四次首降25基点的时候,股市不降反升$标普500ETF(SPY)$