中秋佳节临近,也祝大家都能和家人一起共度中秋佳节,秋天是我最喜欢的季节,冬天和夏天太冷太热,春天有一点点浮躁,秋天是一个比较稳重中和的季节。所以我一般最喜欢在秋天出去走一走。我也希望大家无论工作生活多么忙碌,也能留一些时间给自己,每一年的自己都是独一无二的,你在20岁看到的秋天,和你在30岁看到的秋天是不同的。既然生命给了你机会去看这个世界,那就应该尽力去把握。

这周确实事情比较多,但每周我都会抽出一天,总结一下市场,展望一下后市。周末的好处就是连续时间比较多,所以节奏可以稍微慢一点。首先现在还是等FOMC的决议,展望和看法之前也写过了,所以我就简单回顾补充一下

这周我也和美国一些投资机构交流,降息当然是放在眼前的事情,所以讨论也更多集中在这个领域,在经济的看法上大家其实没有太多可以聊的,共识预期就是那些,每个机构有自己的特色和看法,但让我比较惭愧的是,很多美国机构在经济模型上的精细程度还是比我好了很多。对于降息路径对于经济和不同板块的影响都基本上做到了非常详细的模型化,经济模型到底有没有用是一个可以永恒讨论的话题,但这是我以后尝试努力的方向,有一个东西总比没有好。

哈内特和他对萧条的看法

美银美林的策略分析师哈内特应该是在这个公众号我引用最多图的人,上周和很多朋友也聊到了他,我分享了两个看法。

- 过去两年他做的很不错,一个原因是市场都在震荡趋势,他其实之前看法就有很多不错的地方,但市场走出趋势,他更喜欢看震荡,这是个性格问题,涨多了你是追涨,还是减仓,其实不同市场有不同的对错。所以之前有说过,任何时候,你都要想想,后面是趋势还是震荡。

我觉得过去两年市场的震荡,是中美在先行指标,同步指标,滞后指标三个领域的分歧导致的

中国和美国是全球最大的两个经济体,当中国在货币宽松而美国在货币收紧,美国在宽财政,中国财政慎重。GDP和通胀的趋势也是不同,这种分歧对那些同时受到中美影响的品种就是会带来震荡的。当然,对于汇率来说,这种分歧反而带来了很多趋势,所以过去两年反而有一些汇率可以走出趋势。

那么往后面去看,我们并不能简单说,过去两年市场是震荡的,Fear&Greed Index过去两年很好用,未来两年就一定会继续好用。这是存疑的,对于数据的论证要有实际的逻辑支持。中美经济趋势的趋同与否是很关键的问题。

- 概率问题让我们在判断萧条的时候,必须非常谨慎。

我们做一个简单思考题,如果萧条在整个整个经济周期里面的时间长度大概是2.5%,然后你有一个指标,如果他出现的时候,有90%的概率就会发生萧条,有10%的时候它是错的,然后同样,当没有萧条的时候,有10%的概率这个指标会给你错误的信号,有90%的时候它是正确的,告诉你没有信号。

那么如果你现在看到了这个萧条信号,这个出现后有90%正确率的指标,最后发生萧条的概率是多少呢?

有点点反常识的,这个数字并不是90%,而是18.75%,非常低。因为在97.5%没有萧条的时候,他有10%的时候会告诉你一个错误的答案让你觉得有萧条。这大大降低了这个指标的可信度。

这个公众号并不是统计学课程,所以我想说的很简单,当你在讨论一个小概率的事情的时候,你的正确率必须非常非常高才有价值

但这只是这个思考的第一层。我之前读过一个经济论文,我真的很抱歉我忘记是哪一篇了,但作者在开头写了一段话非常好,大意叫做“经济的研究有时候,必须在数据,逻辑和历史中放弃一个,才能得到正确答案,而他无论如何都不会放弃历史”

我有一模一样的感觉,如果单纯从概率学的世界来看,这个世界的惊奇是太多了而不是太少了。所以我觉得讨论萧条的时候,有两个错误

- 第一是看到一个胜率很高的预测萧条的指标,就觉得萧条的概率一定很大

- 第二是,用数学算过之后就忽视历史上,萧条发生的概率本来就比理论值远远高出。

我想如果你看了上面这两段话,你也许会理解为什么之前,我总是说“如果从数据上看,我觉得软着陆概率更大,但出于历史的原因,我不会在这里排除萧条的概率,如果你实在要一个数据,我觉得五五开”

当然,这个五五开的时间不会太长了,我估计从下周的FOMC之后开始大概1-2个月的时间,快的话一个月,慢的话2个月,就会有一个明确的经济趋势了。

带着这样的理解,我觉得我们就可以开始看看金铜的事情了。

黄金:出于上面的原因,我不会在这里重仓黄金,软着陆铜会更好

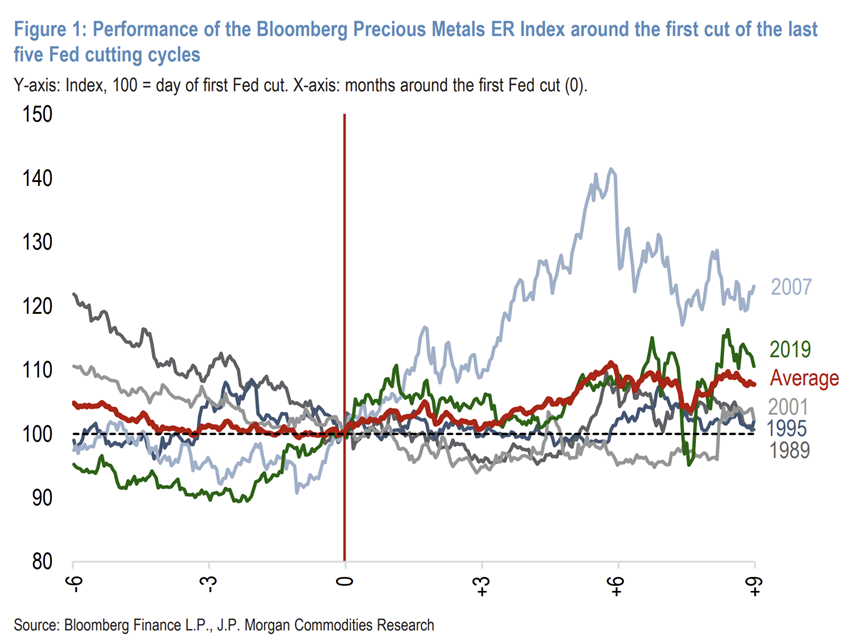

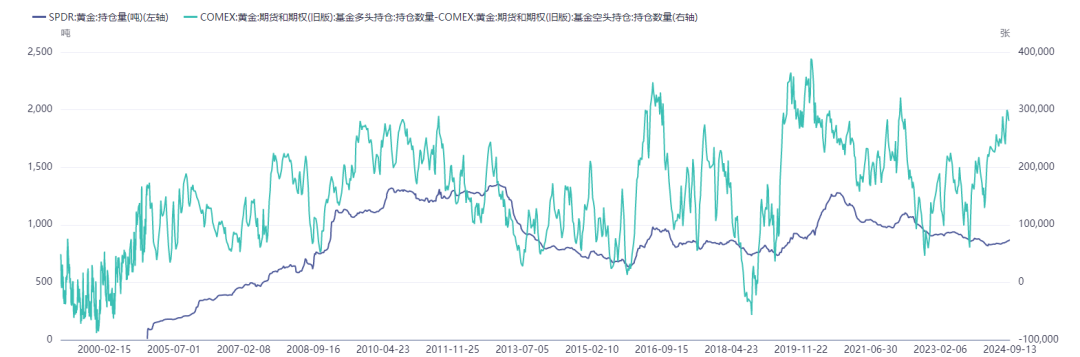

还是之前那个看法,黄金在降息后会有一波机构减仓和散户加仓的过程,这个事情不一定谁对谁错,机构总是减仓,散户总是加仓,但降息后到底是硬着陆还是软着陆不好说。

所以这里我觉得最好的办法就是止盈一部分,然后拿着剩下的部分去享受一波散户在降息后的涨幅,如果软着陆,这个涨幅可能是1个月也可能是3个月,如果硬着陆,到时候发现情况不对再加回来就好了。

当然你一定要说,降息后黄金散户这一波买入,ETF这一波买入确定性很高,所以想多一点仓位去赚,那每个人有不同的投资思路也是可以的。

如之前所说,短期SPDR持仓是现在最核心的指标,而不是机构。长期的话,黄金的卖点,是财政或者货币宽松因为经济触底而结束。这就是一个经济看法了。我的看法在上面已经写了,而且下周,下一个月随着联储和选举的结果会有很多改变。

所以黄金降息后有没有可能有一波涨幅,有可能,但我不愿意像3月份那样重的仓位了,因为3月份是联储转向的时候,是机构净多头只有今天的一半。是油价还在高位可能走弱带来萧条预期,同样是破前高,但还是有不同的。

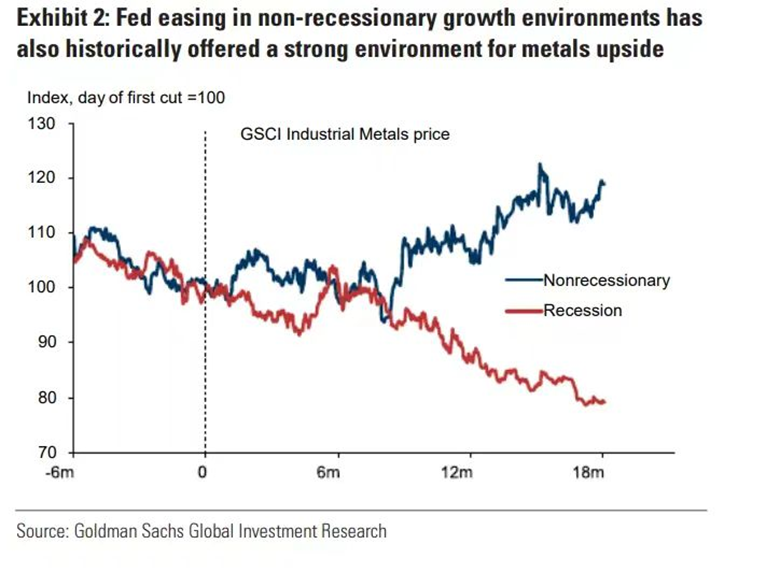

铜:短期企稳,那么催化驱动的概率上升一点,成本支撑的概率下降一点

之前说过铜有两个时候可以买,一个是跌到成本支撑,一个是有催化,9000美元的铜夹在两者之间,所以比较尴尬。这两周对于铜来说,也包括油,两个比较止跌的事情,一个是特朗普辩论表现不如哈里斯,一个是CPI的趋势有点止跌

之前说过,美国投资者在周期的配置上比较直肠子,CPI走高就买商品,CPI走低就降低商品的持仓。这里我倒是想多说一句,我自己感觉美国期货交易者更多专注市场结构,因为和基本面太远,反而不太看基本面,中国是多多少少反过来的,我可以很确定地说,在很多金属上,美国即便是最优秀的投资者,对一些商品的需求把握,也不如中国投资者,很简单的,锂这个东西,如果你不在中国,你就是讨论一些产业政策,你永远是落后市场,铜亦然。但他们对于金融市场,期货市场的结构了解比中国投资者更好,这里面也许是有一些策略可以去思考的。

铜的故事其实也是一句话就可以说清楚,2019年7月31号降息,市场质疑了一个月,9月份开始卖黄金,10月底就基本上全相信了软着陆的故事。(当然后面covid了)。如果这次没有太多区别。在大选结束后,我觉得市场就基本上会有一个说法,铜的基本面其实没有太多问题。尤其对中国铜的投资者来说,大家在中国不可能盯不准中国铜的需求。如果后面外国投资者用一个很粗线条的说法,说中国deflation,而你看到的铜高频需求还可以的话,这就是很好的机会。

我依然觉得现在拿着铜的股票,然后拿着一个防范极端风险的深虚值期权是没问题的。选股的话,我觉得大家可以用11000美元,和2025-2026年的产量去测算一个空间。如果你保守一点,你用8倍EV/EBITDA,如果你激进一点,你用10倍EV/EBITDA也可以。

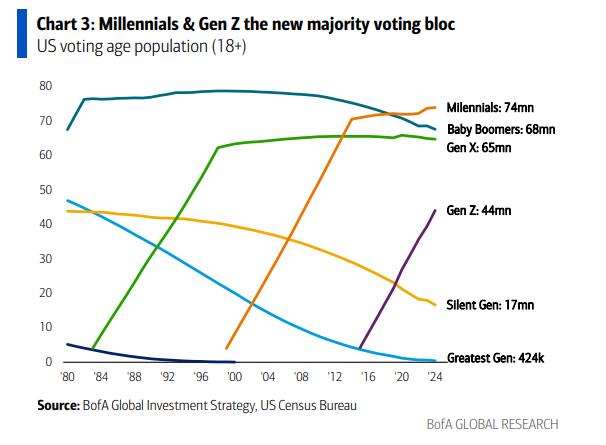

最后我想说,从今年开始,美国历史上,也可能是人类历史上最天选之子的一代人,Baby Boomer就要离开人类的舞台了

我还记得第一次听到这个理论还是十多年前,我还记得当时有个朋友说,这一代人从出生到最后,一路火花带闪电,最后终于获得安宁。事实证明,一生火花带闪电的人,不会轻易离场,他们离开时,从2016-2024年,绝对也是精彩纷呈谈不上安宁。

所以人这一生,你做事情木秀于林风必摧之,但你不做事情也被人嘲笑轻侮,你奋发图强可能无所成就,你摸鱼躺平反而可能塞翁失马焉知非福。结果很多时候是很难逆料的,尽力而为是中国君子的追求,但不是让你免疫痛苦的解药。对抗失意和痛苦,很多时候,除了放平心态,多少古今笑谈事,付诸渔樵浊酒中。还有一点就是尽情去享受生活的快乐,长风万里送秋雁,对此可以酣高楼。

年轻时候我们都在家人身边长大,很多时候觉得理所当然也不知道珍惜,总是去追求一些远方的事情。而真的有一天走到远方,才会发现又开始怀念家人。不是说远方和家人谁才是应该追求的事情。但如果你在家人身边的时候,就珍惜和家人在一起的时间,在远方的时候,就做好远方的事情。

所以希望大家无论今年是否顺利,在和家人团聚时,都能快乐起来。

精彩评论