周末抽时间回看了下亚朵24Q2这个财报和电话会,可能是经历了2023年的报复性旅游消费,对亚朵常年收入、净利润50%以上增速都麻木了。

财务都是预期中的保持高增速,股价回跳这么快算是意料之外,简单说下看法。

酒店业务

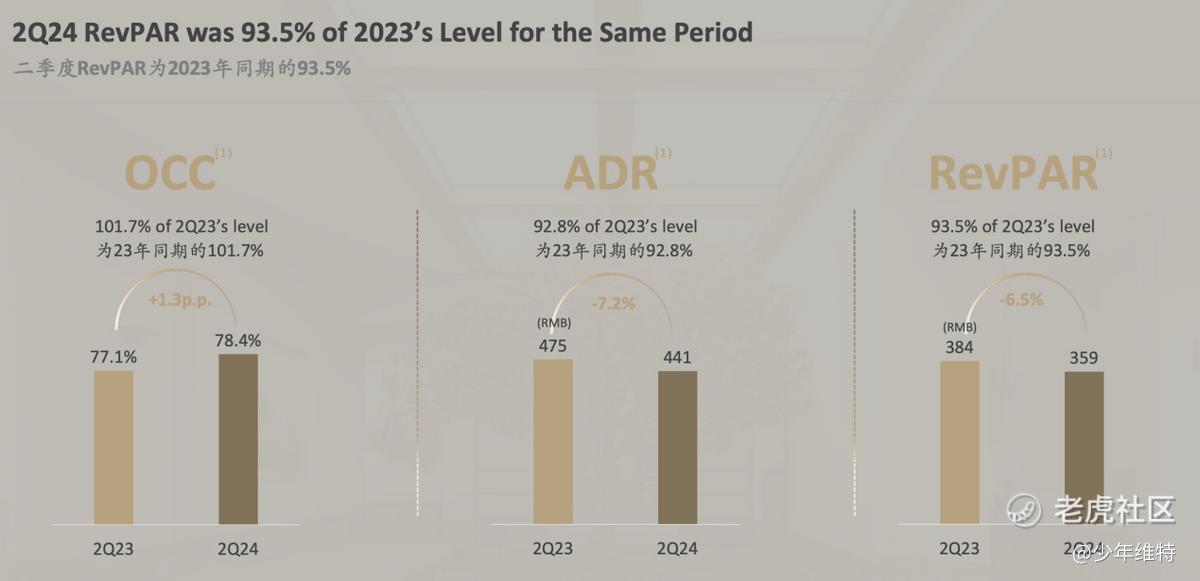

Q2三大指标情况,简单上个图吧。2023年高基数是个共识,另外年初王海军也有说过,Q2 RevPAR会承压,亚朵二季度保持了不错的OCC,给拉回来不少。

管理层是调高了FY24指引,从Q1的40%上调到了48-52%,说明后市还是看好的(大概率是Q3上、Q4求稳)。

门店情况

Q2有123家新店开业又创纪录了,在营酒店1412,房间数161,686,同比增长36.6%和34.3%,管道待开发酒店712。

先说下轻居,轻居有一定降低RevPAR的存在,不过影响不大,Q2轻居 3.0 累计签约 37 家,签约占比超过20%。截至6月 30 日,已开业的轻居 3.0 酒店数量达到 54 家。

轻居3.0,属于降维去做中端,是公司定位是第二个千店品牌。从我个人体验来看,轻居相比亚朵体验没有太多折扣,主要是在空间上,短途住宿需求的影响不算大。公司拿六里桥轻居举例,说7月份OCC 90%+,RevPAR 600+,这里有一说一,轻居这个产品我觉得RevPAR做到300以上就是个不错的产品了。

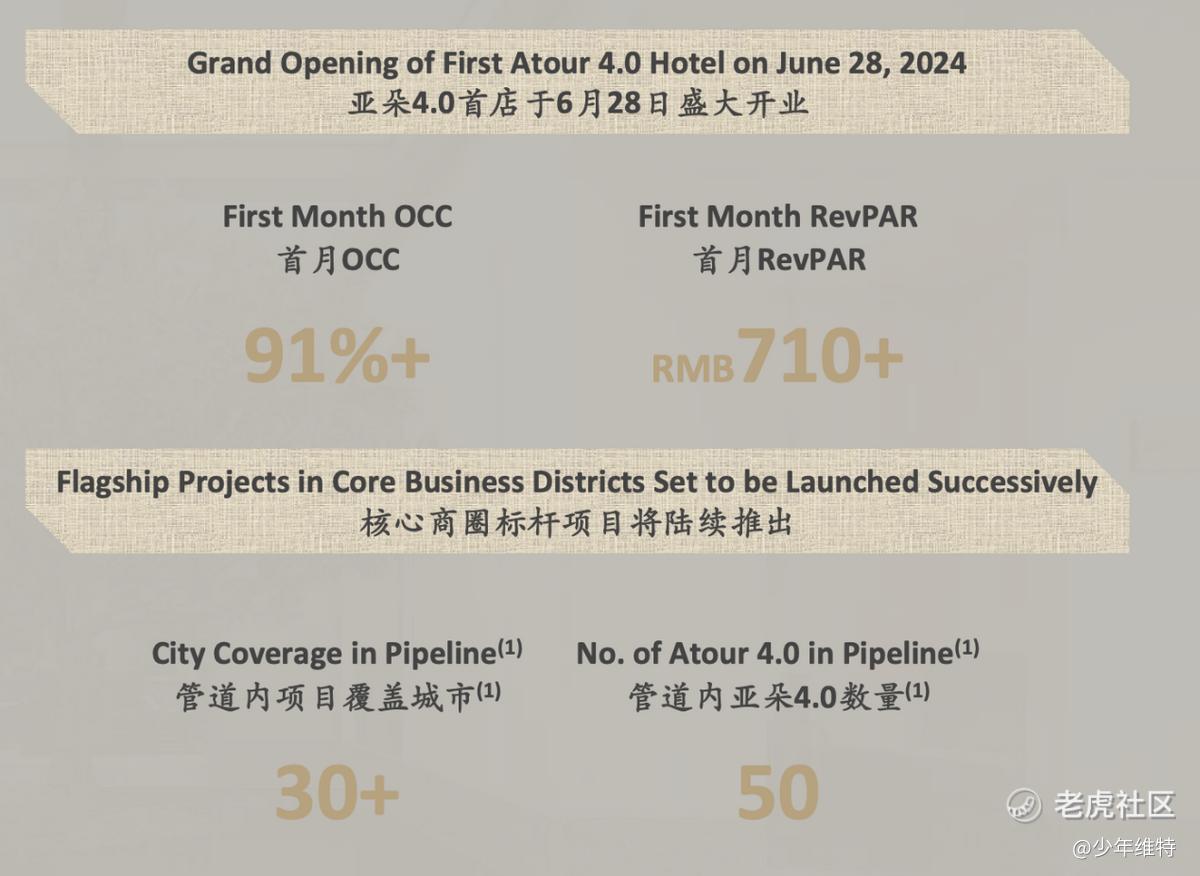

亚朵毕竟定位是在中高端,保持比较有竞争力的RevPAR指标,目前还是在亚朵这个品牌。感觉后续提升RevPAR还是要看亚朵4.0的拓展情况。Q2亚朵4.0首店西安南门亚朵的OCC 91%和RevPAR 710+非常能打。管道内50家,覆盖30+城市,接下来需要重点关注4.0情况。

零售业务

Q2零售业务GMV为6.20亿,同比增长157.6%,线上渠道占到90%以上。

收入5.37 亿元,同比增长153.6%,当期总收入占比29.8%。

亚朵本质上是个生活方式公司,财报标题也写的很清楚叫“Atour Lifestyle Holdings Limited”。就像之前有类似的观点说“亚朵有点宜家样板间的感觉”,研究亚朵家具、床垫的人不在少数。比如这个是我经常出差去的一家店,这个意式极简风沙发和同款钓鱼灯,跟我家客厅撞了。

目前经常提到的是亚朵深睡枕、深睡控温被,其实只是亚朵的休眠场景品牌「αTOUR PLANET亚朵星球」,其他还有气味美学品牌「SAVHE 萨和」。亚朵目前是深耕深睡这个场景,后续哪个场景会爆不好说,MUJI、IKEA说不准哪一天就不香了。

会员方面

Q2会员数量突破了7600万,同比72.5%的增速,这个是跟开店数量正相关的,照一个季度新增500万+速度,不出一年就能摸1亿了。

亚朵是入住即会员,包括洗衣房、健身房等都可以用了。不同级别会员主要在早餐券、延时退房、升房、定制、夜宵等权益上的数量差别,个人感觉最有性价比的是洗衣房、早餐、延时退房,基本满足需求了,有些店升级几木和行政房其实差别也不大。

Q2亚朵还披露了企业客户贡献占比,企业协议的销售间夜占比提升至19.3%,同比提升了0.9个百分点,对比华住集团的企业客户间夜贡献比例在9%-11%左右。个人感觉商旅需求算是一个存量博弈,企业都会谈协议没什么排他性,同等条件下都是企业人群自行选择的结果,随着亚朵开店速度上来,这个比例预计还会继续上升。另外商旅需求不可能一直疲软,积极看待国内经济。

关于估值

之所以说亚朵变与不变,主要是从估值这个角度,也就是现在买亚朵还是否划算。

Q2亚朵来了个未来三年股东回报分红政策,年度派息不低于前一财年净利润的50%。

今年9月底就要派6200万美元,每股0.15美元(对应ADS派发0.45美元),可以说这次亚朵坐实了价值投资标的了。

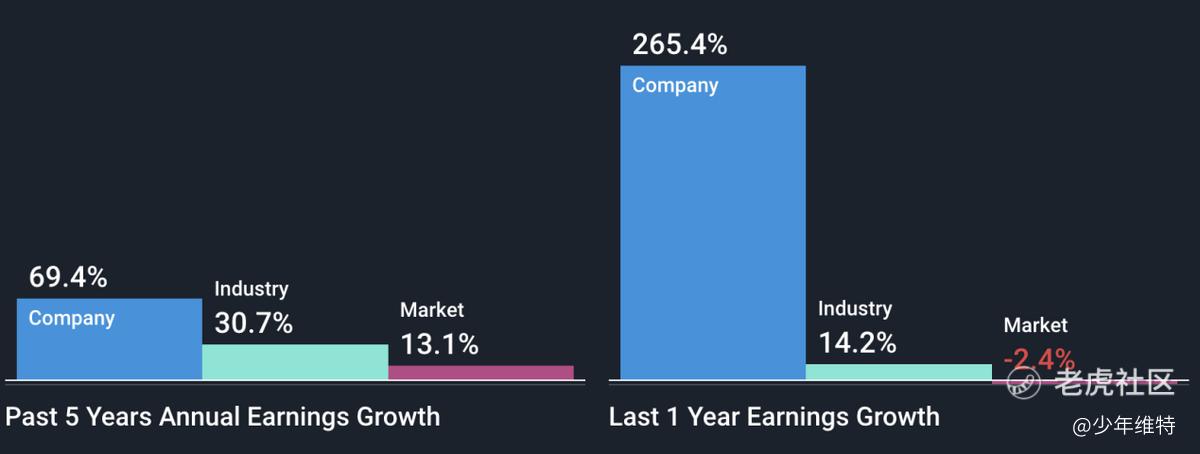

对比来看,过去五年行业净利润增速在30.7%,而亚朵达到了恐怖的69.4%。过去一年,净利润增长率超260%。

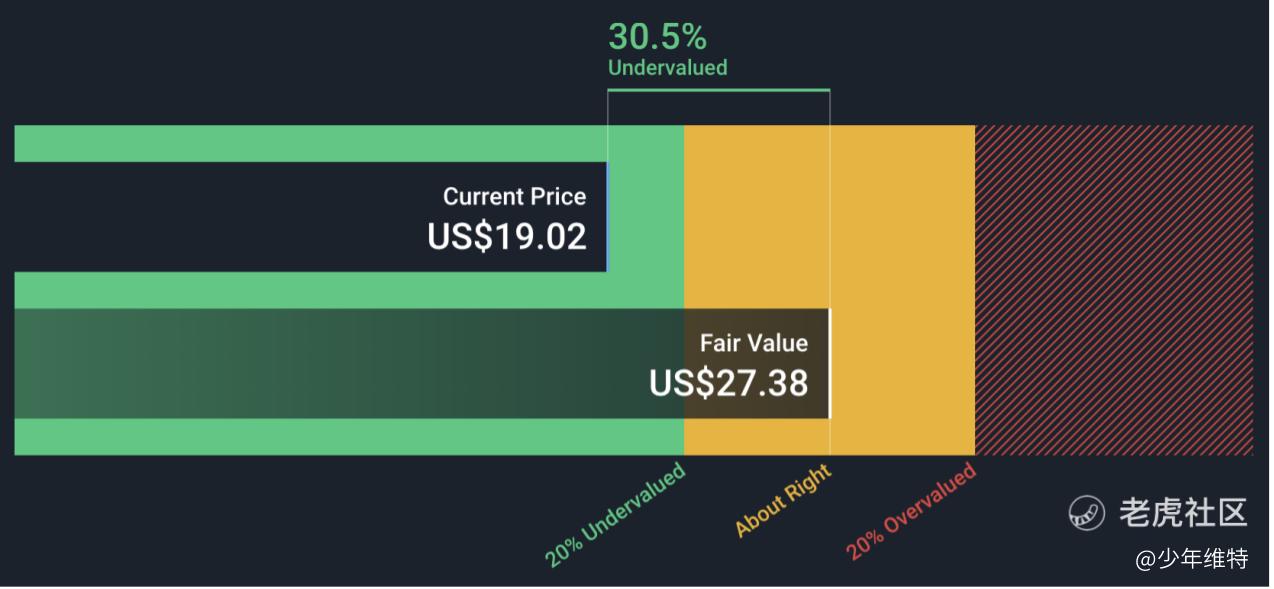

数据来源:simplywall.st

这里需要做个说明,上图说行业市场是指美国市场,国内这个数字要稍微高一些,考虑亚朵美股上市,而且目前外资比较多,这个数据也是相对合理的。

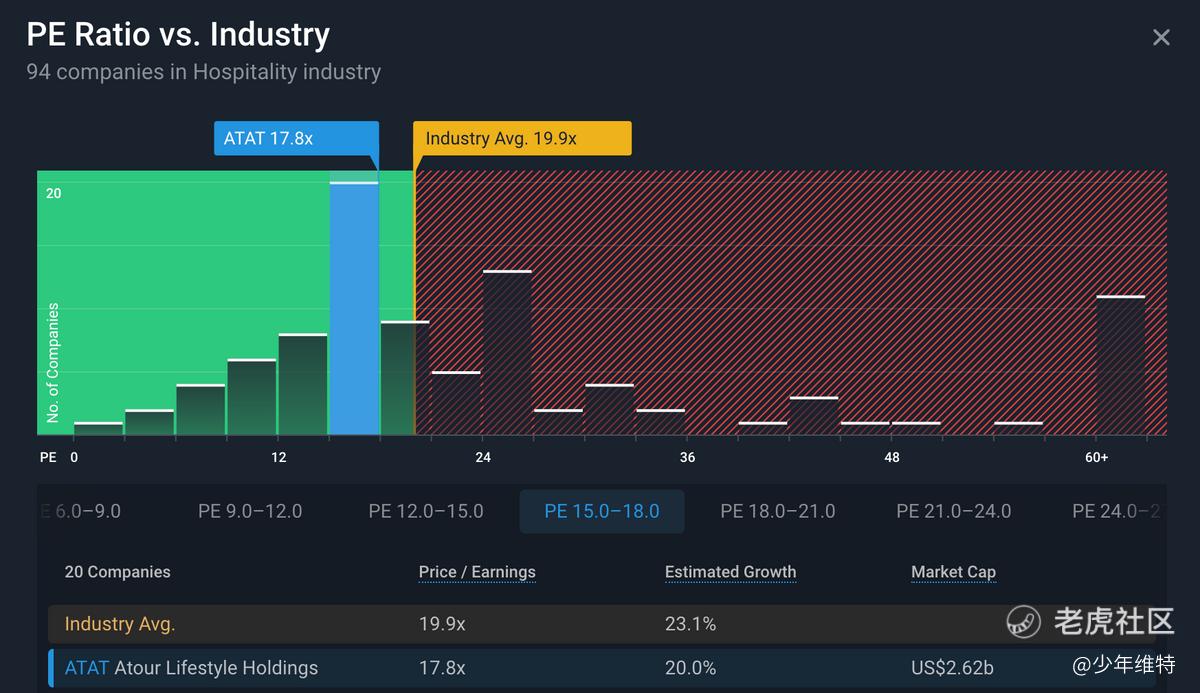

截止到8月30日,亚朵PE对应17.81,行业平均19.9,只能说相对合理。论增速,酒店业增速没有亚朵这个量级的。

用Simplywall给出的FCFE模型,按照5年期美债2.5%,标普全球5%,及行业1.14%的Beta,折现率8.18%计,目标价在27.38美元,有30%左右溢价空间。

其他机构评级情况,12家机构平均目标价是27.02美元(最低23.03,最高32),大约42.1%的溢价空间。

亚朵是有希望在酒店这个相对传统的行业里,享受更高的估值溢价。

以上仅供参考。

精彩评论