大家好,我是刘轰轰

本期探讨话题:新时代的4万亿

本期追踪企业:负极产业

上期文章给大家好好解释了下为什么近期大盘表现不佳的核心原因:机构摆烂。所以这段时间我每周都会关注一下机构的朋友到底在干什么。

上周他们说:全公司,上到投资经理下到交易员都在探讨中秋节去哪里玩,很多人电脑打开的不是wind,而是“去哪儿网”或者就在刷小红书。

我问他们你们是不是还要继续开摆?

他们说,是也不是——最近主要是被老美影响了,目前内部普遍担心美国进入衰退,那我们的出口绝对会大受影响。

——现在机构都在研究这个预期,市场上部分机构也在交易这个预期。

老美衰退,对我们出口影响有多大很难统计,但简单估算,美国的GDP占全球的25%,消费占美国GDP的60%+,也就是说,美国消费占了全球GDP的大约15%,而这15%牵连了大量的产业,如果崩了,那么大家都不好过。

如果复盘过去的历史,那么时间线上是这样的:08年美国次贷危机后,中国08年11月出了4万亿。现在机构有的在赌这次一定也会有4万亿,有的机构认为不一定有,决定避险,双方互道SB。

嗯,除了担心老美的衰退影响我们出口,机构还在摆烂,那说明市场还需要继续等待。

如果出口未来大概率因为老美要崩一下,那么唯一能依靠的就是消费了。

消费的大头还用说吗?那必然是汽车。

最近网上大家关注比较多的一个话题,是关于购车补贴的——最开始是你手上有国三排放旧车置换,或者18年以前购买的电车置换,可以补贴10000或者7000。

后来8月16日发了个新《通知》,把报废补贴标准从10000或7000提高到了20000或15000,提高了一倍报废更新补贴标准后,很多人的购车换车的热情也就被激发起来了。

目前如果你手上有国三排放的车(需要在你的名下),报废后可以拿到2万块钱的补贴,在叠加上部分车企的置换优惠,以及部分地区的可以叠加地补(比如苏州),等于是买个新车可以直接减2万块钱以上,对于很多还开着老旧国三车的人来说是个非常大的利好。

我身边有油车党开始找我探讨买啥电车的问题了。

因为对于他而言,他有一台国三的马六可能也就价值4-5000块钱,然后报废了买一台6万块钱左右的电车可以拿到2万的补贴,报废本身还能卖个废铁钱,这样相当于是花了4万块钱能买一台全新的代步电车,开个一年再卖出去大概能卖个4万多点,这样算下来等于没花钱。(光油费就能省一万多)

家里有油车,想节省用车成本的朋友不妨考虑学一下。

根据官方数据,这次补贴的年度资金总额为111.9775亿元。其中,中央资金64.4004亿元,地方资金47.5771亿元。可以说为了进一步让大家买车消费,国家又拿出了一笔真金白银。

——能代替房地产的消费,最好的就是消费中的大件品汽车。

有国家的支持下,汽车产业当下即便是面临“出清”,未来的发展也绝对差不了。甚至有可能未来新时代的4万亿,就要在汽车这里搞。

今天我们追踪一下负极企业。

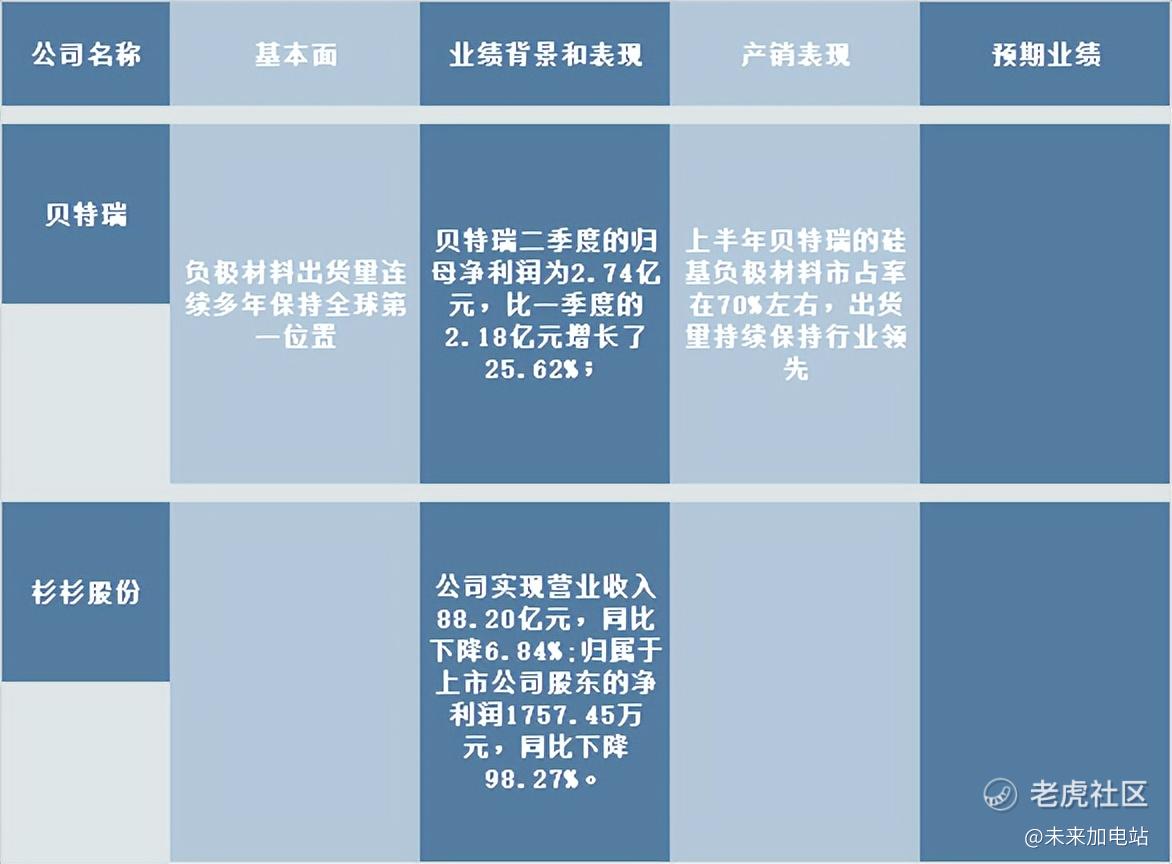

负极企业主要有两家:贝特瑞和杉杉股份,其中贝特瑞在北交所上市,流动性存在严重不足,可参考的信息也存在很多空白,而杉杉股份目前处于一个连银行利息都还不起的状态,很有可能成为“被出清”的一部分。

所以值得探讨的也就只有贝特瑞一家公司了。

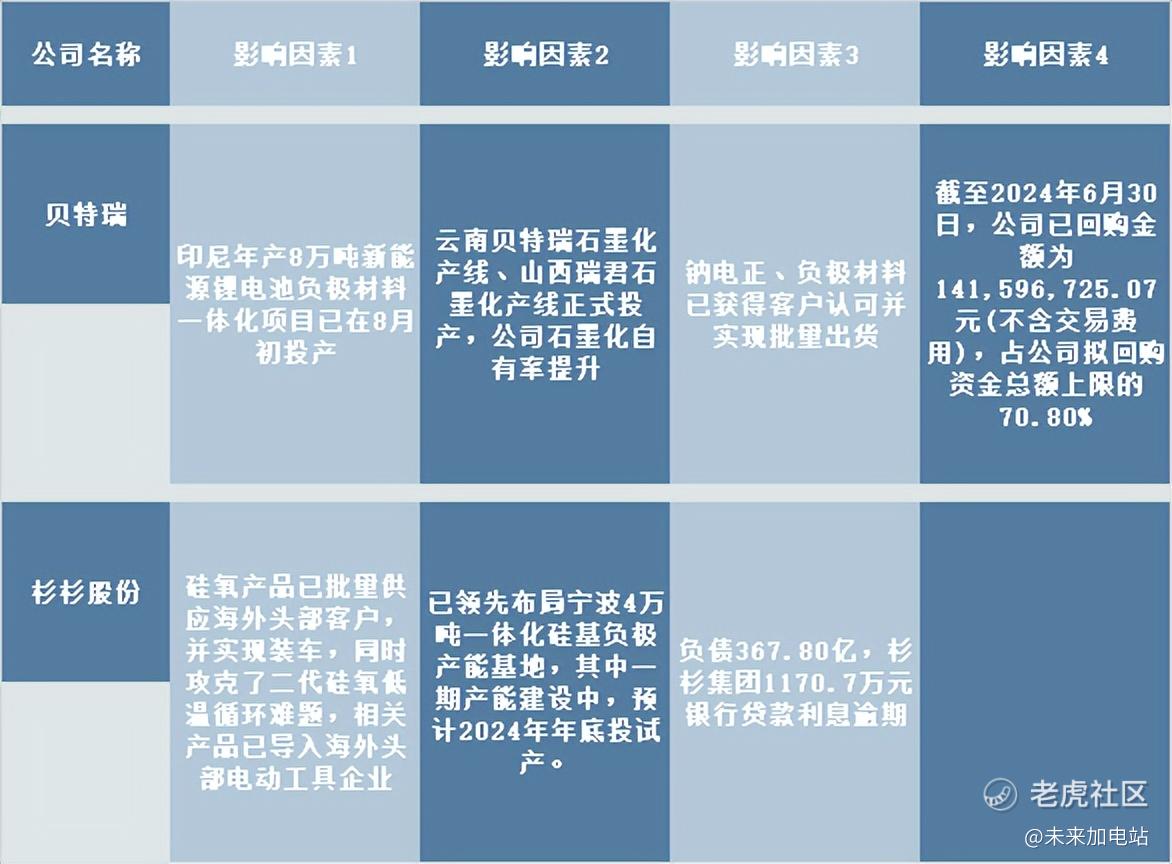

贝特瑞处于什么样的情况呢?简而言之就是它自己的负极材料市占率依然保持第一,同时印尼的出海项目也开始投产,再加上代表未来发展方向的硅基负极材料也批量出货并占了70%的市占率,因此从目前的运营状况,出海发展趋势,以及技术发展趋势上,贝特瑞均没有太大的问题。

那为什么这公司的市值一降再降,腰斩完了再来脚踝斩呢?

问题出在业绩上——贝特瑞当下虽然能赚钱,但赚到的钱跟过去的高光时刻相比是大幅度减少了,基本上每个季度跟最高光时期相比,都减少了超过一半的利润,而这个利润下滑的趋势,也就让机构对贝特瑞的预期不断向下修正。

由于贝特瑞作为北交所上市公司,很多数据网站都没有足够的参考数据,所以我自己手算了一部分数据,来看看贝特瑞的真实估值情况:(杉杉股份的就不算了,基本面都不过关的公司算了也没意义)

通过数据可以看到,贝特瑞除了22Q4的爆发性利润之外,在22、23年大部分时间每个季度都能赚5个亿上下,但到了24年每个季度就只能赚2个亿多点了,有意思的是估值,虽然股价一路下滑,但估值在一段时间内很稳定,比如23年Q2Q3基本维持在45左右,而从23Q4到现在,基本上维持在70左右。

再加上季报中,贝特瑞虽然维持住了负极业绩,但正极的业绩表现要比很多人的预期差,因此从市场的角度而言,由于整体上产能过剩,贝特瑞在未来的1-2个季度内业绩确实有下降的风险,因此估值继续往低了打也是正常的。

在这个时候,参考的就不是绝对的估值高低了,而是要看:

1.负极市场什么时候供过于求的情况开始得到反转(贝特瑞从基本面,技术水平上来看,大概率不会是产能出清的对象)

2.海外市场的营收能不能做起来,从而补上国内因为极度内卷降低的利润份额。(这里需要特别注意的是,要进一步细分企业海外建厂的目的是啥,如果是满足本地或者本地区的需求,那么是有机会带起来营收,如果是因为美国制裁导致的供应链转移,那么这样的企业很有可能要受到衰退影响)

3.行业对技术的需求升级——先抛开汽车动力电池不提,在3C数码类的产品中,对硅基负极电池的需求会不会提升,因为虽然贝特瑞的市场占有率高达70%,但这个市场目前总盘子太小,如果后续电池技术不往这方面发展的话,那么这个技术就无法为贝特瑞带来很大的营收。

总结:目前来看,贝特瑞虽然连续下跌,但如果我们参考对应时间的业绩表现,那么估值都在合理范围之内,而对于后续的业绩,机构的预测其实算是比较积极的,因为在负极价格连续下滑的预期下,机构依然给出了贝特瑞业绩会以20%速度上涨的预期。

精彩评论