一、美国经济降温、大选的不确定性上升,大选前的美股震荡加剧

1.1、美股关注焦点从通胀转向增长,经济降温将推升风险溢价

1.1.1、美国经济短期增长动能将降温,通胀下行的趋势更加确定

消费者支出作为美国经济增长的关键驱动力,其支撑动能在多个关键变量上都有所减弱。美国居民的超额储蓄在2024年一季度末耗尽,更重要的是劳动力市场供求进一步走向平衡将导致实际工资增速放缓,从而通过居民收入传导到消费。

美国核心通胀下行趋势更加确定。截至2024年7月,美国超级核心服务通胀和核心通胀3个月移动平均环比增速已经低于2015-2019年的环比增速中位数。

尽管如此,美国经济的中期韧性依然较强。美国家庭债务负担较小,利率下行支撑房地产销售。AI科技浪潮可能提升社会经济效率,降息和利率下行叠加制造业回流政策,有助于制造业设备和应用投资。

1.1.2、联储降息预期已经较大程度体现在无风险利率中

在通货膨胀风险下降、劳动力市场不再过热的环境下,美联储的目标从抑制通胀转向平衡通胀和劳动力市场的风险,美联储9月进入降息周期是大概率。

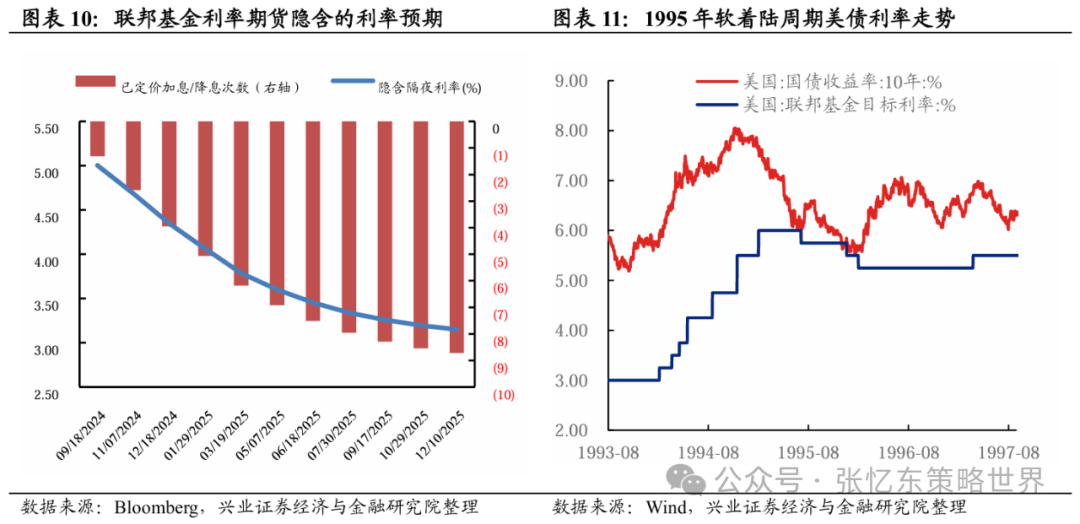

但是,降息预期已经较大程度的体现在无风险利率之中,美债利率进一步下行需要更差的数据。联邦基金利率期货市场显示,市场预期首次降息在9月18日的议息会议,未来一年降息将超过8次。参考1995年“软着陆”周期:降息之后,美国经济“软着陆”、美债收益率阶段性反弹。伴随经济数据走弱和进一步降息,美债10年期收益率回落但速度趋缓。

1.1.3、风险溢价成为主导美股走势的关键因素

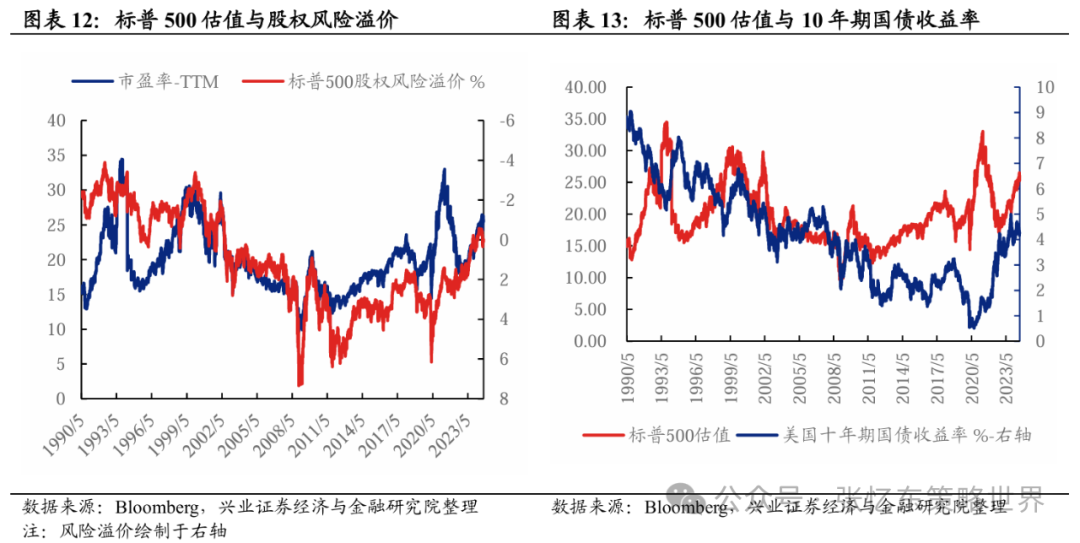

从历史上来看,无风险利率下行并不一定意味着美股估值上行,反而与风险溢价的关系更加密切。

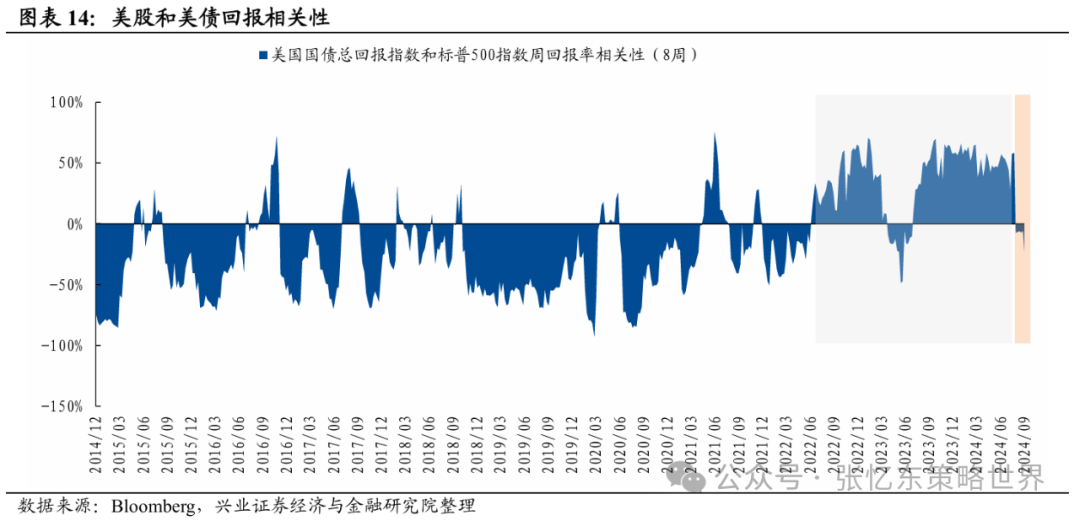

当前,美股关注的焦点正在从通胀的压力转向增长下行的风险。美股和美债回报的相关性自2022年以来大多数时候呈现正相关,在最近一个月变成了负相关。这说明随着通胀的持续改善,利率下降的预期充分反应,增长下行的风险成了新的关注点。

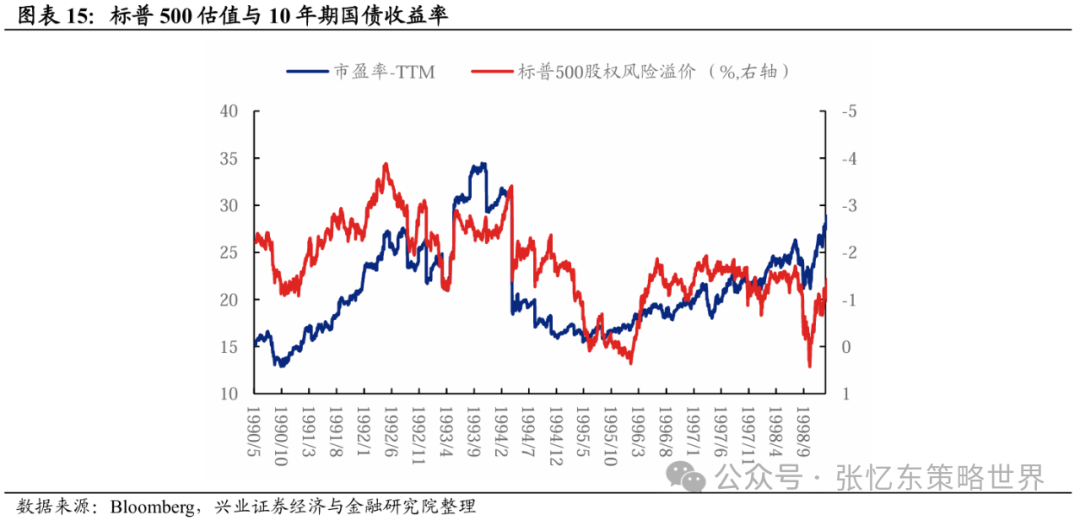

即便在互联网浪潮带动经济较长时间繁荣、整体风险溢价较低的90年代,1995年降息周期中,美股的风险溢价也随着经济阶段性走弱出现一段时间的上行。

1.2、美国大选的不确定性在11月之前持续影响美股的风险偏好

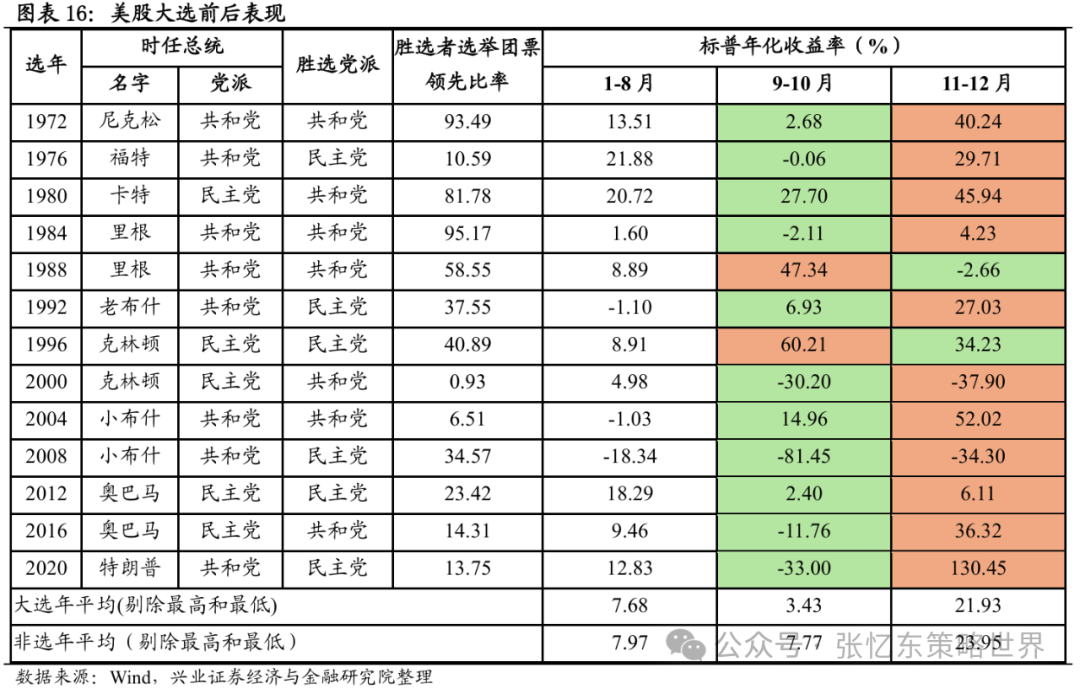

每年的11月至12月,标普500指数的表现往往要优于9月至10月。在大选年,这一趋势尤为显著。随着11月选举结果的公布,无论最终是哪位候选人胜出,市场不确定性的消除,11-12月的标普500指数通常会有更加出色的表现。

这并非只是统计上的数字游戏,大选前的不确定性的确对于实体经济和股市投资会产生影响。原因在于两党候选人之间在宏观政策和行业政策上往往有非常不同的取向,总统和国会的不同组合也会影响政策的落地程度,从而选举结果会对企业管理人和投资人的决策带来不同的影响。

1.3、美股并不便宜的估值等待盈利增长消化

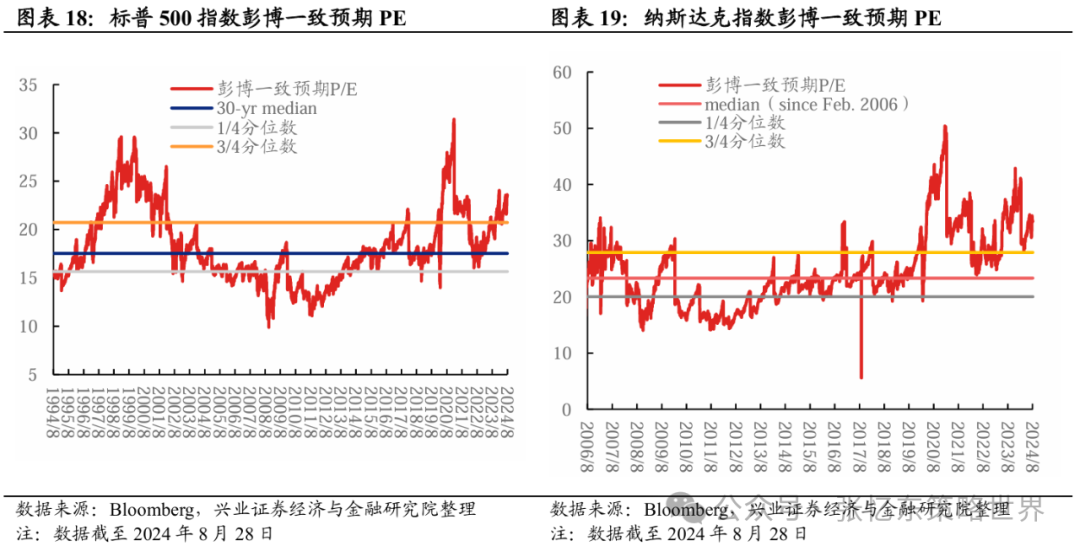

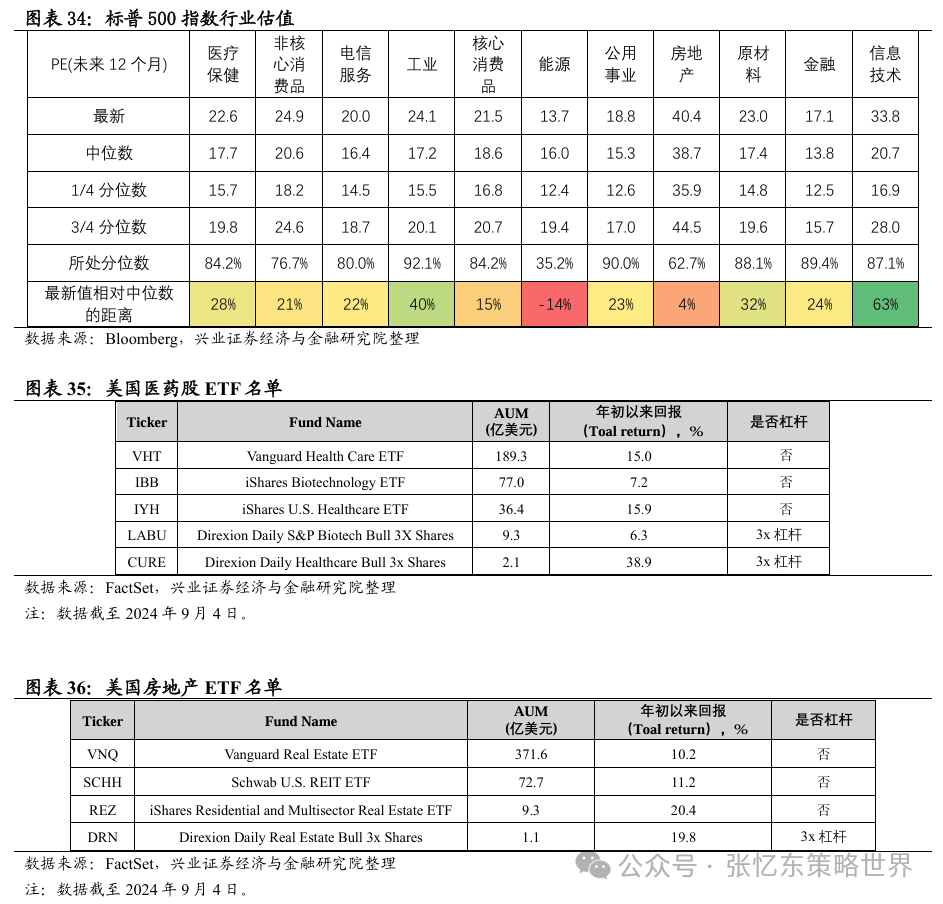

截至8月末,标普500指数一致预期PE23.6倍,纳斯达克指数一致预期PE33.0倍,均高于历史3/4分位数。

二、美股风格切换有望持续

2.1、美股开始风格切换,从科技一枝独秀转向受益利率下降的行业。

2.2、参考降息阶段历史:风格切换有望持续一段时间

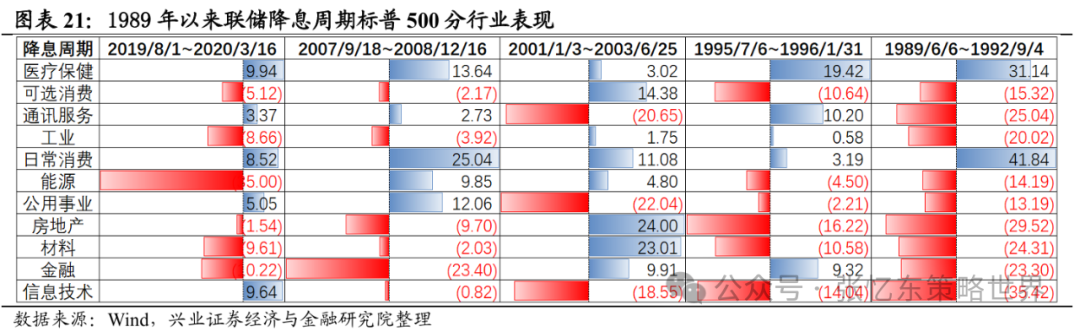

参考1989年以来联储历次降息期间,日常消费和医疗保健都是具有超额收益的行业。可选消费、信息技术、材料行业跑输概率较大。

我们着重复盘了1995-1996年的美股走势,在这一轮与当前具有较多相似之处的周期中,美国经济降温和降息也推动了市场风格转换。在1994年加息之后至1995年降息之前的时间内,信息技术明显跑赢标普500其他行业。1995年中期,在科技股估值较高、部分科技股业绩不及预期的背景下,美国经济降温和降息成为风格转换的切换点,对盈利的追求促使市场风格由科技股转向具有全球竞争力的跨国蓝筹股。1995年7月第一次降息至1996年1月末次降息阶段,医疗保健、电信服务、金融领涨标普500分行业。

三、美股配置建议

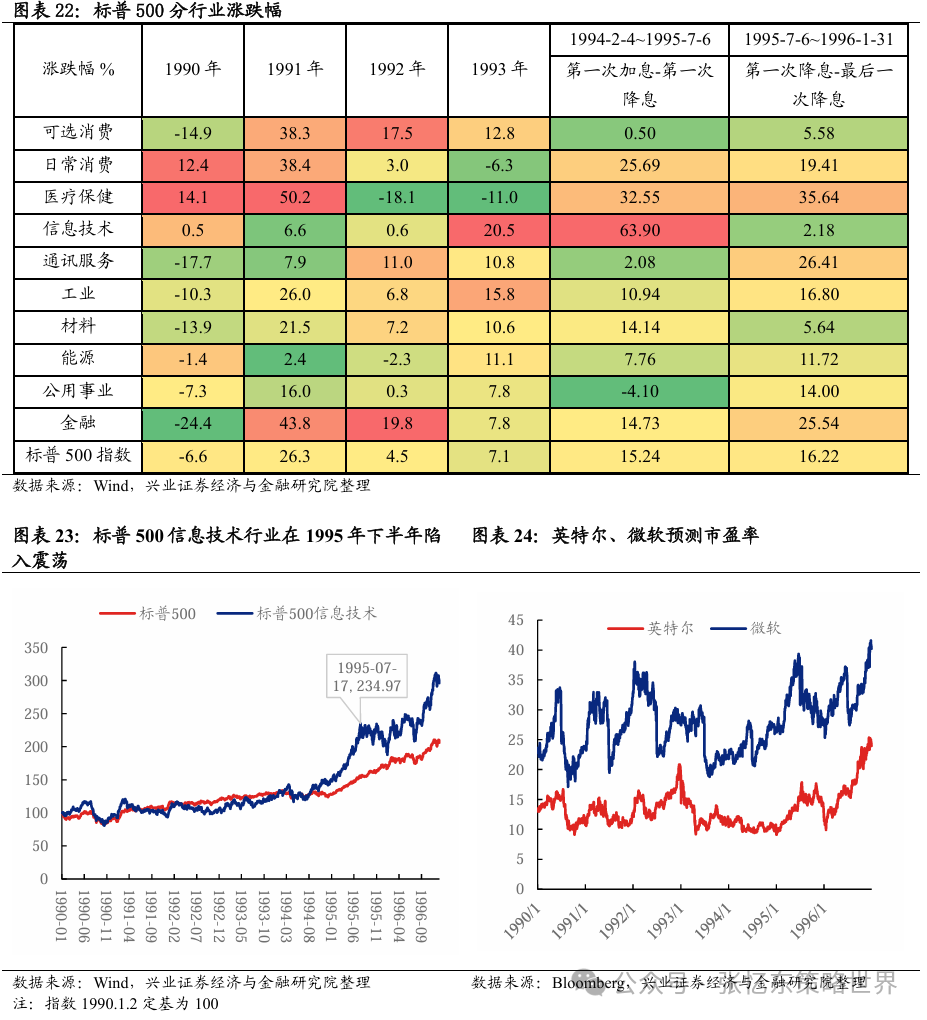

3.1、坚定做多VIX指数相关产品。当标普500指数出现10%左右或以上的跌幅时,vix指数往往会上升至30以上。

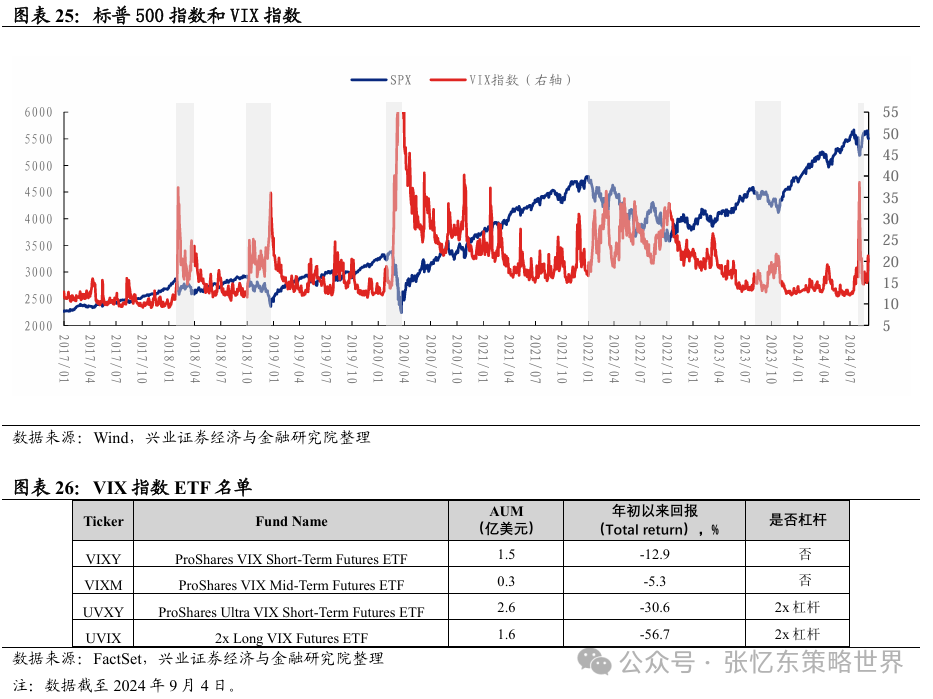

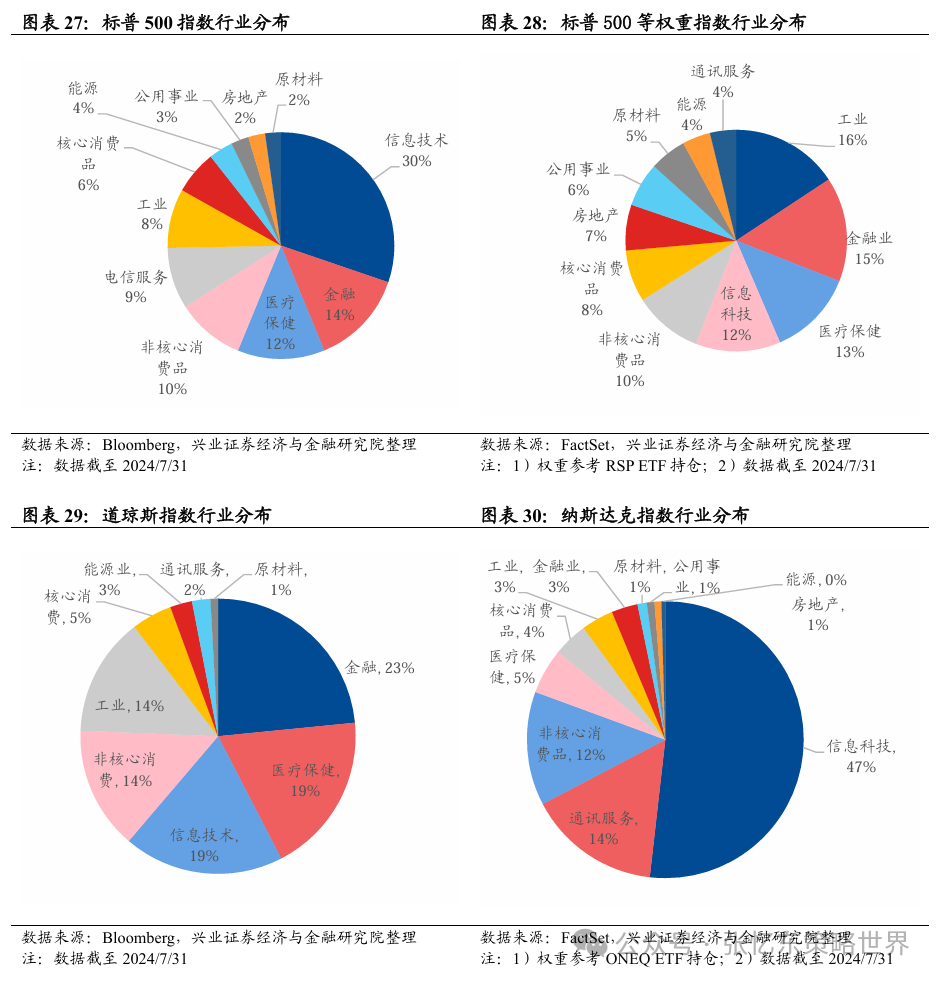

3.2、宽基指数选择。考虑到各行业权重占比,宽基指数排序依次是标普500等权重指数好于道琼斯指数、好于标普500指数、好于纳斯达克指数。

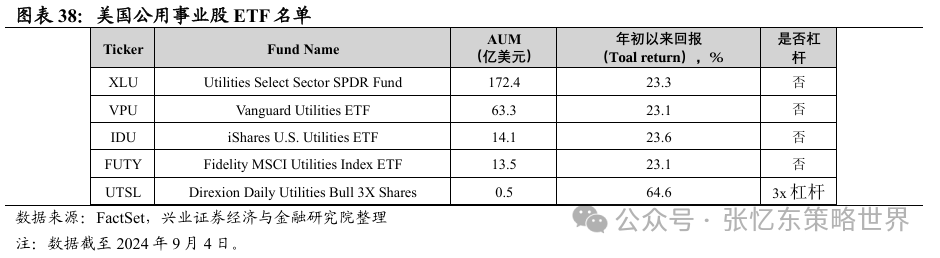

3.3、继续看好受益于降息周期以及在经济下行阶段更具防御性的行业,如房地产、医药、日常消费、公用事业等。

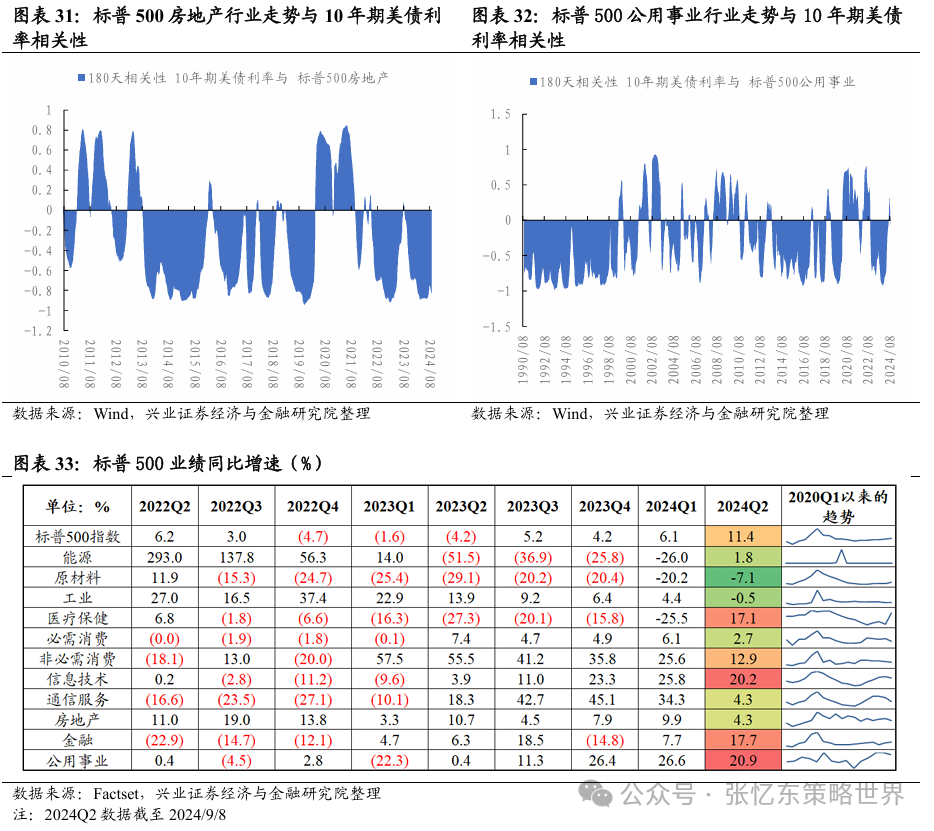

房地产、公用事业表现历史上与美债利率负相关性较强。房地产Reits受益于资本成本降低从而有能力提高派息,公用事业作为高息股受益于降息。

日常消费、医疗保健在经济下行时需求更加稳健。

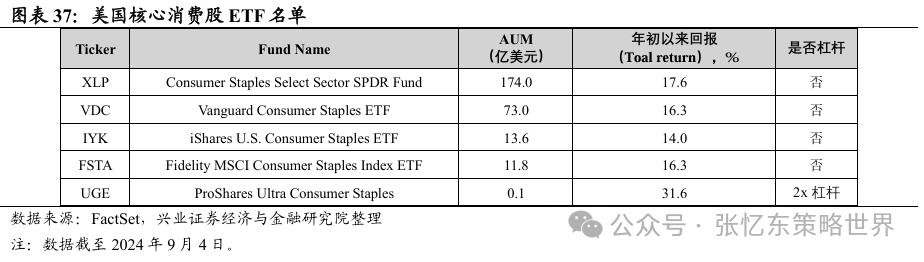

行业最新估值与历史中位数的差距也相对较小。

3.4、耐心等待大盘科技龙头股性价比更好的配置时机,软硬件可以更加平衡

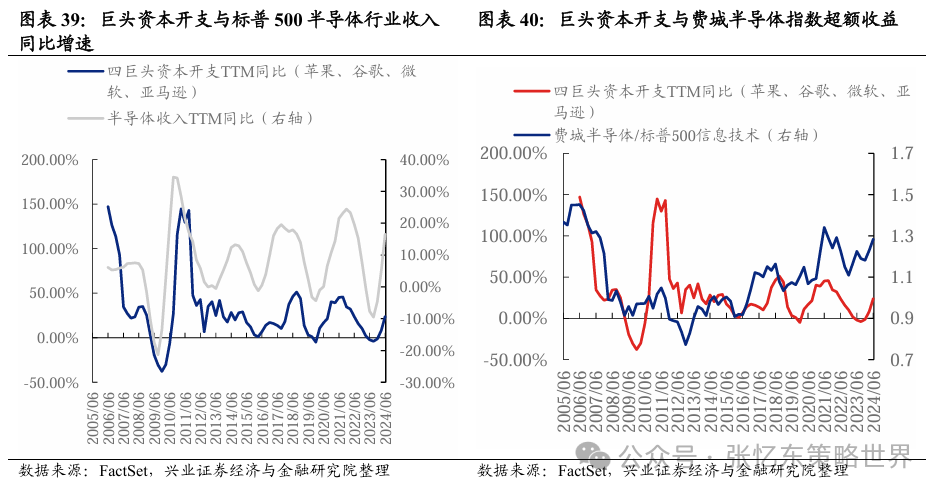

复盘历轮科技周期可以发现,互联网巨头资本开支的同比增速高点基本与半导体硬件收入高点同步,与半导体指数相对信息技术的走势高点也较为一致。因此,硬件板块的超额收益继续上行有赖于互联网巨头的资本开支继续提升。

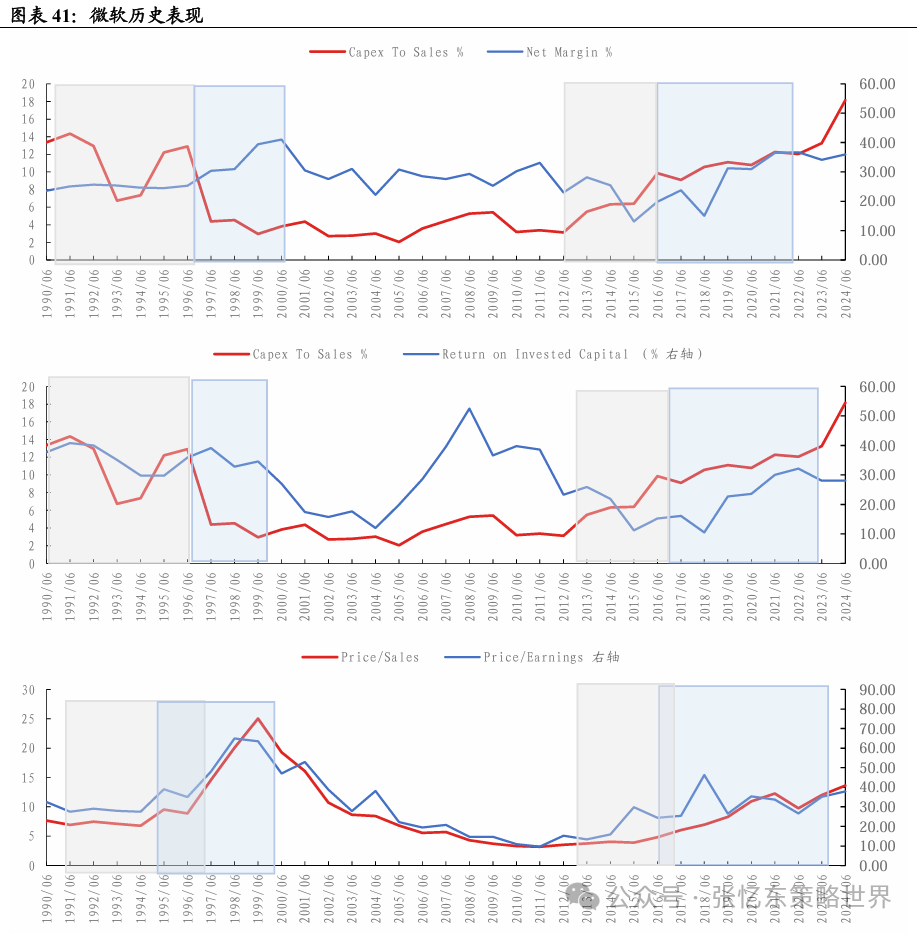

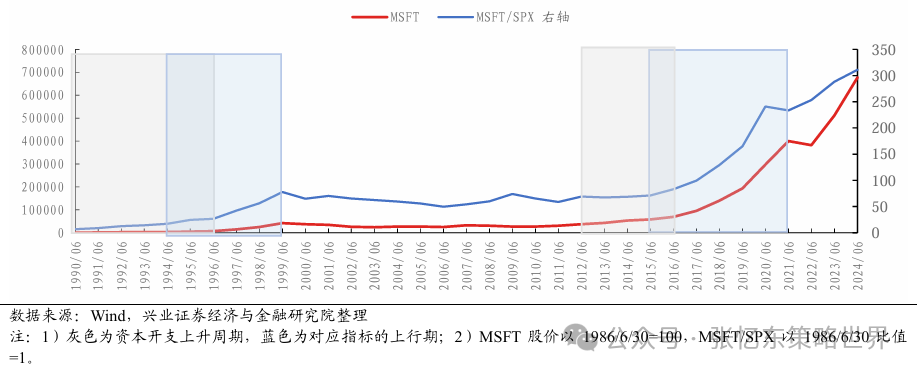

复盘微软历史,可以发现对于软件股而言:1)资本开支占收入比例上行的初期,会拖累净利率、ROIC下降。资本开支占收入比例稳定后,净利率和ROIC才恢复上行。2)股价反应会提前,不会等到资本开支稳定才反应。只要看到相关的投入带来收入增长的迹象,股价会率先上涨。

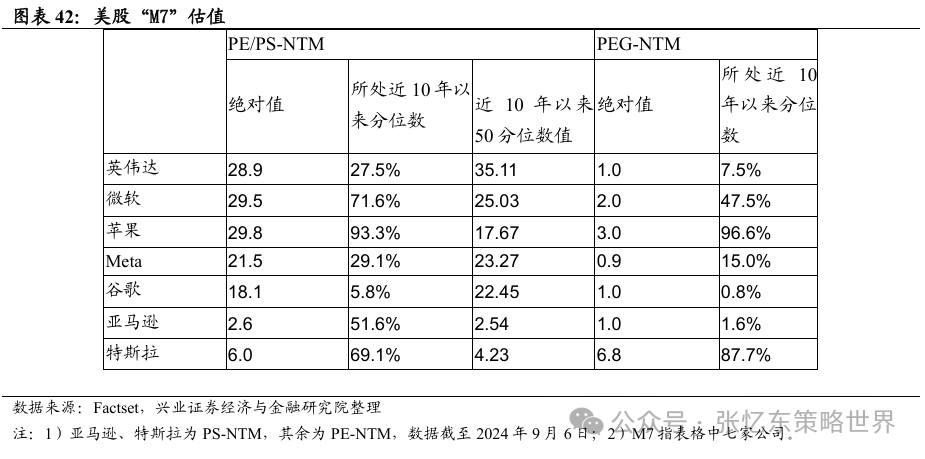

由于当前软件股的估值所处历史分位数并不高,因此一旦AI应用体现在收入或者利润的提升能够提高软件股的估值。如果AI应用渗透率不能提升,巨头的资本开支放缓,硬件行业超额收益则面临回调的风险。

风险提示:大国博弈风险;美国货币政策超预期风险;经济增速下行超预期风险。

报告正文

一、美国经济降温、大选的不确定性上升,大选前的美股震荡加剧

1.1、美股关注焦点从通胀转向增长,经济降温将推升风险溢价

1.1.1、美国经济短期增长动能将降温,通胀下行的趋势更加确定

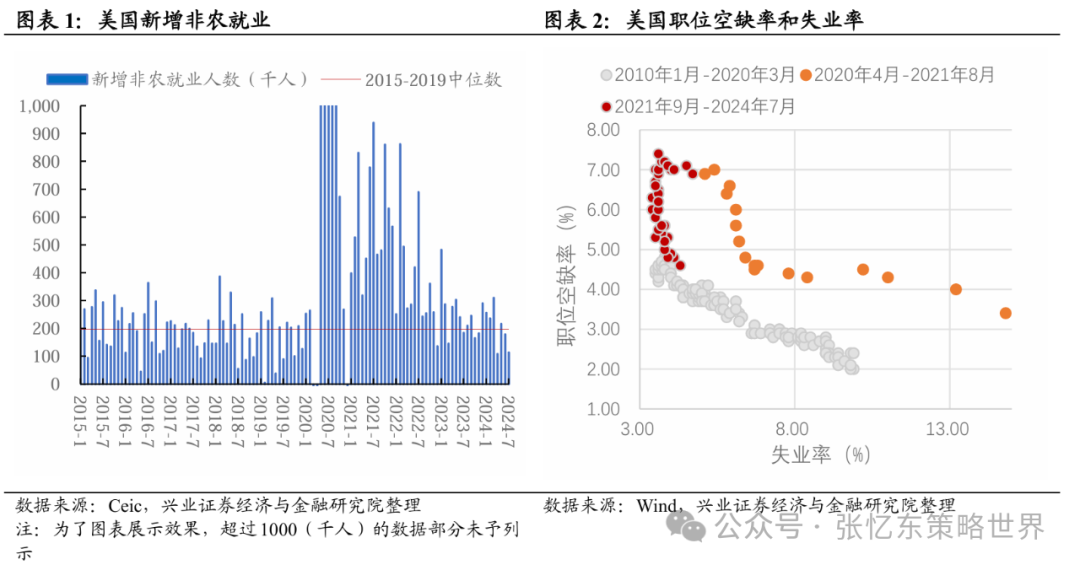

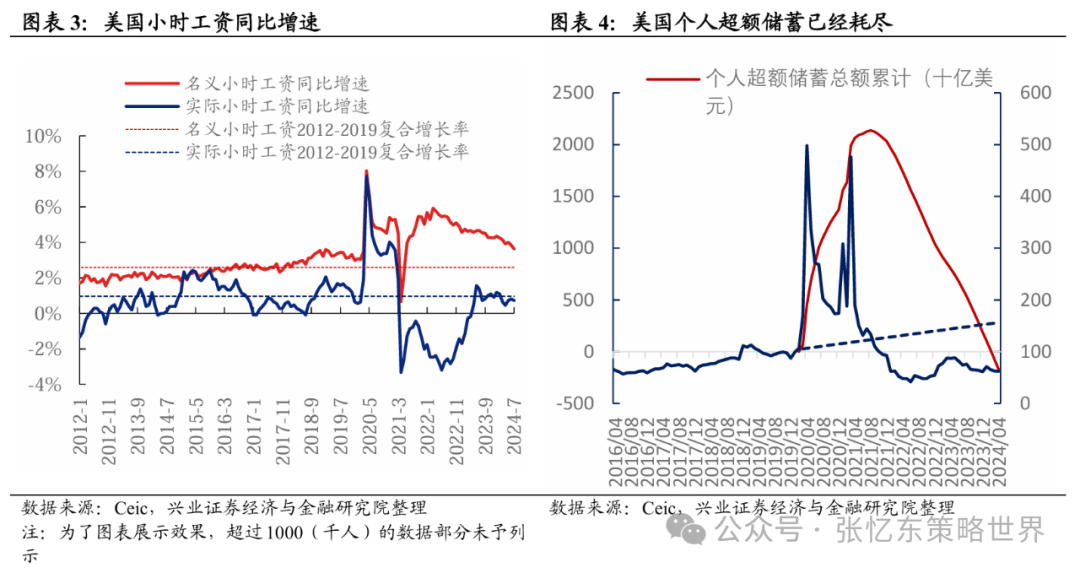

消费者支出作为美国经济增长的关键驱动力,其支撑动能在多个关键变量上都有所减弱。美国居民的超额储蓄在2024年一季度末耗尽,更重要的是劳动力市场供求进一步走向平衡将导致实际工资增速放缓,从而通过居民收入传导到消费。一方面,劳动力需求降温,7月新增非农就业人数已经下降至11.4万人,处于疫情前较低水平。另一方面,劳动力供给增加,推动职位空缺率从非常高的位置回落,已经落入疫情前的政策波动区间。随着劳动力市场供求关系缓和,名义小时工资同比增速下降,扣除通胀后的实际小时工资同比增速已经低于2012-2019年的复合增长率。

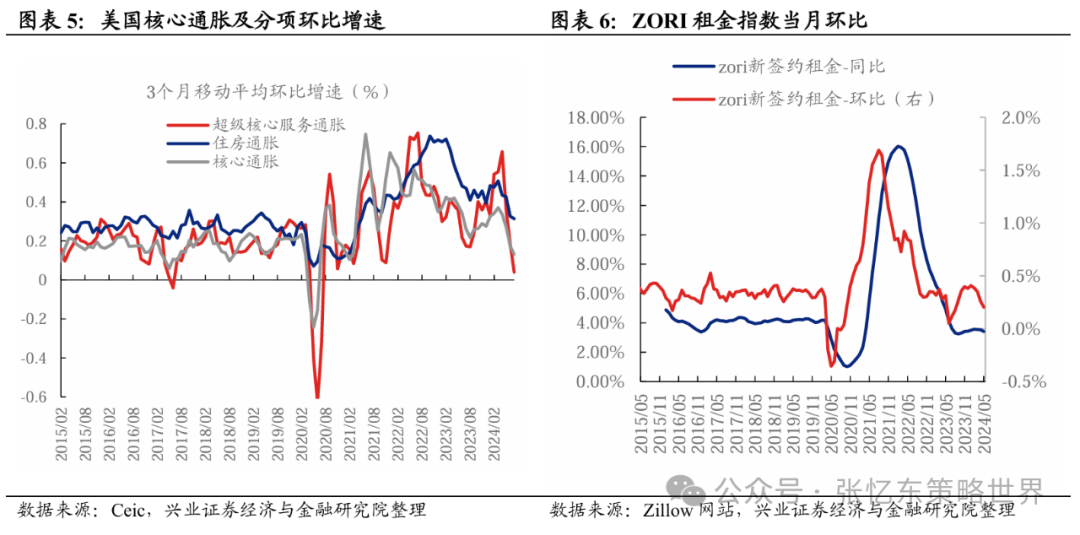

美国核心通胀下行趋势更加确定,住房服务通胀和超级核心服务通胀环比温和增长。截至2024年7月,美国超级核心服务通胀和核心通胀3个月移动平均环比增速已经低于2015-2019年的环比增速中位数。住房服务通胀环比增速也逐渐进入正常波动区间。美国ZORI的新签租约租金指数预示住房通胀将继续回落,而超级核心服务通胀将进一步受益于劳动力供求关系的正常化。

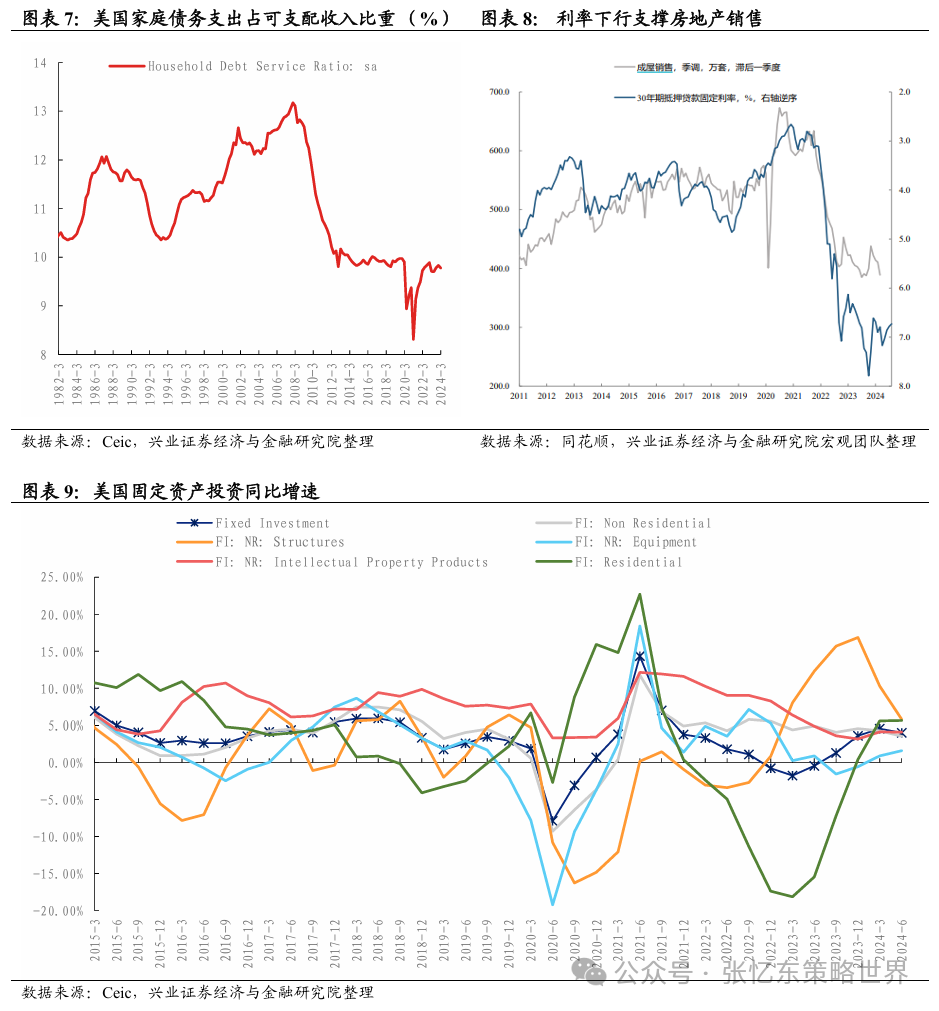

尽管如此,美国经济的中期韧性依然较强。利率下行支撑房地产销售,美国家庭债务负担较小,风险偏好高。AI科技浪潮可能提升社会经济效率,降息和利率下行叠加制造业回流政策,有助于制造业设备和应用投资。

1.1.2、联储降息预期已经较大程度体现在无风险利率中

在通货膨胀风险下降、劳动力市场不再过热的环境下,美联储的目标从抑制通胀转向平衡通胀和劳动力市场的风险,美联储9月进入降息周期是大概率。美联储主席鲍威尔在8月23日讲话中表示:“随着我们在价格稳定方面取得进一步进展,我们将尽一切努力支持强劲的劳动力市场”。“现在是调整政策的时候了。降息的方向很明确,降息的时间和速度将取决于传入的数据、不断变化的前景和风险平衡”。

但是,降息预期已经较大程度的体现在无风险利率之中,美债利率进一步下行需要更差的数据。联邦基金利率期货市场显示,截至2024年9月2日,市场预期首次降息在9月18日的议息会议,未来一年降息将超过8次。参考1995年“软着陆”周期:降息之前,经济数据走弱、金融风险爆发;降息之后,美国经济“软着陆”、美债收益率阶段性反弹。伴随经济数据走弱和进一步降息,美债10年期收益率回落但速度趋缓。

1.1.3、风险溢价成为主导美股走势的关键因素

从历史上来看,无风险利率下行并不一定意味着美股估值上行,反而与风险溢价的关系更加密切。其背后的原因在于,如果是经济向下的压力推动了10年期国债利率的下降,风险溢价往往会上升,对应股市的估值也会下降。而当经济繁荣推动了10年期国债利率的上升时,风险溢价往往会下降,对应的是股市估值的上行。

当前,美股关注的焦点正在从通胀的压力转向增长下行的风险。美股和美债回报的相关性自2022年以来大多数时候呈现正相关,说明美股的关注点主要在于通胀,当通胀改善的时候美债价格上涨同时美股上涨。最近两个月,美股和美债价格的相关性在最近一个月变成了负相关,当美债价格上涨的时候美股下跌。这说明随着通胀的持续改善,利率下降的预期充分反应,增长下行的风险成了新的关注点。

即便在互联网浪潮带动经济较长时间繁荣、整体风险溢价较低的90年代,1995年降息周期中,美股的风险溢价也随着经济阶段性走弱出现一段时间的上行。90年代美国步入信息技术革命时代,开启了新一轮的朱格拉周期,美股标普500股权风险溢价长期处于0以下。1995年2月最后一次加息之后,随着经济明显降温,风险溢价出现快速上升,由1995年2月初的-1.7%上升至1995年6月初的0.1%;此后伴随着联储开启降息,风险溢价上行速度有所放缓,升到1996年1月高点时的0.4%。

1.2、美国大选的不确定性在11月之前持续影响美股的风险偏好

每年的11月至12月,标普500指数的表现往往要优于9月至10月。在大选年,这一趋势尤为显著。随着11月选举结果的公布,无论最终是哪位候选人胜出,市场不确定性的消除,11-12月的标普500指数通常会有更加出色的表现。

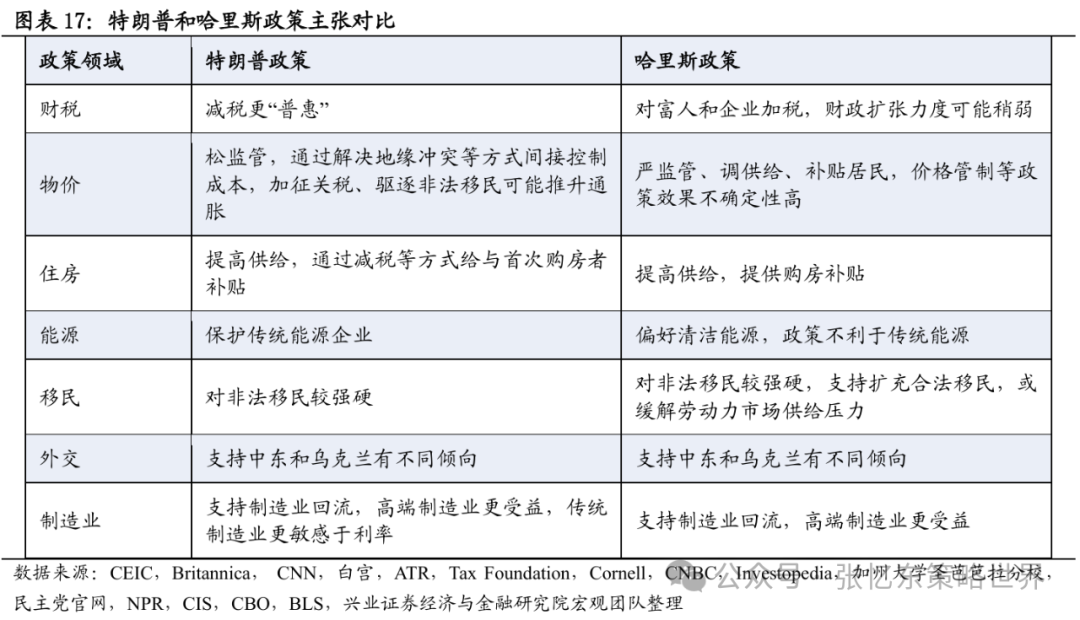

这并非只是统计上的数字游戏,大选前的不确定性的确对于实体经济和股市投资会产生影响。原因在于两党候选人之间在宏观政策和行业政策上往往有非常不同的取向,总统和国会的不同组合也会影响政策的落地程度,从而选举结果会对企业管理人和投资人的决策带来不同的影响。比如,财税政策方面,特朗普和哈里斯均主张扩张性的财政政策,但特朗普主张普惠性的减税,而哈里斯主张对富人和企业加税,因此哈里斯的财政扩张力度可能弱于特朗普。又如行业政策方面,哈里斯偏好清洁能源,民主党2024纲领中提出会对清洁能源进行税收抵免,而特朗普保护传统能源企业,支持传统汽车产业链,可能会取消对电动车的补贴。

1.3、美股并不便宜的估值等待盈利增长消化

截至8月末,标普500指数一致预期PE23.6倍,纳斯达克指数一致预期PE33.0倍,均高于历史3/4分位数。

二、美股风格切换有望持续

2.1、美股开始风格切换,从科技一枝独秀转向受益利率下降的行业

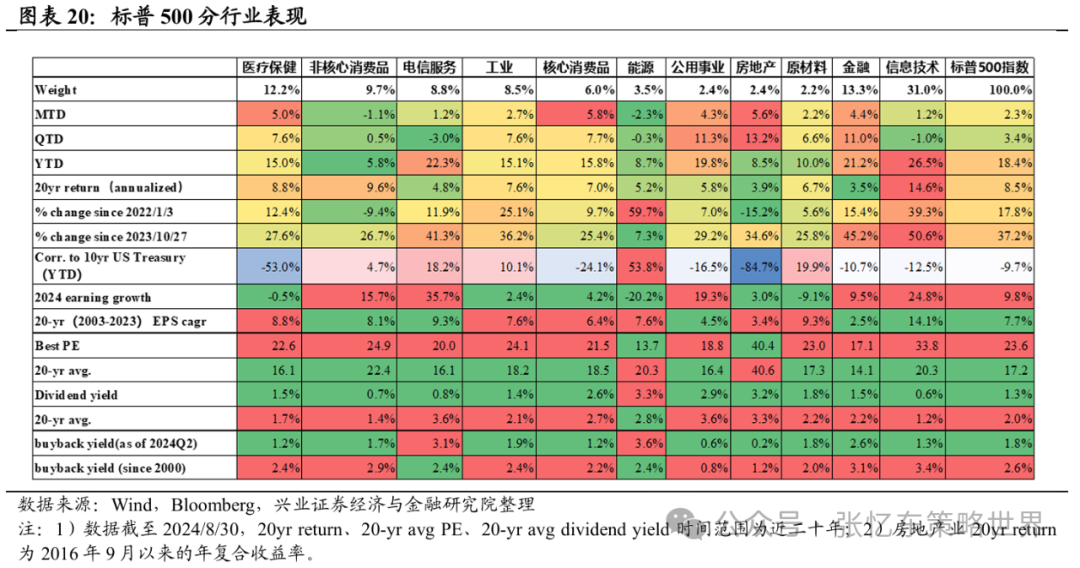

8月表现最好的是核心消费品、房地产、医疗保健、公用事业。这四个行业也是今年以来和美债利率具有明显负相关性的行业。而年初以来表现最好的信息技术、通信服务行业涨幅落后。

2.2、参考降息阶段历史:风格切换有望持续一段时间

参考1989年以来联储历次降息期间,日常消费和医疗保健都是具有超额收益的行业。可选消费、信息技术、材料行业跑输概率较大。

我们着重复盘了1995-1996年的美股走势,在这一轮与当前具有较多相似之处的周期中,美国经济降温和降息也推动了市场风格转换。

1995年-1996年美国处于从个人电脑的进一步普及到互联网应用的科技浪潮之中。在科技浪潮的助力下,美联储成功推动美国经济实现软着陆。

在1994年加息之后至1995年降息之前的时间内,信息技术明显跑赢标普500其他行业。信息技术行业区间涨幅达到63.9%,同期标普500指数仅上涨15.24%。代表性公司如IBM、英特尔、微软等。1995年中旬,科技股估值的高企引起市场的担忧,英特尔低于预期的业绩和微软向分析师发布一份糟糕报告成为科技股暴跌的导火索。即使微软在1995年8月推出了重大更新的Windows 95也没有拯救1995年下半年的股价走势。

1995年中期,在科技股估值较高、部分科技股业绩不及预期的背景下,美国经济降温和降息成为风格转换的切换点,对盈利的追求促使市场风格由科技股转向具有全球竞争力的跨国蓝筹股。1995年7月第一次降息至1996年1月末次降息阶段,医疗保健、电信服务、金融领涨标普500分行业。标普500、道指创新高,而纳斯达克指数进入震荡调整阶段。

三、美股配置建议

3.1、坚定做多VIX指数相关产品

当标普500指数出现10%左右或以上的跌幅时,vix指数往往会上升至30以上。

3.2、宽基指数选择

考虑到各行业权重占比,宽基指数排序依次是标普500等权重指数好于道琼斯指数、好于标普500指数、好于纳斯达克指数。

3.3、继续看好受益于降息周期以及在经济下行阶段更具防御性的行业

行业上,继续看好受益于降息周期的行业以及在经济下行阶段更具防御性的行业,例如,房地产、医药、日常消费、公用事业等。1)房地产、公用事业表现历史上与美债利率负相关性较强。房地产Reits受益于资本成本降低从而有能力提高派息,公用事业作为高息股受益于降息。2)日常消费、医疗保健在经济下行期需求更加稳健。3)这些行业最新估值与历史中位数的差距也相对较小。

3.4、耐心等待大盘科技龙头股性价比更好的配置时机,软硬件可以更加平衡

复盘历轮科技周期可以发现,互联网巨头资本开支的同比增速高点基本与半导体硬件收入高点同步,与半导体指数相对信息技术的走势高点也较为一致。因此,硬件板块的超额收益继续上行有赖于互联网巨头的资本开支继续提升。当前互联网巨头的资本开支增速与历轮科技支出的高点相比已经不低,资本开支的增速能否继续提升,取决于资本开支是否带来相应的回报。

复盘微软历史,可以发现:1)资本开支占收入比例上行的初期,会拖累净利率、ROIC下降。资本开支占收入比例稳定后,净利率和ROIC才恢复上行。2)股价反应会提前,不会等到资本开支稳定才反应。只要看到相关的投入带来收入增长的迹象,股价会率先上涨。

由于当前软件股的估值所处历史分位数并不高,因此一旦AI应用体现在收入或者利润的提升能够提高软件股的估值。如果AI应用渗透率不能提升,巨头的资本开支放缓,硬件行业超额收益则面临回调的风险。

四、风险提示

大国博弈风险:地缘政治风险,以及经贸、科技、金融等方面的摩擦或制裁风险。

美国货币政策超预期风险:美联储不降息的风险以及引发局部金融市场动荡风险。

经济增速下行超预期风险:如果海外经济动能持续回落,存在外溢效应超预期风险。

$(.DJI)$ $(.IXIC)$ $(.SPX)$

精彩评论