投资大师段永平说过他有两个账号,一个长线账号,一个短线账号。长线账号用来做价值投资,短线账号为了好玩。当人的大脑分泌多巴胺时就会感到愉悦。超短交易,波动极大,分泌的多巴胺更多,容易让人不知不觉地陷入交易的狂热。杠杆类的ETF产品似乎就是为了满足投资者的交易心理而开发的。

花花以 $纳指三倍做多ETF(TQQQ)$ 为例,想告诉虎友们在好玩的交易中也要保持一份理性,投资是风险与收益并存的事!

TQQQ寻求在扣除费用前,每天的收益是纳斯达克100指数的3倍。

敲重点:这个3倍的收益是一天,而不是其他时间区间。也就是说超过一天的回报,将是每天回报的复合。那么TQQQ与基准指数,在拉长的周期中回报不会一直是3倍,甚至可能回报的方向都是相反的。

收益的复合计算影响所有投资,但对杠杆类基金的影响更大。随着指数波动性的增加,这种影响变得愈加明显。

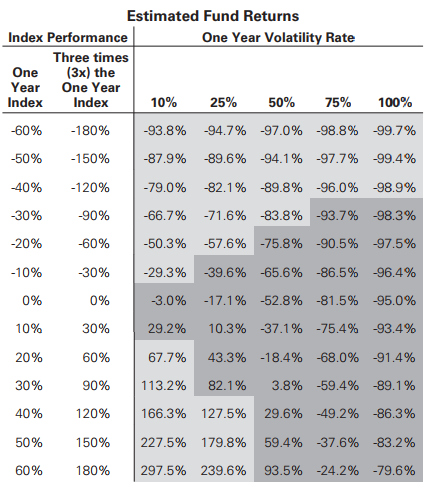

我们来看张表格。图表显示了一年期间指数波动率与指数表现的一些组合估计的基金回报。(该估计有些假设:指数没有分红、基金没有费用、借贷利率为0%)

(注:图表来自TQQQ的产品说明书。投资者在决定购买ETF产品前一定要仔细阅读各种条款风险提示哈)

阴影越深,表示基金预期回报不到指数业绩三倍的情形。例如,当指数的年化收益率为20%时,小白可能错误地预计基金年化回报率有60%。但如表所示在指数的年化波动率为50%时,预计的基金回报却是-18.4%。

随着年化波动率的增加,杠杆类ETF的风险急剧增加。截至2018年5月31日的五年期间,纳斯达克100指数的年化历史波动率为15.24 %。该指数在五年期间的最高五月至五月波动率是19.82 % ( 2016年5月31日)。还算在合理范围,但作为投资者我们很有必要了解糟糕的状况会是怎样🙂

还有个很致命的风险:如果指数一天之内下跌33%,由于3倍杠杆那么TQQQ可能归0。即使随后指数上涨了,这种损失也是永久性的。

所以啊,除非你非常了解杠杆类ETF,知道其中的风险,能积极主动地去管理账户,每天都监测行情变动,否则还是远离的好。

像 $老虎中美互联网巨头ETF(TTTN)$ 这种不带杠杆的ETF,才是懒人投资者的首选哈!

$纳斯达克中美互联网老虎指数(QNETCN)$ $三倍做多FTSE中国ETF-Direxion(YINN)$ $纳指三倍做空ETF(SQQQ)$ $三倍做空FTSE中国ETF-Direxion(YANG)$ #ETF拯救世界# @__33 @goldumbella @生于交易的owen

免责声明:本素材不应被视为面向投资人分发的资料。本文不包含以下内容:(1)购买任何金融产品或服务的要约;(2)对任何金融产品采取任何行为的建议;或(3)任何投资意见。

精彩评论