2024年第35周(8.26-9.1)理想汽车周销量达1.13万辆, 连续19周获中国市场新势力品牌销量第一。

上半年,理想归属于普通股股东的净利润实现16.95亿元,同比减少47.4%。公司再次下调年度销售目标至50万辆,最新出炉的车企8月销量数据显示,理想汽车8月当月交付量为48122辆,同比增长37.8%;截止2024年前8个月,公司累计交付量为288103辆。在20万元以上新能源汽车市场中,理想7月的市占率达到18%,超越特斯拉成为新能源汽车品牌销量冠军,并在8月继续保持领先地位。

股价:19.09

年化票息:29.31%

执行价:85%

敲出价:100%

期限:3(月)

观察方式:1月

起投成本:$ 20.00万

币种:USD

市场观点:

观点一:盈利下滑但交付强劲

尽管理想汽车在2024年第二季度的净利润达到11.01亿元,同比下滑52.3%,但交付量却保持强劲增长。第二季度理想共计交付108,581辆新车,同比增长25.5%,相比第一季度也增长35%。这表明理想在保持市场份额的同时,可能面临着利润率方面的压力。

观点二:财务健康但盈利能力需提升

从财务健康度来看,理想汽车的资产负债表表现稳健,当前资产负债率为56.37%,较去年略微增加。其流动比率和速动比率分别为1.76和1.56,表明公司在短期内具备较好的偿债能力。然而,整体净利润率下降到了3.48%,显示公司在提升盈利能力方面还需付出更多努力。

观点三:研发投入持续推高竞争力

理想汽车在研发上的持续高投入也是市场关注的焦点之一。2024年第二季度,理想的研发费用达到30亿元,占当期营收的10%,同比增加24.8%。这种高额的研发投入帮助理想在智能驾驶和车辆性能方面保持了领先地位,同时也为未来产品创新提供了坚实的基础。

(内容来源:Tiger GPT)

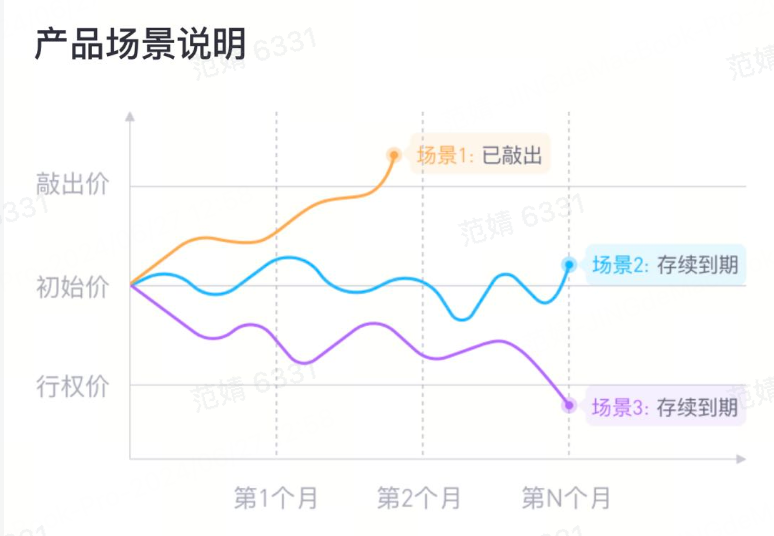

收益情景:

假设 n=3,票息在 9月4日为 29.31%,收益如下:

情景1:第1个月敲出,提前终止。

客户获得=全额本金+期间票息=20w+20w*(29.31%/12*1)

情景2:到期末敲出但标的收盘价>行权价

客户获得=全额本金+全额票息= 20w+20w*(29.31%/12*3)

情景3:到期末敲出但标的收盘价<行权价

客户获得=期间票息+执行价购买入标的资产=(浮亏80%/85%-1)+20w*(29.31%/12*3)

免责声明:所含信息仅供参考,不构成任何金融建议或对任何金融产品、策略或服务的交易要约或推荐,您应自主做出投资决策并独立承担投资风险。

精彩评论