本期内容如题,Q4的全球宏观FICC(包括龙在内)···

PS可能有读者会很奇怪,我们不是资本管制吗?何来规模性套利资金···这部分”套利资金“来源附在文末的星球笔记,不适宜展开更多讨论。

图-年内中日套利交易

简而言之,就是一批合法合规的海外持有者们,能否成为他们的利益共同体···从质疑到理解,再从理解到成为。

历史上早有案例,如低利率场景下最优担保人,当然是日本顶层财阀,从银行、不动产、港口···无一不是代表的日本国家信用。

日本的资本帐开放,最大利益者是日本养老金制度——《日元:我们中出了内鬼》:日本的低利率日元,表内以资本帐扩张(主要是养老金与保险业),表外却以顶层财阀源源不断地“买买买”他国资产···(原文笔记)

而表内资金杠杆承担日本养老金为首的社会责任需求,自然有周期表现,一般是Q4(也是数以亿计的日元多头);而表外资金则是投机需求较高。

同理,境内的表外套利资金,自然也是“投机“主导。

当然敏锐的读者们逆推复盘后,很容易发现——近半年来黄金、比特币、英伟达,有极度陡峭的斜率,显然有它们的功劳。

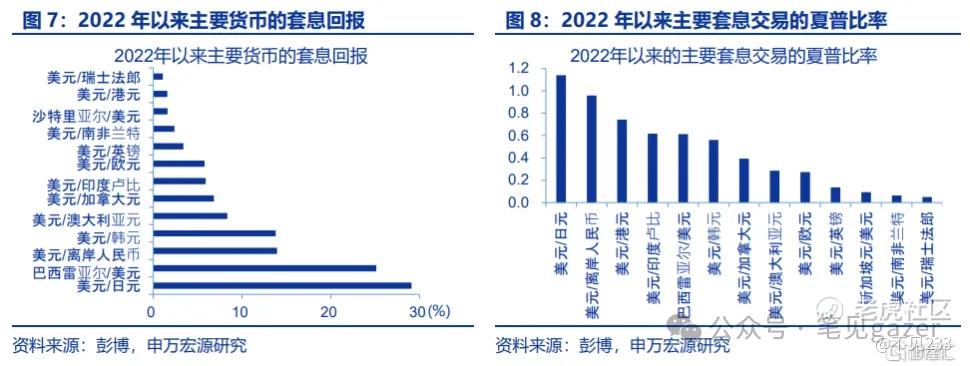

图-2022年以来套利交易

最近两三天,龙市场交易特征出现了新变化——

1、两市交易量的南北水陡升,从3500e->4500e。

2、人民币汇率独立走强行情。

3、HSI价量齐升。

图-离岸人民币&HSI&龙鹰利差

而近期远端美债收益率大幅下滑,导致了中美利差结构全期限坍缩,大约从-250bp回升到-150bp左右,实际掉期回升幅则更高(但估计不少资金是没有套补的,不少是裸奔)。

现在这部分资本套利资金伴随着美国经济前景从景荣被证伪后,进入疑似”衰退“的经济前景···(从软着陆预期->硬着陆风险)

现在摆在他们面前有两个选择——

1、低交易量扫盘,重铸大A荣光,义不容辞。

2、等待下一轮软着陆预期,利差扩大,再扑身海外。

从近期政策驱动来看,一是央妈买入4000亿特别国债、二是发新债进度“应发尽发”地提速···

所以呈现的特征就是——打时间差,我都要。

Q3末大A的新一轮望梅止渴三千点可能要开始了。

当然他们的风格显然是快进快出,至于会买什么就因人而异了。

精彩评论