涨跌纷纭——一周大科技表现

本周美股盘面出现分化, $道琼斯(.DJI)$ 连创新高,而 $纳斯达克(.IXIC)$ 尤其是 $纳斯达克100指数(NDX)$ 却缓慢回调。明明降息行情更利于成长股,为何成长型公司反而表现更弱?其实,引起纳指回调的主要还是权重股大科技公司的冲高回落。

$英伟达(NVDA)$ 本周的财报引得全市场关注,但在几乎无可挑剔的财报之后仍有6个点的跌幅,无非证明了目前市场对它业绩报表预期充分,短线的投资者自然不愿再冒风险,而长线投资者也需要更多信息来确认是否“获利了结”。整个科技股会在接下来几个月陷入这种争议的波动。

当然,9月的降息周期开启,也会成为降息交易落地的最大契机。

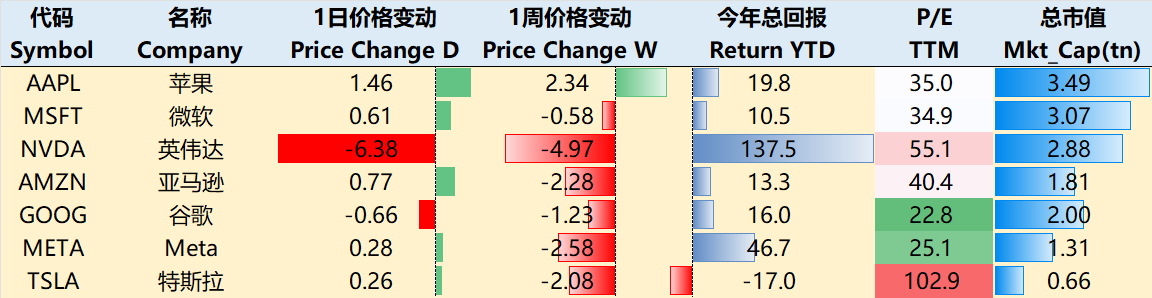

至8月29日收盘,过去一周大科技公司表现不一。其中表现稳定的 $苹果(AAPL)$ +2.34%,其余均收跌, $微软(MSFT)$ -0.58%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ -1.23%, $特斯拉(TSLA)$ -2.08%, $亚马逊(AMZN)$ -2.28%, $Meta Platforms(META)$ -2.58%, $英伟达(NVDA)$ -4.97%。

影响资产组合的核心交易策略——一周大科技核心观点

苹果一枝独秀,静待发布会?

苹果是这两周表现最为强势的大科技公司,除了其坚实的现金储备、大额的回购,另一个重要原因是对其发布会的期待。

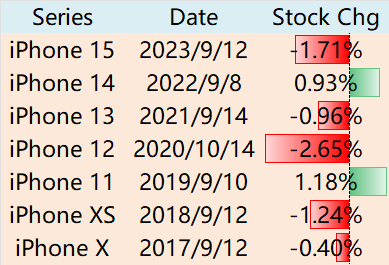

其实从历史上来看,iPhone新机发布会当天也是跌多涨少,也很好理解。因为难以达到乔布斯时代“One More Thing”的期待,所以更多的是“Sell the fact”的交易。

今年iPhone 16的主要亮点还不是AI芯片,还来不及升级,而AI芯片的iPhone,根据郭明錤提供的信息,可能只会更新在2025年发布的iPhone 17 Pro Max这一款上。

16系列的新增按钮可能是最大亮点,有时候哪怕是“没什么用的更新”,也会给人“至少在尝试改变”的讨论。而苹果没有增加iPhone 16系列前期的订单,可能是当前的消费环境还是以保守和谨慎为上。

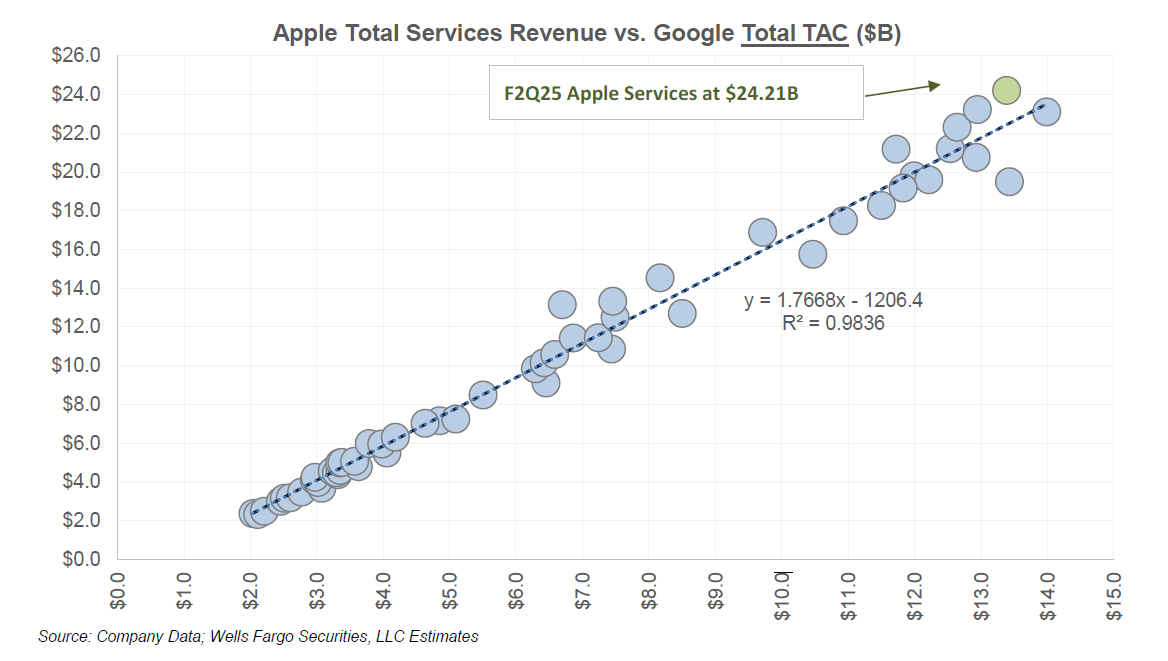

相比起来,Apple Service的业务投资者更应该关注。8月5日司法部裁决Google支付给Apple以维持Google搜索作为Safari浏览器默认搜索引擎的行为构成了非法垄断,虽然两家巨头肯定会继续上诉至最高法院,但Google每年支付给Apple的款项(2023年约为230亿美元,占Apple服务收入的约26%)可能受到影响的风险。两家公司的这块收入/费用支出高度线性相关。

Apple本身在AI起步晚,而Google是被后来居上的哪个,又考虑到9月9日的发布会将采取在YouTube上直播的方式进行,进一步说明Apple和Google越来越接近“战略联盟”的关系。司法部获胜还是科技巨头报团取胜,将决定两家公司未来收入前景。

但眼下,押注9月发布会有任何“颠覆投资者认知”的内容,可能还为时尚早。毕竟巴菲特已经砍了半仓,没人知道他是不是还会砍另一半。

期权观察家——大科技期权策略

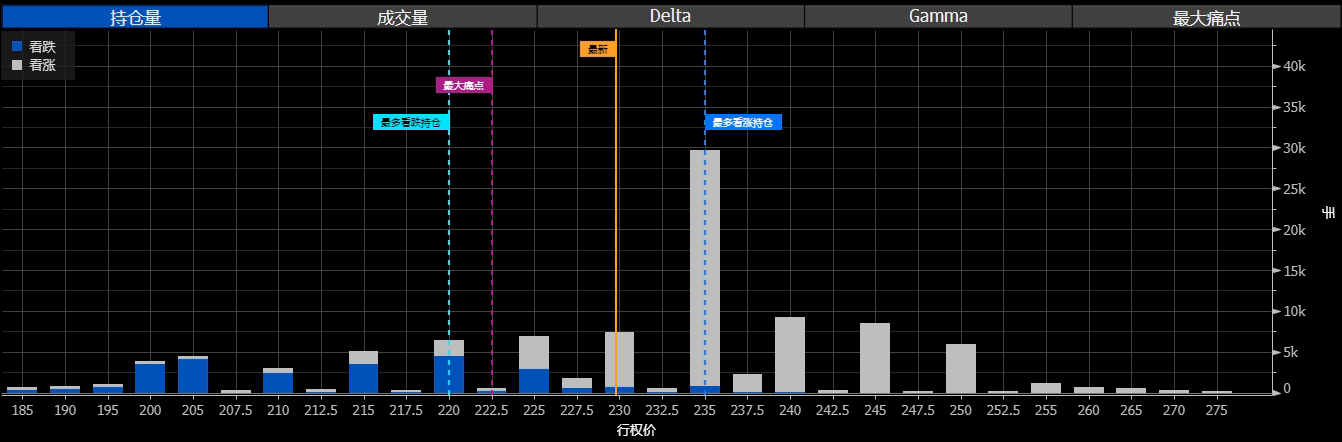

Apple的期权目前也是活跃交易,以发布会后一周到期(9月13日)的未平仓订单来看,235的位置积攒了极大量的Covered CALL,可能是非常大的阻力,而PUT的量相对非常少,相对来看更看衰一些。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

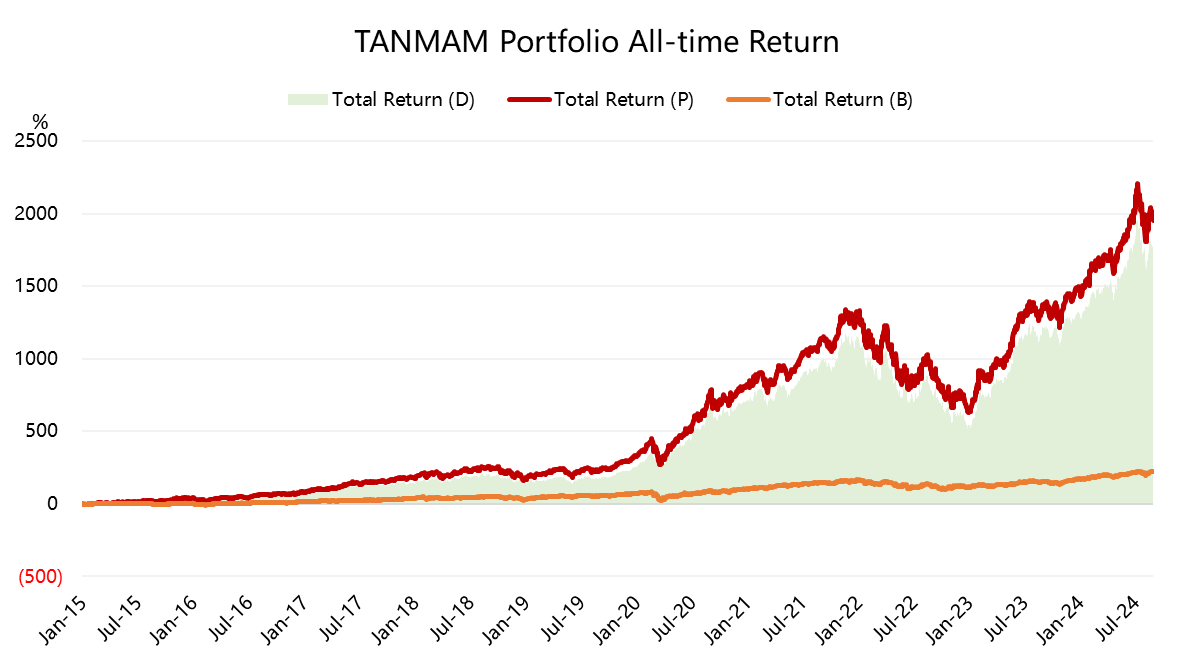

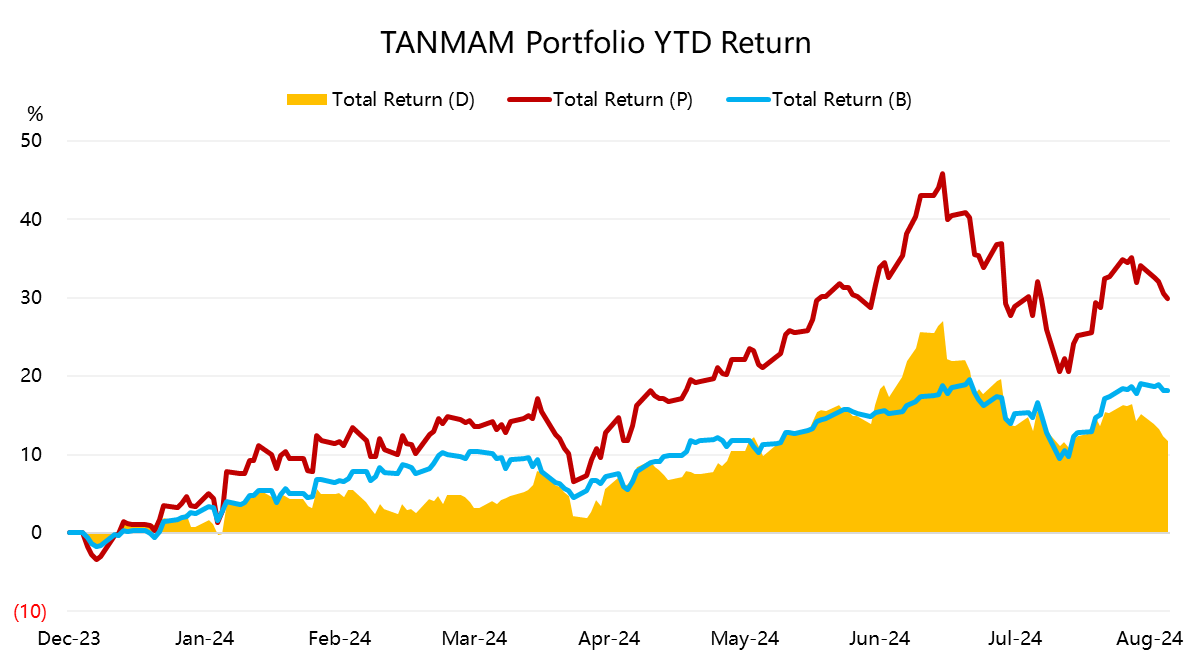

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 $标普500(.SPX)$ 的,总回报达到了1955.0%,同期 $标普500ETF(SPY)$ 回报221.6%,再次拉开距离。

本周大盘出现回调,组合今年以来的回报为29.91%,超过SPY的18.22%。

过去一年组合的夏普比率回落至为1.7,低于SPY的1.8,组合的信息比率为0.9.

精彩评论