华致酒行23年年报刚出来时,曾经写过一篇《见微知著-从华致酒行23年年报看白酒行业冷暖》,当时结论是:

华致酒行处于中游位置,近年来陷入增收不增利的局面,上游酒企继续提高出厂价导致其成本上升,而下游客户未来拿货意愿降低导致其收入提升幅度有限,预计毛利率会继续承压。

而半年报出来后,从华致Q2的业绩来看,酒类经销商的日子应该是更难过了。

1)中游(自身):减收又减利:

在Q2之前,华致酒行的营收基本还能保持增长,整体处于增收不增利的局面;

而在Q2时营收也陷入了负增长,业绩开始全面下滑:

其中营业收入18.10亿,同比-14.77%:

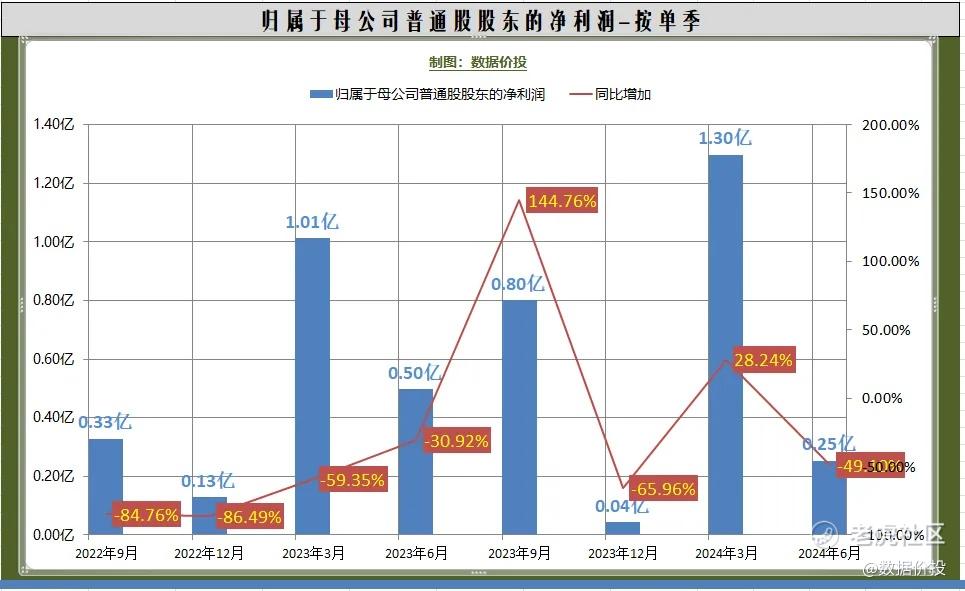

归母净利润0.25亿,同比-49.10%:

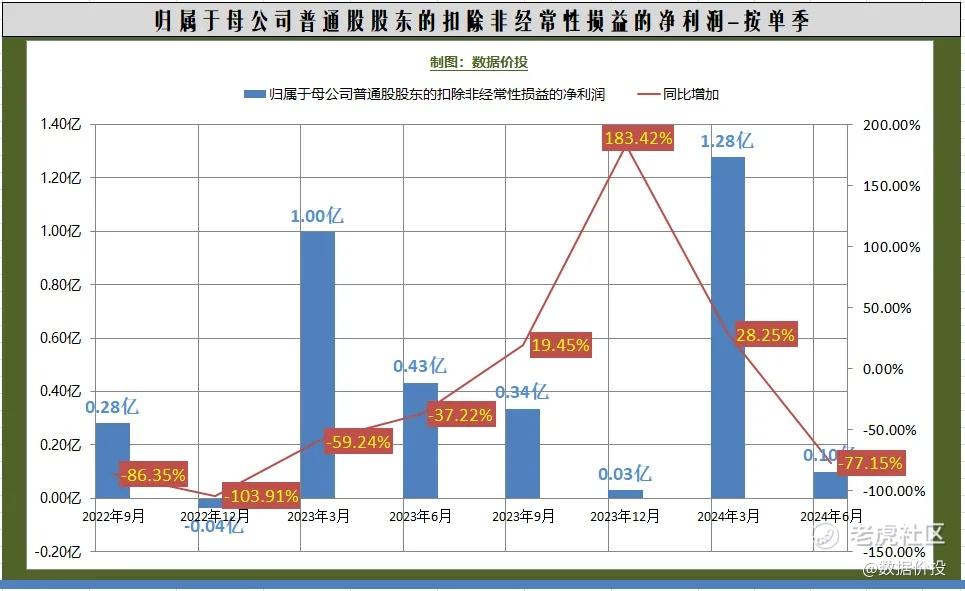

扣非归母净利润0.10亿,同比-77.15%:

2)上游:勉力维持向上游(名酒)酒企的拿货

上游指标主要对应着酒企对华致酒行的“压货成果(存货)”和“压货力度(预付账款)”

其中存货为29.53亿,同比增加2.05%;

预付账款为18.53亿,同比减少3.77%;

基本算是稳定,维持着向上游(名酒)酒企的拿货力度。

华致酒行在半年报以及投资者关系记录表中都提到:因为市场需求变化(中低档的精品酒没那么好卖了),名酒(茅台、五粮液等)销售占比同比提高,但部分名酒的毛利率有所下降(提价了,成本被动增加)。

3)下游:应收明显增加,回款速度降低

下游指标主要对应着“大型KA商场及电商平台拿货(应收账款)”和“其他客户拿货(合同负债+预收账款)”

其中应收账款为3.53亿,同比增加14.39%,主要是麦德龙等大型KA卖场及电商平台未结算的应收账款增加;

合同负债+预收账款为0.88亿,同比增加53.23%;

4)现金流:经营现金流大幅下降

Q2的经营现金流净额为-4.86亿,同比大幅降低648.94%,主要是一方面既要维持向名酒酒企的采购而支付的现金增加;另一方面从下游渠道的回款又没那么顺畅,应收账款有所增加。

5)财务指标:仍处于低位

Q2的整体毛利率为10.55%,而白酒的毛利率为9.36%,均在低位;

净利率仅为1.34%,而去年同期为2.67%;

销售费用率为6.89%有所下降;而管理费用率为2.30%基本持平;

唯一大幅上涨的是财务费用率,达到了0.45%,而去年同期是0.14%,主要因为存量贷款的增加导致利息支出上涨。

6)小结:

作为连接上游酒企和下游供应商及大众消费市场之间的纽带,华致酒行的业绩表现可以作为观察整个白酒行业的一个窗口。

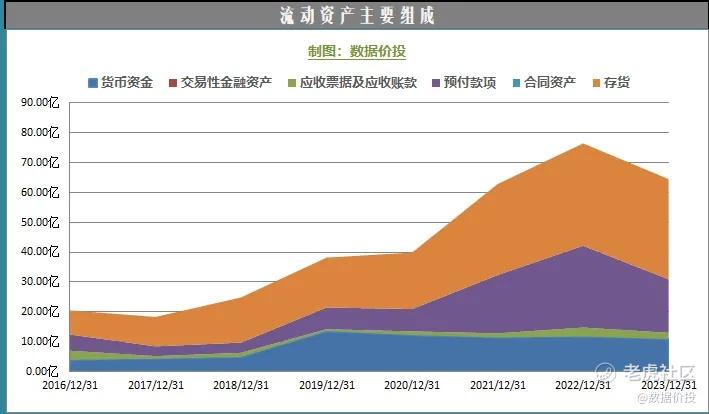

在华致酒行的资产中,流动资产的占比是高达92%左右的,而在流动资产中可以看到,从2016年起到现在,在华致酒行的高速发展阶段中,提升最快的两项分别是存货(压货成果)和预付账款(压货力度),成为流动资产中占比最高的两项。

这期间可以说是同步伴随着白酒行业的高速发展,因为有赚钱效应,所以乐得将赚来的钱中的大部分再投向酒企,转为存货,甚至不惜以融资贷款的方式来筹措资金。

而当作为中游的酒类流通企业首先感受到寒意,进入减收减利,现金流下滑的局面时,未来又会发生怎样的变化呢?

精彩评论