简评

网易24年Q2财报数据概览:

网易中报交卷,营收及利润均小幅miss,稍低于预期;但作为其业务中流砥柱的在线游戏收入同比增长11.81%,是基本稳住的,算是交出了一份中规中矩的成绩。

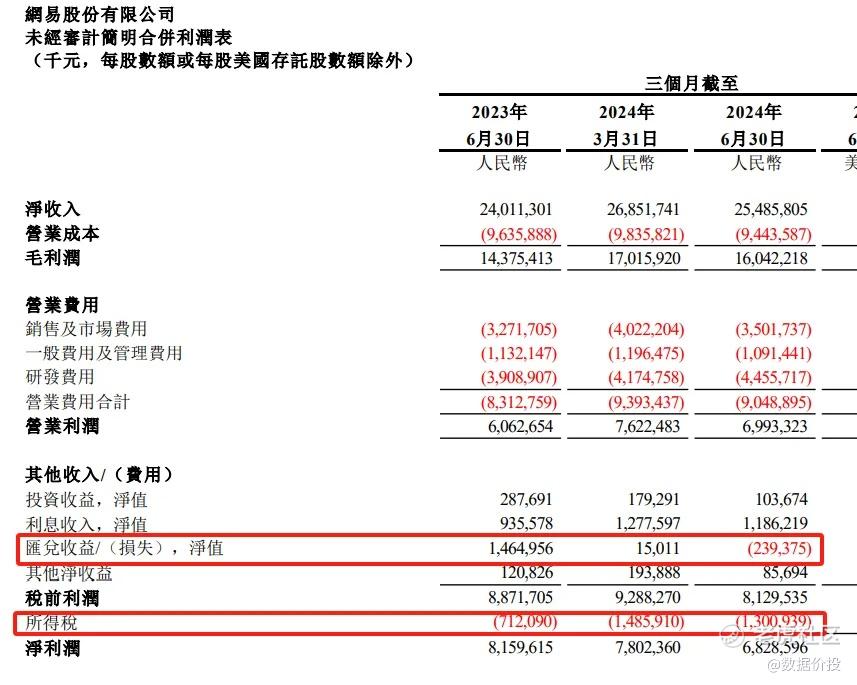

1)营收及利润均小幅低于预期:

Q2营收254.86亿,同比增6.14%,低于预期值259.37亿;

非国际归母净利润78.19亿,同比-13.29%,转涨为跌成负增长,低于预期值79.22亿;

当然如果是看更反映主业盈亏的经营利润的话,为69.93亿,同比增加了15.35%,仍是处于正常增速的。

而净利润的负增长主要是由于汇兑收益和所得税的影响,分别相差了约17亿和6亿,如果加回这些影响的话,网易的净利润也还是处于正常增速的。

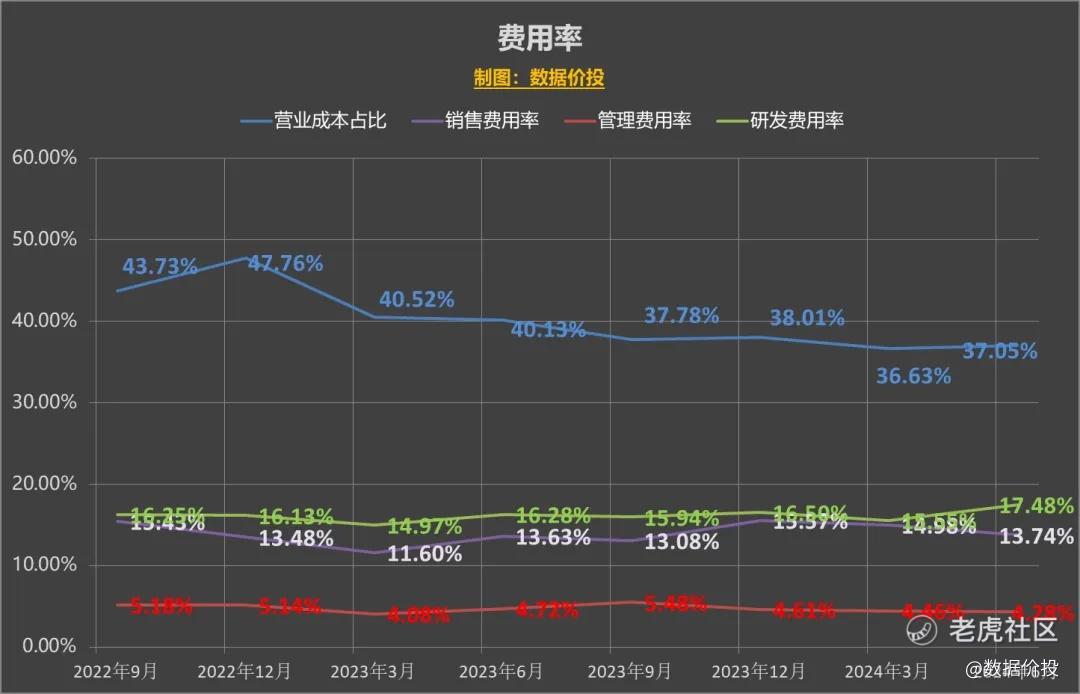

2)降本增效继续,销售费用回归正常:

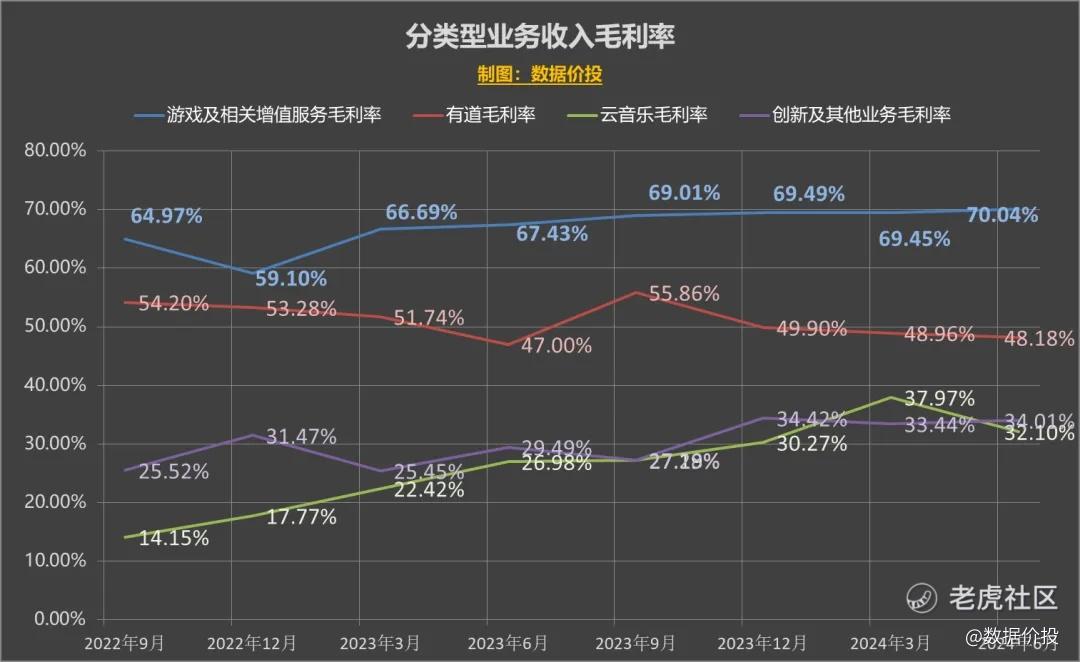

Q2营业成本-2%,毛利率从去年同期的59.87%提升为62.95%;

而Q1时的销售费用曾因为蛋仔派对为了对抗元梦之星的冲击而大增38.46%,Q2时已经回归到正常增速7.03%;

管理费用-3.6%负增长;

研发费用同比增13.99%超出营收增速,反映了期间网易在研发方向上的投入加强。

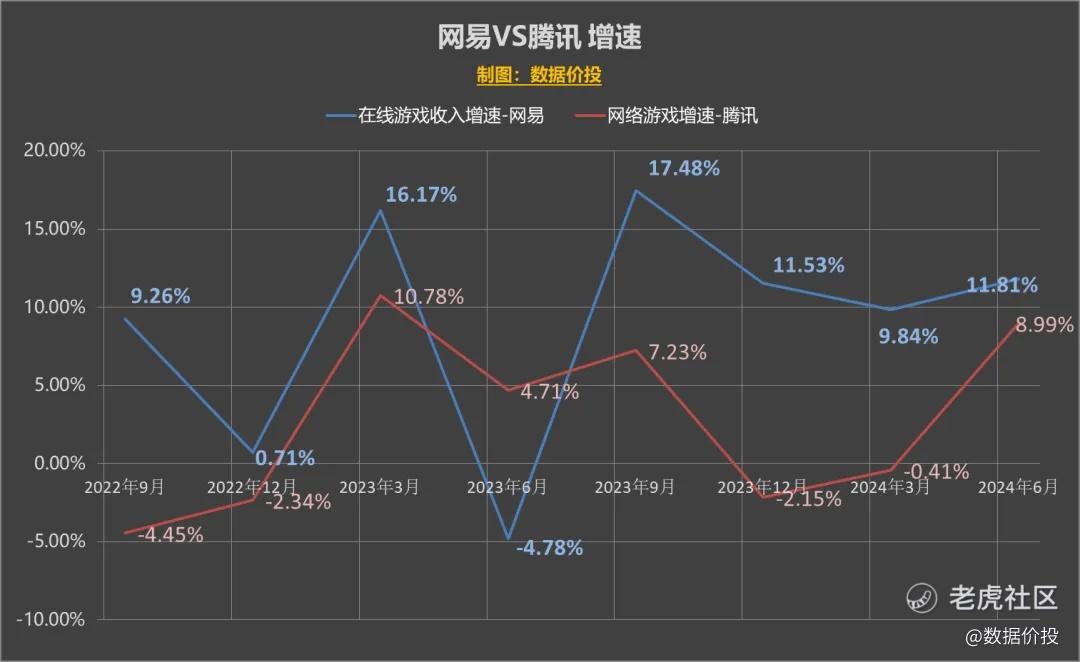

3)游戏基本盘仍然稳固:

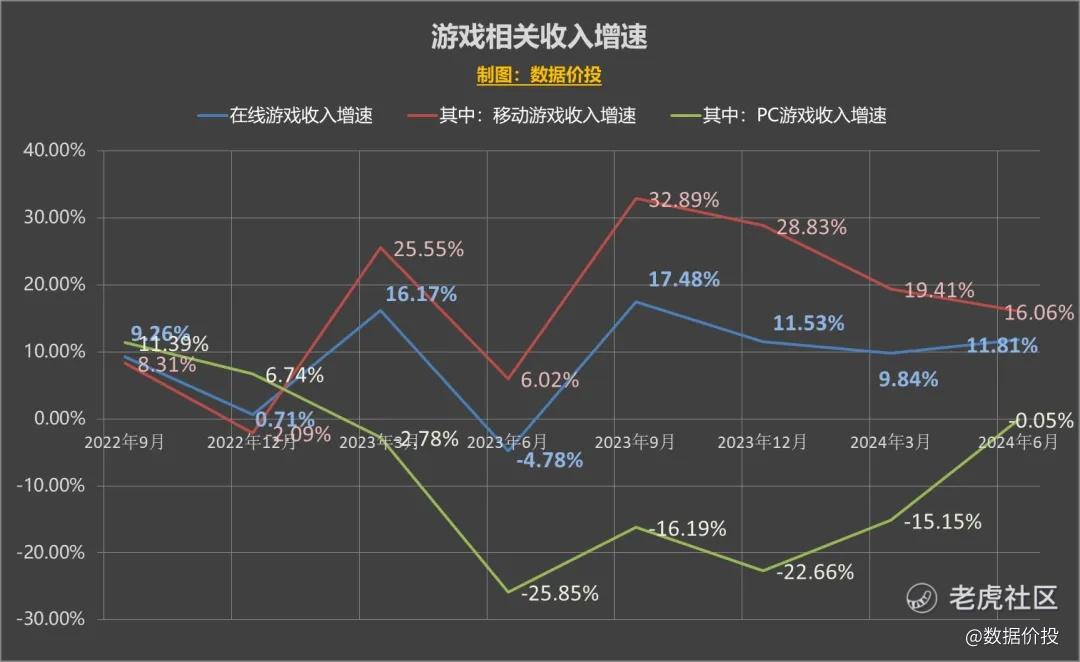

从具体游戏表现来看,《第五人格》和《逆水寒》表现出色,但也有若干手游净收入下降,总体来说,在线游戏收入192.74亿,同比增11.81%,相比上季的9.84%增速有所提升。

其中移动游戏收入为147.25亿,同比增16.06%,仍保持高速增长但增速相比上季稍有下滑;

而PC游戏收入为45.49亿,同比-0.05%,相比上季已大幅减亏。

从中国移动游戏收入大盘来看,Q2时是处于下降通道,整体同比下降的:

而腾讯和网易这两家在Q2时都跑赢了大盘:

网易仍然以11.81%的增速领先于腾讯的8.99%,但差距已大幅缩小。

当然,网易的递延收入增速下滑到5.19%,水位有所下降;

而腾讯则依靠手游DNF等的强劲表现,递延收入增速提升至15.65,蓄水水位上升,后劲相对更足。

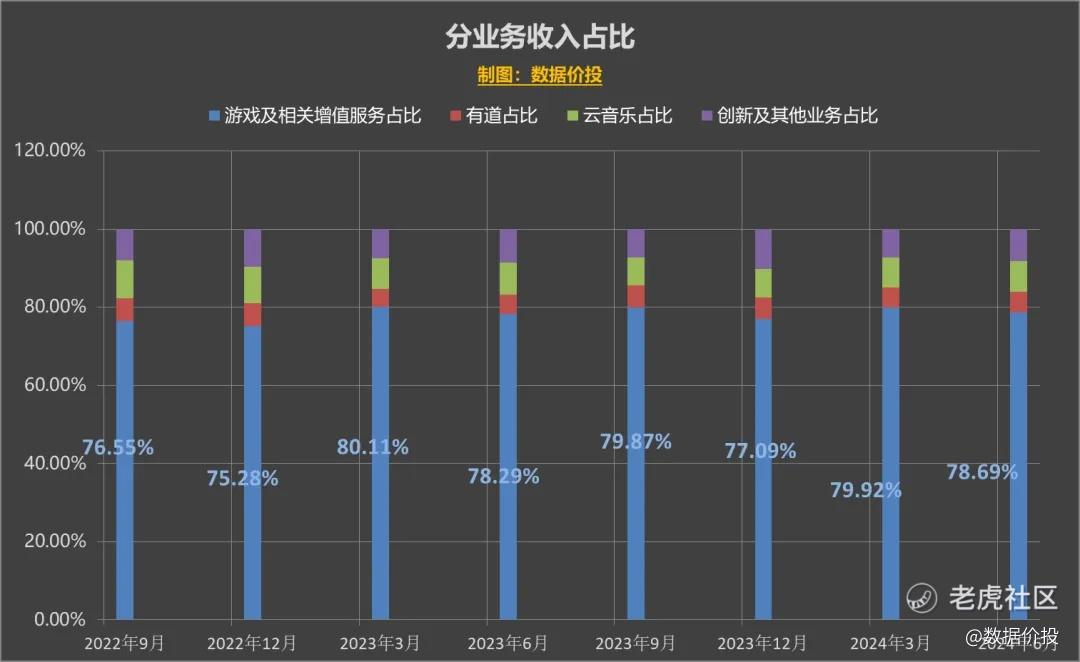

4)其他分项业务:

有道收入同比增9.54%,毛利率提升至48.18%;

云音乐收入同比增4.74%,毛利率提升至32.10%;

创新及其他业务收入同比增0.48%,毛利率提升至34.01%;

其中云音乐的毛利率从去年同期的26.98%大幅提升至Q2的32.10%,报表解释主要是因为:会员订阅收入的增加和成本管控的持续改善。

就在前几天的8月19日时,云音乐曾经因服务器故障而瘫痪超两个小时,造成了比较严重的影响,这里面难说有多少要归结于因“降本增效”而导致的人员离职,或是因节省成本而作服务器迁移所带来的问题。

当“降本增效”如果只是一味靠裁员或节省成本来实现的话,那么有概率的也会带来一些相应的问题,且是不可长期持续的;未来对于网易也好,对于其他中概企业来好,也都是正在面临的问题。

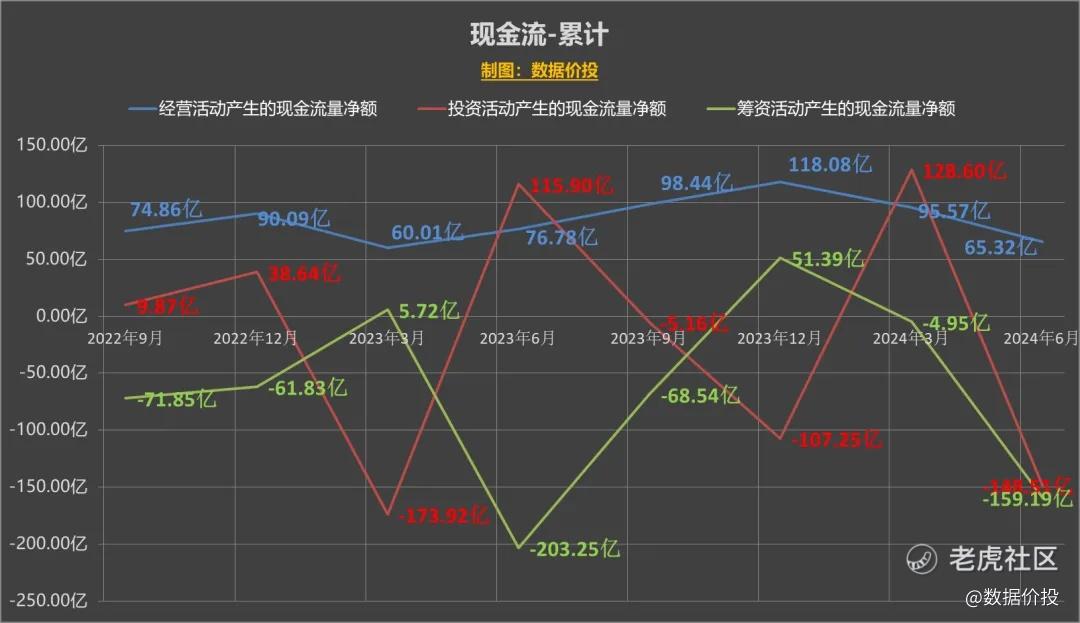

5)经营现金流有所下降:

Q2经营现金流净额为65.32亿,同比下降了-14.93%;

投资现金流净额和筹资现金流净额分别为-148.51亿和-159.19亿,导致现金及现金等价物本季减少了242.30亿;

即使如此,网易的净现金仍然为1161亿元,高于23年末时的水平,仍然充裕。

6)回购仍不紧不慢

曾经网易的股东回报在中概股中是作得不错的,每季都有分红。

但当前来说,相比于其他中概纷纷“疯狂”加大回购力度,网易在回购上是显得有些不紧不慢的。

2022年11月17日时,网易宣告了将实施不超过50亿美元的回购计划,为期三年,并于2023年1月10日启动。

到现在为止,时间已经过了一半,但截止到2024年6月30日,回购金额共约11亿美元,仅为回购计划的22%左右;

24年Q1和Q2的回购金额分别约为1.67亿美元和2.89亿美元,虽然Q2稍有加速,但进度仍稍显慢。

一、经营业绩

1.经营业绩-单季

营业收入

经营利润

非国际归母净利润

二、分业务收入

三、游戏相关收入

四、现金流

五、成本&费用

精彩评论