—●●●●—

投资要点

—●●●●—

一、 红利策略在美股市场的表现如何?

1.1、长期以来红利策略在美股市场表现优于标普500指数且稳定性更高

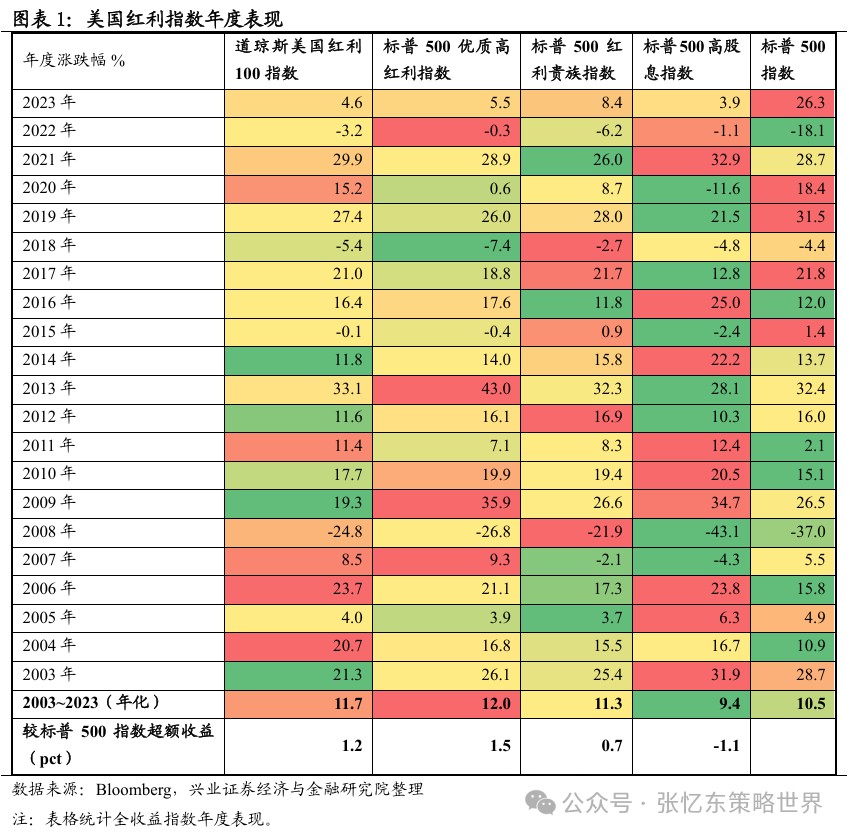

长期以来,美股红利策略能够取得优于大盘指数的表现。近二十年维度下,道琼斯美国红利 100 指数、标普 500 优质高红利指数、标普 500 红利贵族指数、标普500高股息指数、标普500指数的年化回报分别为11.7%、12.0%、11.3%、9.4%、10.5%。其中,标普 500 优质高红利指数的年化回报超过标普500指数1.5pct。

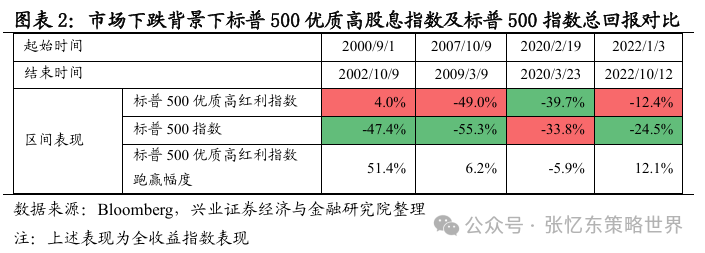

在美股市场下跌阶段,标普500优质高红利指数往往能够取得更好的回报。2000年以来,美股市场出现过四轮大跌时期,对应时间区间分别为2000年9月至2002年10月,2007年10月至2009年3月、2020年2月至2020年3月以及2022年1月至2022年10月,上述区间内标普500指数(全收益)的表现分别为-47.4%、-55.3%、-33.8%、-24.5%,而标普500优质高红利指数(全收益)的表现分别为+4.0%、-49.0%、-39.7%、-12.4%。

1.2、标普500优质高红利指数与标普500指数分阶段表现对比

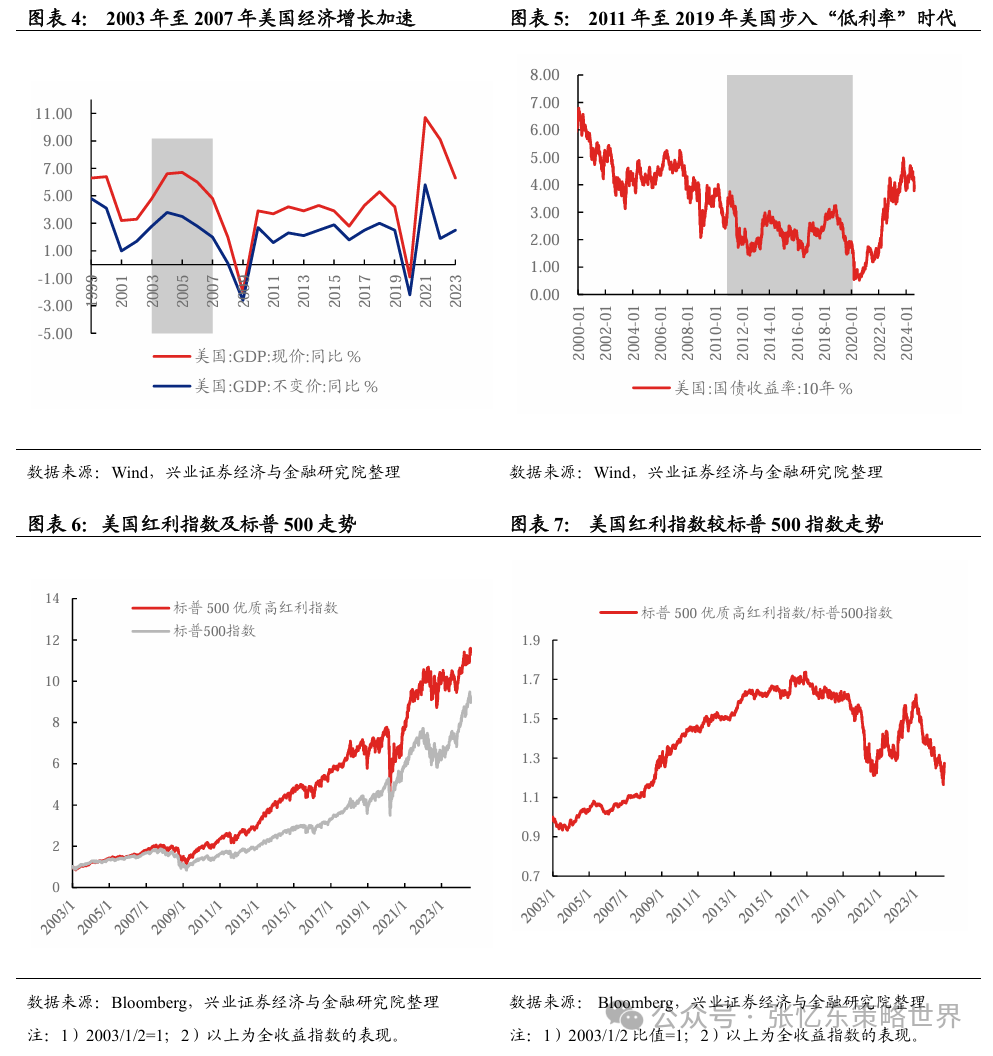

分阶段来看,不论是2003年至2007年美国经济强劲的阶段,还是2011年至2019年的低利率阶段,标普500优质高红利指数较标普500指数均有超额收益。1)2003年至2007年,美国经济强劲,期间标普 500 优质高红利指数的年化回报超过标普500指数2.4pct。2)2011年至2019年,美国步入低利率时代,期间标普 500 优质高红利指数的年化回报超过标普500指数0.8pct。

二、 红利策略的回报来自哪儿?

2.1、标普 500 优质高红利指数回报拆分

美国经济增速强劲时期,回购收益率及价格回报是其总回报的主要支撑。2003年至2007年美国经济具韧性,期间标普 500 优质高红利指数年化回报为15.1%,来自价格及回购的收益率分别达10.5%、2.9%,来自股息的收益率为1.6%。

“低利率”时期,其股息回报则有所抬升。2011年至2019年美国“低利率”时期,标普 500 优质高红利指数年化回报为14.2%,股息收益率、回购收益率及价格回报分别为2.8%、3.0%、8.3%。

2.2、标普500优质高红利指数分行业股息及回购回报分析

从当前标普500优质高红利指数行业分布来看,1)从成分股数量占比角度来看,成分股中属于核心消费品、工业、能源业的个数最多;2)从市值占比来看,核心消费品、能源业、工业的市值占比最高。

分行业来看,不论是经济强劲的阶段还是低利率时期,通信服务行业的回购+股息收益率较其他行业遥遥领先;拆分回购及股息收益率来看,公用事业及信息技术行业的回购收益率较高,房地产、能源行业的股息收益率较高。

三、红利策略的投资思路

3.1、以标普500优质高红利指数看红利策略的投资思路

从标普 500 优质高红利指数的编制方法来看,其兼顾了标的的质量以及股息率。质量方面:标普 500 优质高红利指数挑选高ROE、低Accruals Ratio及低Financial Leverage Ratio的标的。股息率方面:挑选未来12个月预测股息率(indicated annual dividend yield)较高的标的。

成分股每股股利具有较高的年复合增速。2003年至2023年期间,标普500优质高红利指数当前成分股每股股利年复合增速中位数接近10%,其中,2003年至2007年美国经济增速抬升的时间段内,其每股股利CAGR更是超13%。

其背后主要有稳定的盈利能力、较高的盈利增速、充裕的自由现金流以及优秀的股权文化支撑。1)稳定的盈利能力:2023年标普 500 优质高红利指数当前成分股的ROE中位数为23%。2)较高的盈利增速:近二十年维度下,标普 500 优质高红利指数当前成分股EPS年复合增速中位数近8%,且2003年至2007年,其EPS年复合增速中位数甚至超16%。3)充裕的自由现金流:近二十年维度下,标普 500 优质高红利指数当前成分股每股自由现金流年复合增速中位数超7%,2003年至2007年期间更是抬升至12%。4)优秀的股权文化:标普 500 优质高红利指数当前成分股2023年的年度派息比例的中位数为53%。

3.2、相关ETF及标普500优质高红利指数当前成分股名单

跟踪标普红利指数的相关ETF以及当前成分股名单详见正文。

风险提示:大国博弈风险;美国货币政策超预期风险;经济增速下行超预期风险。

—●●●●—

报告正文

—●●●●—

一、红利策略在美股市场的表现如何?

1.1、长期以来红利策略在美股市场表现优于标普500指数且稳定性更高

长期来看,红利策略在美股市场能够取得比标普500指数更好的回报。

近二十年维度下,自2003年起至2023年,年化口径下,道琼斯美国红利 100 指数、标普 500 优质高红利指数、标普 500 红利贵族指数、标普500高股息指数、标普500指数的回报分别为11.7%、12.0%、11.3%、9.4%、10.5%。其中,标普 500 优质高红利指数的年化回报超过标普500指数1.5pct。

在美股市场下跌阶段,标普500优质高红利指数往往能够取得更好的回报。

2000年以来,美股市场出现过四轮大跌时期,对应时间区间分别为2000年9月至2002年10月,2007年10月至2009年3月、2020年2月至2020年3月以及2022年1月至2022年10月,上述区间内标普500指数(全收益)的表现分别为-47.4%、-55.3%、-33.8%、-24.5%,而标普500优质高红利指数(全收益)的表现分别为+4.0%、-49.0%、-39.7%、-12.4%。

1.2、标普500优质高红利指数与标普500指数分阶段表现对比

分阶段来看,不论是2003年至2007年美国经济强劲的阶段,还是2011年至2019年的低利率阶段,标普500优质高红利指数较标普500指数均有超额收益。

2003年至2007年,美国名义GDP同比增速分别达4.8%、6.6%、6.7%、6.0%、4.8%,经济强劲,2003年至2007年标普500指数年化回报为12.1%,而标普 500 优质高红利指数年化回报达14.6%,超过标普500指数2.4pct。

2011年至2019年,美国步入低利率时代,10年期美国国债收益率中枢下移。2011年至2019年,标普 500 优质高红利指数、标普500指数的年化回报分别为14.1%、13.3%,标普 500 优质高红利指数的年化回报超过标普500指数0.8pct。

二、红利策略的回报来自哪儿?

2.1、标普 500 优质高红利指数回报拆分

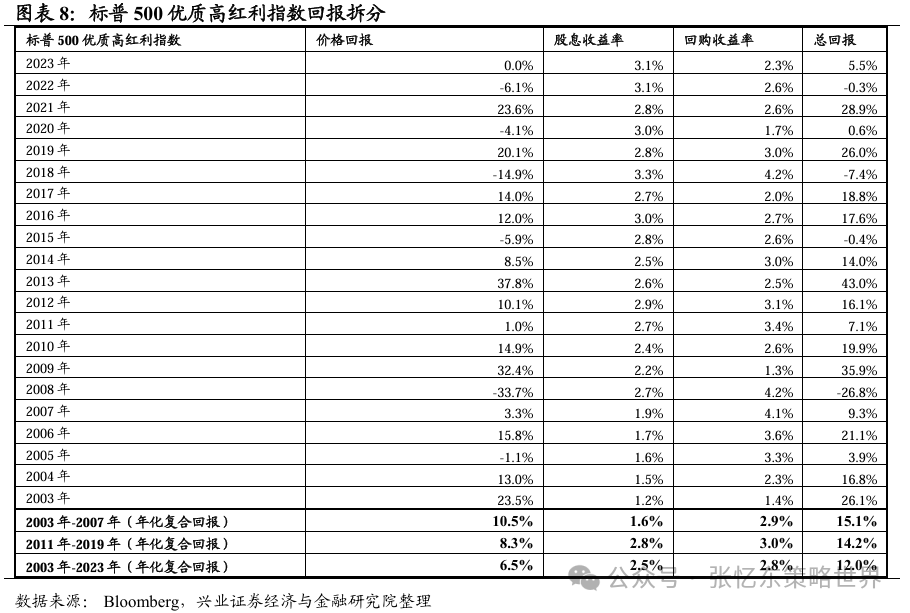

近二十年维度下,标普 500 优质高红利指数年复合回报为12%,其中来自股息、回购的回报分别为2.5%、2.8%,来自价格的回报为6.5%。

美国经济增速强劲时期,回购收益率及价格回报是其总回报的主要支撑。2003年至2007年美国经济具韧性,期间标普 500 优质高红利指数年化回报为15.1%,主要是来自价格及回购的收益率上升,分别达10.5%、2.9%。

“低利率”时期,其股息回报则有所抬升。2011年至2019年,美国步入“低利率”时代,期间标普 500 优质高红利指数年化回报为14.2%,股息收益率、回购收益率及价格回报分别为2.8%、3.0%、8.3%,其中股息收益率大幅抬升。

2.2、标普500优质高红利指数分行业股息及回购回报分析

从当前标普500优质高红利指数行业分布来看,

1)首先,从成分股数量占比角度来看,成分股中属于核心消费品、工业、能源业的个数最多,成分股数量占比分别达31.3%、18.8%、12.5%。对比2018年来看,核心消费品、工业、原材料业的成分股数量占比抬升较为明显,上述三个行业的成分股数量占比分别抬升了15.5pct、5.6 pct、3.9 pct。

2)其次,从市值占比来看,核心消费品、能源业、工业的市值占比最高,分别达到31.4%、20.4%、19.5%。对比2018年来看,核心消费品、工业、金融业的市值占比抬升较为明显,上述三个行业的市值占比分别抬升了14.2 pct、11.8 pct、3.4 pct。

不论是经济强劲的阶段还是低利率时期,通信服务行业的回购+股息收益率较其他行业遥遥领先;拆分回购及股息收益率来看,公用事业及信息技术行业的回购收益率较高,房地产、能源行业股息收益率较高。

从回购收益率来看,1)自2003年至2023年期间,公用事业、信息技术、通信服务的回购收益率较高,年化口径下分别达5.0%、4.5%、4.1%。2)2003年至2007年期间,美国经济强劲,通信服务、公用事业、信息技术行业的回购收益率较高,期间年化收益率达9.3%、6.2%、5.1%。3)2011年至2019年低利率背景下,公用事业、信息技术、金融行业的回购收益率较高,分别达5.9%、4.8%、4.4%。

从股息收益率来看,1)2003年至2023年,通信服务、房地产、能源行业的股息收益率较高,年化口径下分别达5.5%、4.1%、3.6%。2)2003年至2007年,房地产、能源、金融行业股息收益率较高,分别达3.9%、3.2%、2.1%。3)2011年至2019年期间,股息收益率较高的三个行业为通信服务、房地产、能源行业,期间股息收益率达8.2%、3.7%、3.5%。

三、红利策略的投资思路

3.1、以标普500优质高红利指数看红利策略的投资思路

标普 500 优质高红利指数的编制方法兼顾了标的的质量以及股息率。

质量方面:标普 500 优质高红利指数挑选高ROE[1]、低Accruals Ratio[2]及低Financial Leverage Ratio[3]的标的。

股息率方面:挑选未来12个月预测股息率(indicated annual dividend yield)较高的标的。

[1] ROE = EPS/ BVPS

[2] 应计比率为公司上一财年的净经营资产变化除以过去两个财政年度的平均总资产

Accruals Ratio=(NOAt-NOAt-1)/((Total Assetst +Total Assetst-1))/2

[3] 杠杆比率为公司的债务总额除以其账面价值

Leverage =Total Debt/(BVPS*Common Shares Outstanding)

由于历史成分股难以追溯,我们观察当前标普 500 优质高红利指数的成分股的质量和股息率特征,可以发现:

稳定的盈利能力是支撑其高分红的主要原因。2023年标普 500 优质高红利指数成分股的ROE中位数为23%。

较高的盈利增速也是支撑其高分红的原因之一。2003年至2023年期间,标普 500 优质高红利指数成分股EPS年复合增速中位数近8%,其中,2003年至2007年,其EPS年复合增速中位数甚至超16%;2011年至2019年“低利率”背景下,其EPS年复合增速中位数也能够达到超过6%的水平。

充裕的自由现金流是每股股利高增速的支柱。近二十年维度下,标普 500 优质高红利指数成分股每股自由现金流年复合增速中位数超7%,2003年至2007年期间甚至超过12%。充裕的自由现金流支撑下,其每股股利的年复合增速较高。2003年至2023年期间,标普 500 优质高红利指数成分股每股股利年复合增速中位数接近10%,其中,2003年至2007年美国经济增速较高的时间段内,其每股股利CAGR更是超13%。

优秀的股权文化下,公司大比例派息意愿高,进而给投资者带来可观的股息回报。标普 500 优质高红利指数当前成分股2023年的年度派息比例的中位数为53%。

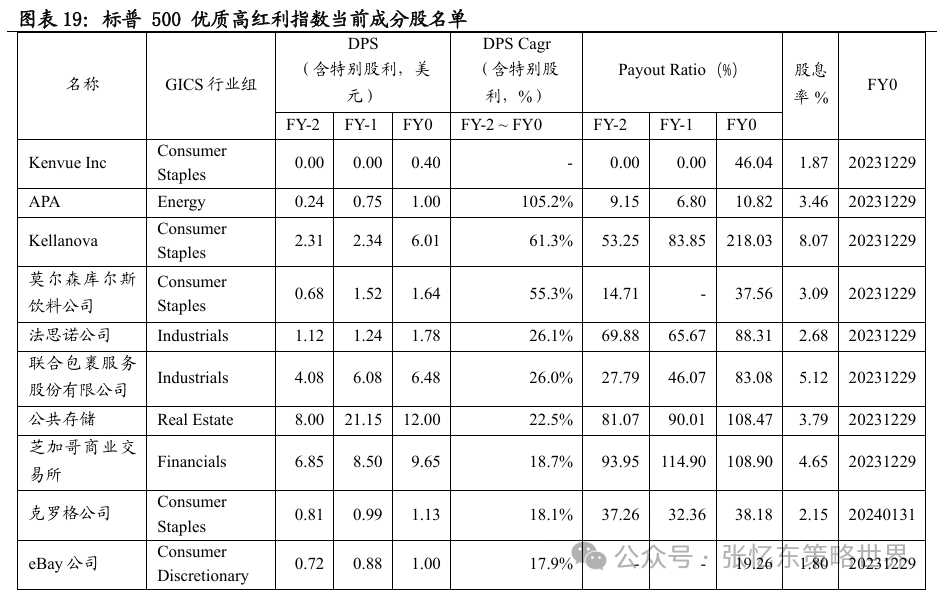

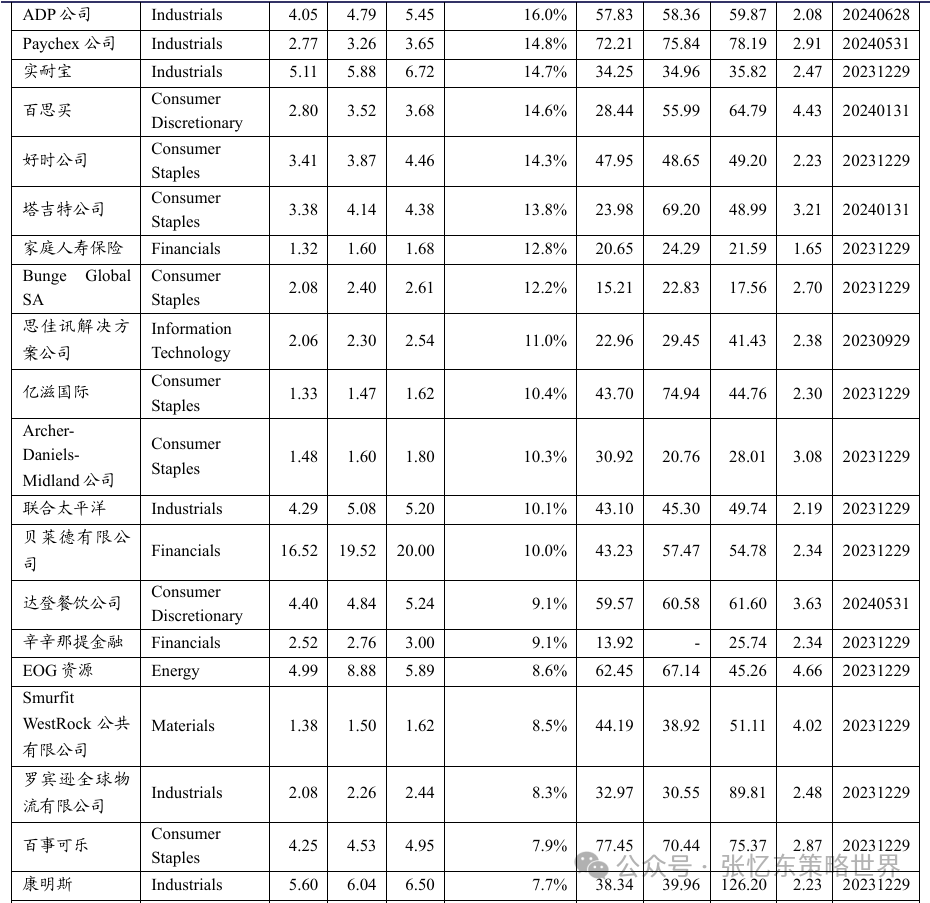

3.2、相关ETF及标普500优质高红利指数当前成分股名单

跟踪标普500优质高红利指数的ETF有QDIV,截至2024年8月19日,QDIV的管理规模为0.3亿美元。

跟踪标普500股利贵族指数的ETF有美国的NOBL、KNG,韩国的429000以及日本的2236。截至2024年8月19日,上述ETF的管理规模分别为121亿美元、31亿美元、0.45亿美元、0.3亿美元。

四、风险提示

大国博弈风险:地缘政治风险,以及经贸、科技、金融等方面的摩擦或制裁风险。

美国货币政策超预期风险:美联储不降息的风险以及引发局部金融市场动荡风险。

经济增速下行超预期风险:如果海外经济动能持续回落,存在外溢效应超预期风险。

注:文中内容依据兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

《美股的另一种核心资产》 对外发布时间:2024年8月22日 报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格) 本报告分析师 : 张忆东 SAC执业证书编号:S0190510110012 SFC HK执业证书编号:BIS749 李彦霖 SAC执业证书编号:S0190510110015 迟玉怡 SAC执业证书编号:S0190522040001 请注意:李彦霖、迟玉怡并非香港证券及期货事务监察委员会的注册持牌人,不可在香港从事受监管活动。 |

降息交易及科技浪潮下的美股——1995年-1996年美股复盘及借鉴

“特朗普交易2.0”与“降息交易”交织下的美股ETF配置

港股2024年中期策略:熬出的精华:核心资产星火燎原

科技巨头有望保持较快增速,医疗保健增速向上——从业绩指引展望美股财报

TMT龙头支撑美股盈利增长——美股2023年四季报点评

联储加息结束后大类资产ETF怎么配(下篇)——基于历次联储加息结束后的经验

联储加息结束后大类资产ETF怎么配(上篇)——基于历次联储加息结束后的经验

美国补库动力强不强?三大库存哪个更重要?

继续看多美债——1月FOMC及美国财政部发债计划点评

美股仍处于“软着陆”预期主导的Goldilocks阶段——美股ETF配置策略

全球策略2024年度策略报告:全球“慢速”时代:精选“卷王”与科创

美股ETF投资手册

自媒体信息披露与重要声明

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约,投资者自主作出投资决策并自行承担投资风险,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,任何有关本报告的摘要或节选都不代表本报告正式完整的观点,一切须以本公司向客户发布的本报告完整版本为准。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务。因此,投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后的12个月内公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅。其中:沪深两市以沪深300指数为基准;北交所市场以北证50指数为基准;新三板市场以三板成指为基准;香港市场以恒生指数为基准;美国市场以标普500或纳斯达克综合指数为基准。

行业评级:推荐-相对表现优于同期相关证券市场代表性指数;中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。

股票评级:买入-相对同期相关证券市场代表性指数涨幅大于15%;增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间;中性-相对同期相关证券市场代表性指数涨幅在-5%~5%之间;减持-相对同期相关证券市场代表性指数涨幅小于-5%;无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

本平台旨在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点。任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当日的判断,可随时更改且不予通告。

本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

精彩评论