如何正确和客观看待快手是最近我朋友圈中的一个热议话题。这家公司上市至今股价从超过400港币到了今天300以下,除打新投资者外,相当部分后入场投资者都在面临资产缩水的压力。

剔除股权支出和可转换可赎回优先股的因素,2019年快手调整后盈利超过了10亿,但2020年该数字恶化到了亏损79.5亿元,其中市场费用由上年2019年的99亿元暴增至2020年的266亿元。

居高不下的市场费用一向是互联网行业的重要特点,用高补贴或加大流量采买来换得用户增长,尤其在人口红利逐渐褪去的今天,一旦企业进入平稳发展阶段,旋即削减市场费用以确保利润。

对于快手,现今处于怎样的发展周期呢,如今亏损的意义又在何处呢?对于当下的快手,我们又怎么客观看待呢?

一言以蔽之:快手根本上仍然是个流量平台,通过外部采买或广告投放,将用户吸引至平台,再通过平台运营提高用户留存,提高流量衍生效率,以此获得收益。

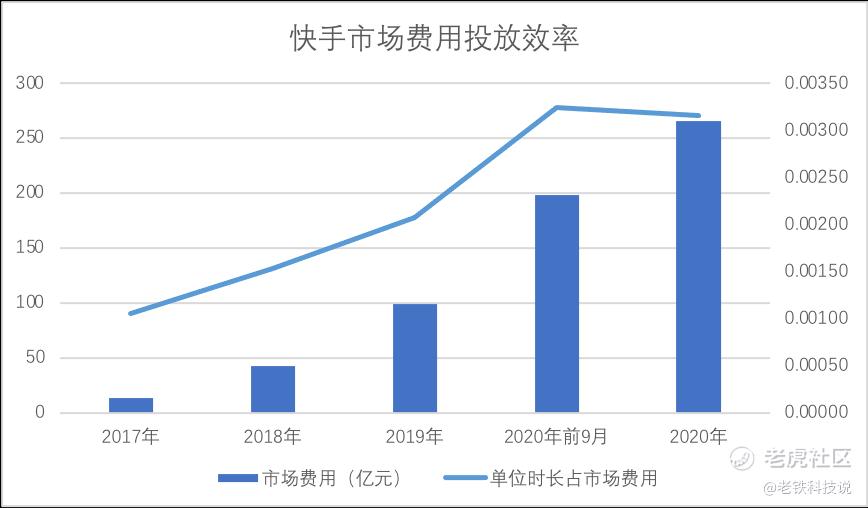

关于快手的流量经营效率,我们引入了“市场投放效率”这一指标,市场费用均摊至当期单位用户时长的成本,也就是每单位用户市场对市场费用的消耗情况,见下图

如前文所言,用户在线总时长=市场费用基础采买*企业运营衍生裂变价值。在上图中,我们不仅看到了在过去四年多时间里,快手市场费用一直处于快速膨胀周期,亦注意到均摊在单位用户时长的市场费用也呈快速增长的势头。

这其中既有行业竞争加剧,流量采买端愈加昂贵的原因,亦有多年运营之后,企业内部有效刺激用户衍生流量的效率已显瓶颈的因素(下文也会对此有涉及),但我们也注意到2020全年单位时长所占市场费用要低于前9个月,这显示出在Q4管理层也在进行一系列的优化策略,来缓解此瓶颈。

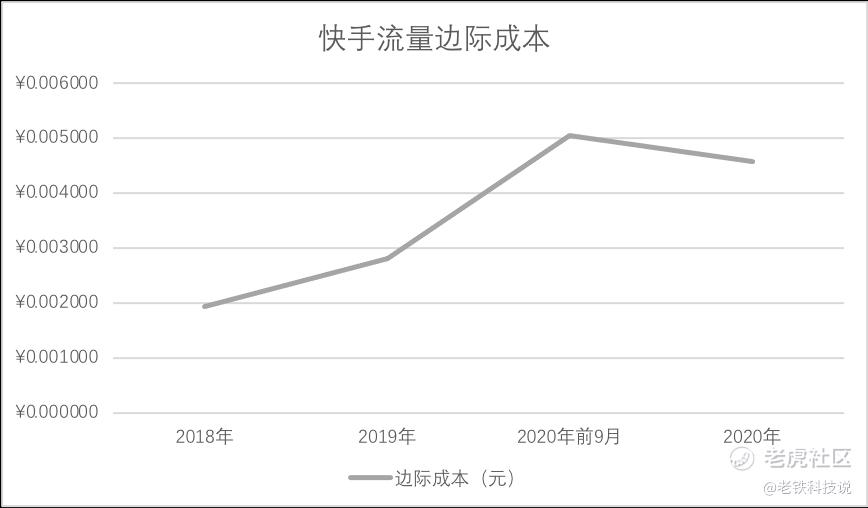

为客观展现快手市场费用与总流量之间的关系,我们再引入“流量边际成本”概念:新增市场费用均摊至新增用户总时长,见下图。

快手流量边际成本的是处于上涨态势的,站在损益表角度,如果要维持总流量的快速增长,就必须要牺牲部分收益换得,当然我们也注意到2020年Q4较前9个月有一定的优化,这究竟是行业或企业周期性表现呢,还是企业内部效率提高的必然,我们暂时不得而知,也是我们接下来对快手的重点观察点。

当我们对流量成本端进行如上趋势判断之后,就自然进入下一个话题:在收入端是否获得了与流量所匹配的收益呢?

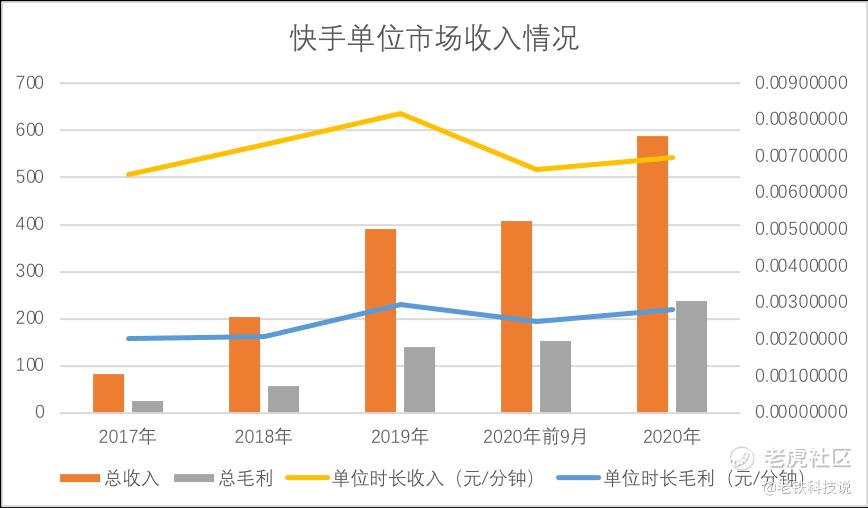

为此我们引入两个概念:其一,单位用户时长的收入;其二,单位用户时长毛利。见下图

在上图中,单位时长收入曲线波动要明显大于单位时长毛利曲线,换言之,单位时长的收入效率其实是有一些不确定因素,但我们也注意到,单位时长毛利其实仍在改善区间。

在过去的几年时间里,快手呈现出收入压力显现,但收入质量又在向好。

这其中原因有很多,但我们认为最为重要的原因在于:在2019年之后,快手施行了控制或不过分支持直播增速,大力扶持电商业务的策略。

仍然回到快手商业模式的根本上,在其发展初期,主要变现依赖于直播打赏,用户购买礼物打赏给主播,扣税之后主播和平台五五分账,在YY、映客为代表的国内老牌直播平台式微之后,快手快速补位,吃到红利,但不得不说,尽管标榜了智能化的分发模式,并增加滤镜等美颜制作工具,但直播仍然有着触手可及的天花板。

2020年前9个月平台快手平台直播共计14亿次,全年达到17亿次,且直播用户的付费也在下降区间。

直播自身面临业务自身的增长瓶颈,但若从损益表上角度入手,直播业务虽然收入颇丰,但剔除与直播五五分账之后,反而会摊薄毛利率。

将直播业务快速向电商以及广告转型之后,理论上可能出现短期的收入波动,但转轨之后,以“卖水”为主要商业模式的快手,收入边际成本又可不断摊薄,趋近于0,反而利于平台营收质量。

在过去,市场中包括我们对快手做大电商大多停留在行业的竞争以及用户的一站式消费等角度,但通过上述分析,我们认为也应该包括:当用户的获客成本不断上升之时,出于最终损益表的平衡,快手也必须将收入重心转移至更高质量的业务之上。

那么,这些业务对于未来的快手又意味着什么呢?

广告业务根本上基于用户规模和时长获得,但在用户直播之时,用户其实是无法看到广告,平台也就难以获得广告收入,从本质上看,广告和直播其实是存在一定的冲突,有此起彼伏的可能性。

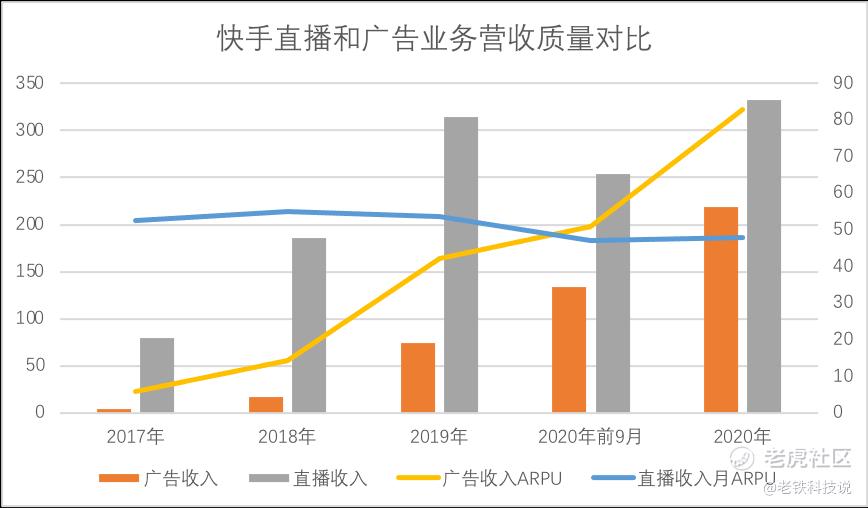

但事实果真如此吗,我们通过广告和直播业务的ARPU情况来说明,见下图

由于两组数据基数相差较大,为形象对比我们对直播业务采取了月度ARPU统计方法。可以较为清晰看到,直播业务的ARPU几乎处于水平线,也就是该业务实质上面临较为严峻的营收增量问题。

与此同时,广告类收入的ARPU却如垂直线一般增长,成为快手的基石业务。这基本验证了我们前文的判断:当市场费用对流量的拉动日渐吃力之时,营收端就必然会倾向于向高质量的业务靠拢,以此实现损益表的正向循环。

但对于快手会实现以上路径吗?我们有一定怀疑,原因在于,快手之所以有今天,除运营,赛道以及背后的运营机制之外,我们必须得看到起于蛮荒时代的内容主播的贡献,诸如二驴,辛巴,散打哥等等,这些有着特殊气质的主播为快手赋予了有别于其他平台的气质,而直播恰是影响此气质的最重要产品。

当然也有朋友认为短视频也会补位成为承载气质的产品,但我们并不这么认为:其一,短视频行业基本是“一水供全球”,主播会在各大平台发布作品,这与直播会选择主阵地吸粉是不同的;其二,快手竞争对手也在积极下沉,且取得了不错成绩,在此过程中也会稀释快手的特有文化。

若为平衡损益表,对直播进行一定降权(事实已经发生),平台侧重于短视频以及该产品带来的广告收益,那么从内容端,快手已经没有了完全区别于其他平台的内容,对用户总时长可能会有一定波动。

也就是说,虽然快手特色主播不见得可以等大雅之堂,但对于用户的沉淀和黏性其实是有帮助的,在外界舆论倒逼,以及平台自身出于利润表现调整策略,会冲击原本高黏性用户对平台的依赖感。

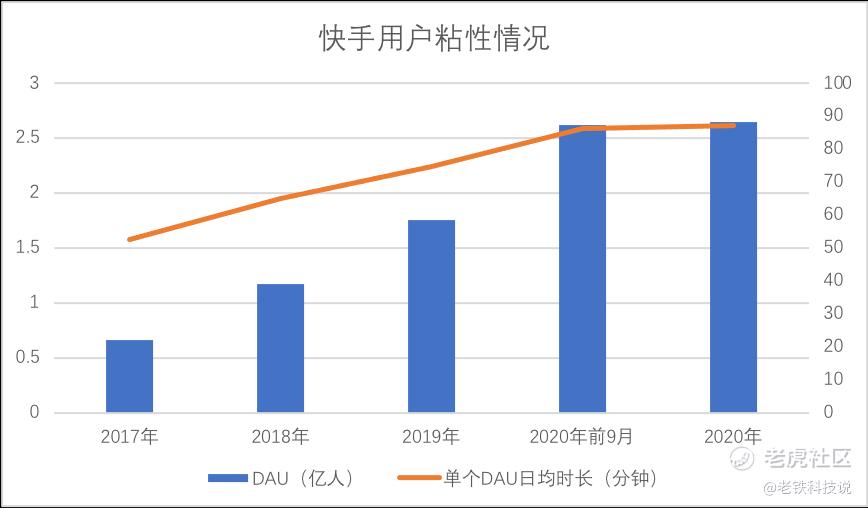

我们整理了近4年来快手的DAU和平均DAU单日时长情况,见下图

2019年之前,无论是DAU抑或是单日用户时长都是在快速增长区间,但进入2020年之后,也就是广告收入猛增周期,两组数据都显出明显疲态,尤其是用户时长,2020年Q4几乎未有任何拉动。

结合前文中对流量公式的表述以及市场费用增长这一趋势的判断,在外界流量采买越发昂贵之时,平台体系内的流量衍生能力在业务改革周期内其实是在削弱的。

在对待快手特色主播的留存问题时,平台方应该给予更慎重的态度。

与此同时,我们也发现电商业务其实是对上述问题的一个比较好的缓冲,一方面直播电商可稳定用户时长,而另一方面,直播电商不仅可带来直接的平台技术服务费的增长,亦多伴随广告类收入的增长。

在电商业务的发展中,快手近年也进行了相当大的调整,主要表现为:去第三方化,开始将电商交易集中在快手小店。言外之意,快手对电商业务的货币化追求已经开始由分佣向佣金化迈进,我们在快手的招商目录中也发现,大多数目录的技术服务费大多在实际成交量的2%-5%这一区间,几乎与国内头部电商企业无异,提高电商表现率乃是相当急迫。

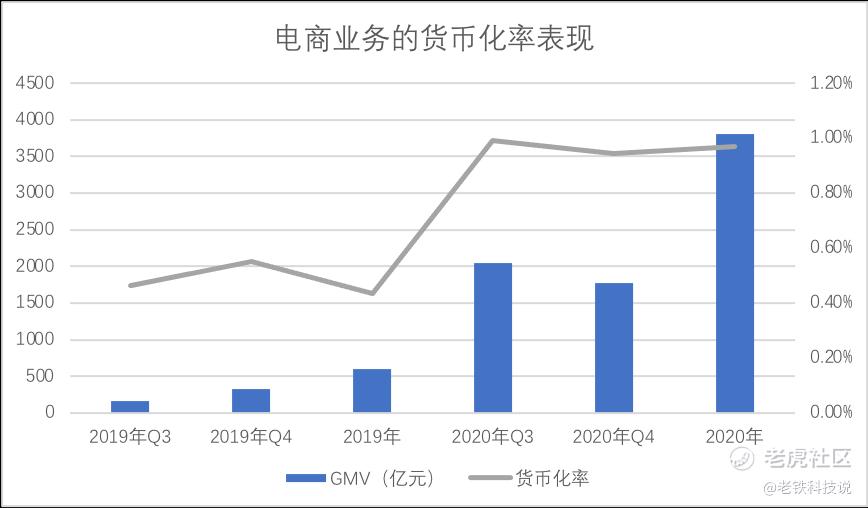

我们也整理了2019年至今,分阶段电商总GMV与“其他类收入”的比值,见下图

由于快手的“其他类收入”除电商之外,也包含了游戏等业务收入,上图的货币化率较实际会有一定的调高,但趋势基本是真实的。

在快手电商向小店业务调整之后,2020年快手电商货币化率就有了明显的变化,这也是快手收紧自身流量出口,加速收割流量的必然结果,在2020年该数字基本上处于稳定态势。也就是说,由于快手电商将佣金率一脚踩到了头部电商的水平,也等于提前透支了货币化率,对于电商其主要增长点就压在了总GMV之上。

这意味着快手是否要对头部带货给予宽容态度呢?辛巴沉寂之后复出带来了接近2亿的交易量,这是不是快手所需要的呢?在保增长和保品质之间,快手是如何选择的呢?我们都不得而知,但在辛巴的问题上,我们似乎看到了平台的宽容:如今淘宝直播有李佳琪和薇娅,抖音有罗永浩,辛巴缺位有快手事实上对快手是一种压力。

最后总结我们对快手看法,如下:

其一,从获客成本和效率入手,长期看快手是有着明显压力,提高业务变现率,加速电商和广告业务的迁移乃是必然;

其二,对于快手特色主播,快手会面临外界压力,但内部应该是又爱又恨,站在企业运营的利润立场之上,爱的成分更多,也因此未来不可确定因素更大;

其三,快手如今是一家市值过万亿港币的互联网企业,正在成为互联网的新一极,但目前情况下,不可控的因素仍然较多,在全球流动性面临拐点这一背景下,对快手应该以审慎态度为主。

以上是我们对快手的基本认识,欢迎大家交流,批判和指正。

精彩评论