A股绿油油,美股也遇到了压力。

现在可真是一点办法没有,只能等。

等待市场变量来临,等待美联储开启降息通道。

如果对行业指数的现状看法,目前处于震荡的指数有恒生科技、恒生互联网、中证红利等,这些指数从技术面上已经形成了底部震荡的格局,特别是互联网的财报还不错,跌了3年,总得给点信心吧。

依然处于下降趋势的,都是成长行业指数,像中证医疗、新能源汽车、光伏产业等,没有止跌震荡的背后,行业的困境还没有解决,证券市场就不太可能有资金愿意抄底,谁都不愿意当第一个血包。

而处于上升趋势的,只有银行了,但四大行现在的价格挺高了,也并不是散户理想的标的,也诠释了不同背景下的结构性机会。

对散户来说,震荡和下降的选择,等待期太久了。

能抓住上升初期,自然没问题,而处于上升加速期,风险明下比机会更高。

所以,A股的交易额逐渐低迷,5000亿的成交额成为常态。

真的是一点办法没有,当前的情形与2018年何其相似,表现的都是低迷,最终靠熬,只是可能熬的时间更久吧。

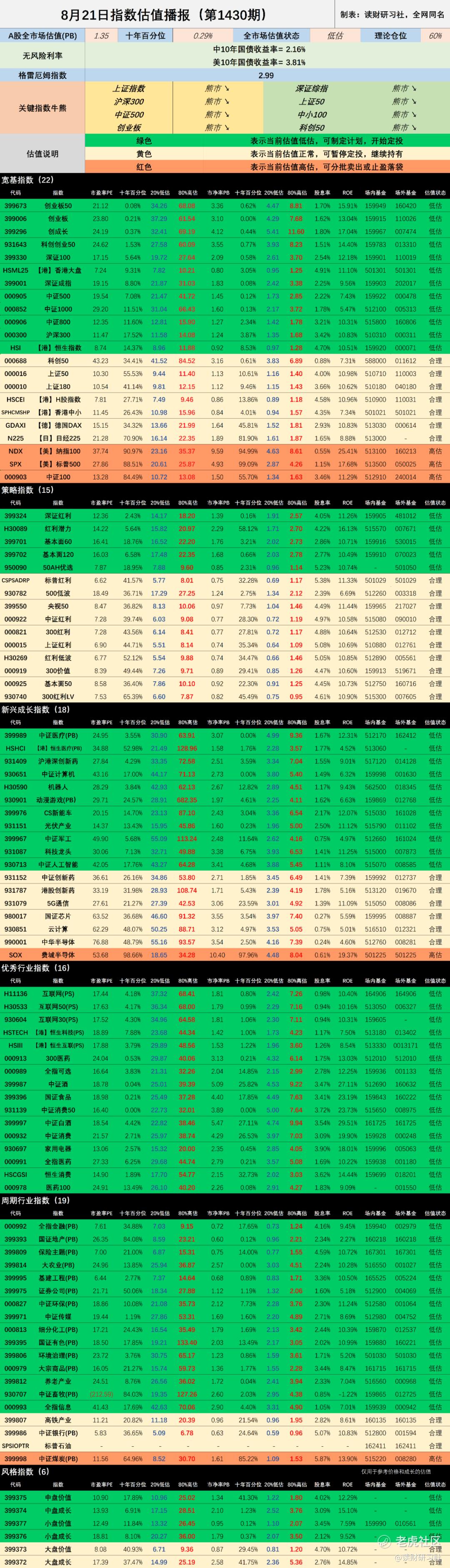

二. 8月21日指数估值播报(1430期)

表1:指数基金估值

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4. 指数样本范围包含A股、港股、美股等宽基和行业指数;

5. 注意银行、地产、金融、证券、环保、大农业、基建参照PB估值;互联网参照PS估值;

6. 医疗、芯片、5G等统计周期短,十年百分位仅供参考。

估值说明:

1. 绿色代表低估,黄色代表合理,红色代表高估;

2. 理论上,绿色安全边际高,机会大,适合买;黄色空间小,适合持有;红色安全边际低,风险大,适合卖;

3.估值状态说明:低估(PE≤20%);合理(20<PE≤80%);高估(PE>80%)

4. 估值适合长期投资参考指标,短期忽略。

本指数估值为个人统计数据,可能存在误差,仅供参考,不构成对任何人的投资建议和依据。

三. 8月22可转债

明日松原转债上市。

松原转债正股是松原股份,汽车零部件行业,主营汽车被动安全系统,规模不大,预估上市合理价值120~125元。

表2:可转债监测表

精彩评论