强者恒强——价值投资者的核心逻辑

我们在之前的文章中多次强调,股价的未来走势无法预测,管理层的承诺也不一定可靠。我们唯一可以依赖的信息是公司过去的业绩。

然而,股价反映的是市场对公司未来业绩的预期,而连接公司过去业绩与未来股价之间的桥梁,就是“强者恒强”的惯性,即优秀公司的出色业绩在未来几年内有望继续保持。

价值投资者的核心任务就是寻找这些优秀公司,即使在短期内股价表现不佳时,也要坚定地相信这些公司的长期价值。

简单来说,优秀公司应具备以下四大原则:高利润率、高资金效率(ROE)、低负债水平(Debt/Equity)以及长期稳定的增长。今天,我们将通过一家能量饮料公司来说明这些优秀公司的特质。

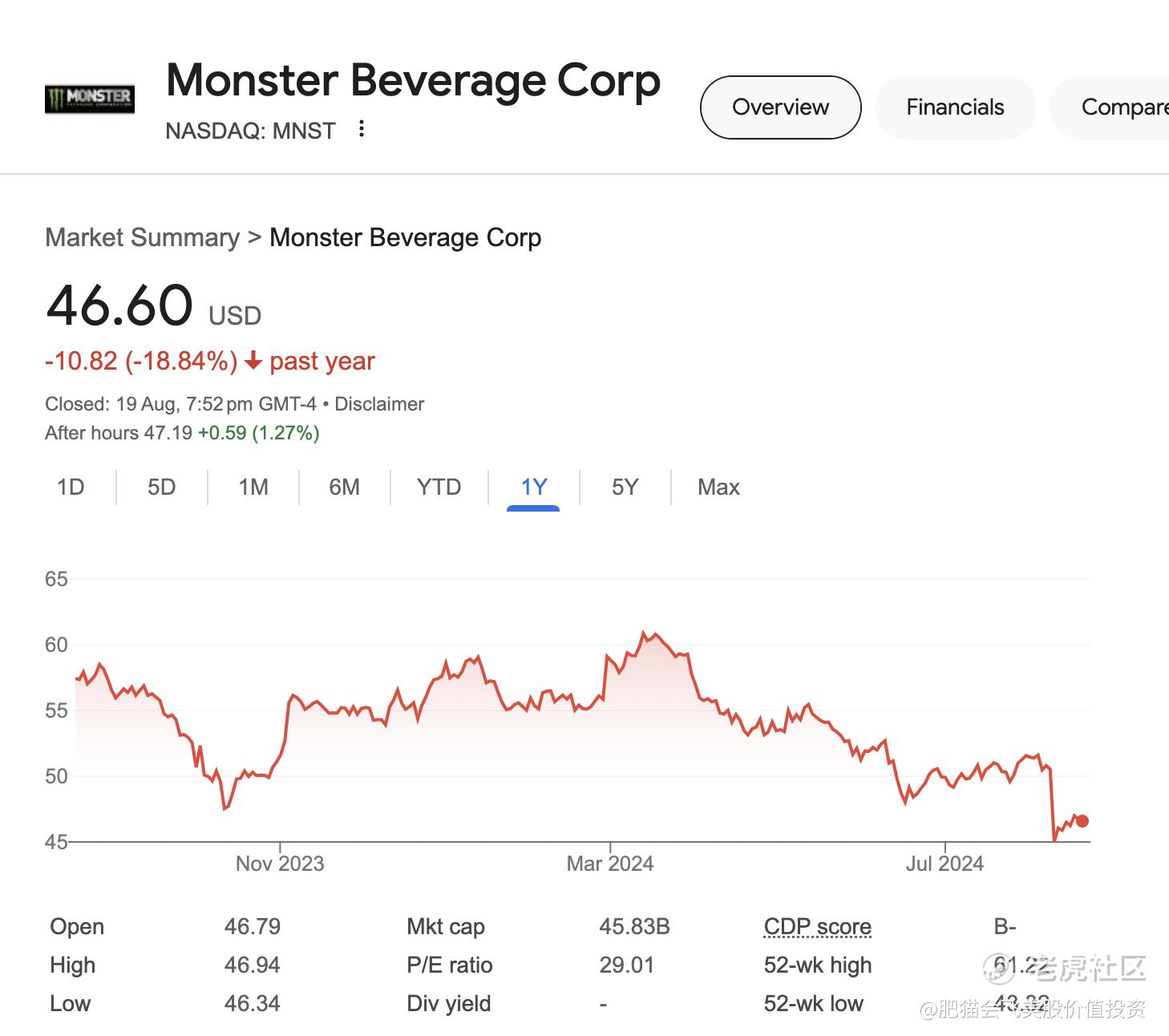

Monster Beverage Corporation(股票代码:MNST)是一家总部位于美国加利福尼亚州科罗纳的公司,主要从事能量饮料的开发、营销、销售和分销。

该公司以其著名的Monster Energy®饮料而闻名,是全球能量饮料市场的领导者之一,市场份额仅次于Red Bull。2023年,股价从年初的50.66美元上涨至年末的57.61美元,年内上涨了13.48%。

然而,2024年,截至目前,Monster Beverage的股价在2024年经历了一定的波动,年初开盘价为58.59美元,最高达到60.85美元,最低为45.00美元,当前股价约为45.89美元,年内下降了约20.34%。

接下来,我们将用《学会这20招,正确接飞刀【每股散户必备】》介绍的方法来分析MNST是否值得买入。

长期盈利质量

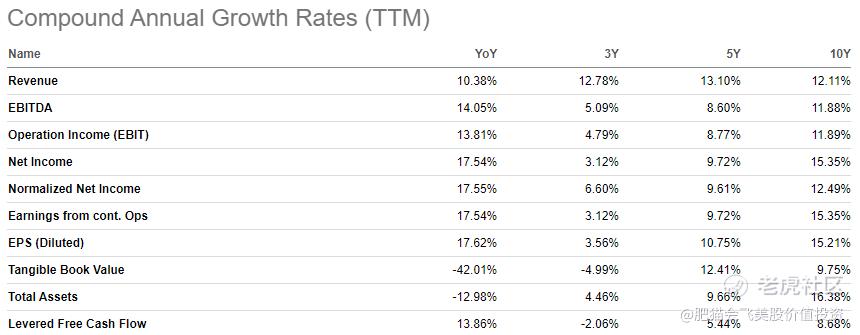

问:过去10年营业额是否呈现上升趋势?年度复合增长率是多少?

答:在过去10年中,MNST的营业额呈现出持续上升的趋势。年收入从2014年的24.65亿美元增长到2023年的71.4亿美元,年度复合增长率约为12.54%。

问:过去10年净利润是否呈现上升趋势?年度复合增长率是多少?

答:在过去10年中,MNST的净利润总体呈现上升趋势。净利润从2014年的4.83亿美元增长到2023年的16.31亿美元,年度复合增长率约为14.48%。

问:过去10年每股收益是否呈现上升趋势?年度复合增长率是多少?

答:在过去10年中,MNST的每股收益(EPS)总体呈现上升趋势。EPS从2014年的0.46美元增长到2023年的1.54美元,年度复合增长率约为14.37%。

问:过去10年净利润率是否大多数年份在20%以上?

答:在过去10年中,有8个年份的净利润率超过了20%。当前利润率为22.8%。

问:过去10年FCF利润率是否大多数年份在20%以上?

答:在过去10年中,有7个年份的FCF利润率超过了20%。当前利润率为20.8%。

问:过去10年ROE是否大多数年份在20%以上?(前提Debt/Equity<0.8必须满足ROE才有意义)

答:在过去10年中的大多数年份确实超过了20%,除了2022年略低于20%。当前ROE为24.6%。与此同时,Debt/Equity均低于0.2,因此ROE有效。

问:过去10年ROIC是否大多数年份在10%以上?

答:在过去10年中,ROIC均超过了14%,当前ROIC为17.8%。

竞争优势(横向对比)

问:最近一年营业额与同行业竞争对手对比处在什么水平?

答:MNST主要直接竞争对手是Red Bull(未上市)和Celsius Holdings (CELH)。MNST营业额约73.9亿美元,Red Bull的营业额约为115亿美元,CELH则为14.9亿美元。MNST是全球第二大能量饮料品牌,仅次于Red Bull。

问:最近一年税前收入与同行业竞争对手对比处于什么水平?

答:MNST税前收入21.6亿美元,Red Bull不详,CELH为3.7亿美元。

问:最近一年净利润率与同行业竞争对手对比处于什么水平?

答:MNST净利润率高达22.8%, CELH也有19.6%,而Red Bull约有10%,可能是因为其在营销和品牌推广方面投入巨大。需要注意的是,MNST过去10年维持20%以上的利润率,CELH利润率并不太稳定。

问:最近一年员工平均利润与同行业竞争对手处于什么水平?

答:MNST的员工平均利润为28.1万美元,CELH为31.5万美元,

财务健康状况

问:Debt/Equity是否小于0.8?(无形资产占Equity占比较小才有意义)

答:Debt/Equity低于0.2,无形资产占Equity约三分之一,即使不计入无形资产,Debt/Equity约为0.3,说明债务水平较低

问:Debt/FCF是否小于5?

答:Debt/FCF约为0.5,说明债务水平较低

问:Interest Coverage(= EBIT/Interest Expense)是否大于5?

答:Interest Coverage高达410,说明债务水平很低

问:过去十年债务规模是上升还是下降?

答:过去十年债务规模有略微上升,但不足以引起注意。

估值情况

问:当前P/E在过去10年处于什么样的水平?是否在中位数以下?

答:当前P/E约为29,处在中位数约为37以下

问:当前P/FCF在过去10年处于什么样的水平?是否在中位数以下?

答:当前P/FCF约为30,处在中位数约为39以下

问:折现法估计的安全边际是多少?

答:由于过去10年,5年和3年增长率浮动范围较大,折现法估计变化范围较大。因此我们用《远离垃圾股,你敢想象在北美捡破烂的废品回收行业,居然有这样的10倍股》介绍的中位数估值乘数(P/E,P/FCF)来大致估计。

当前EPS约为1.6,37倍的PE对应每股约59美元,距离当前股价47美元约有25.5%的安全边际;

当前每股FCF约为1.57,39倍P/FCF对应每股约61美元,距离当前股价约有29.7%的安全边际;

问:股价下降的因素是行业原因还是公司自身的原因?这些因素是否伤及基本面和竞争能力?这些因素的影响是短期的还是持续性的?

答:MNST近期股价下跌的主要原因在于其最新财报显示,公司第二季度的收入和饮料销量增速放缓,未能达到市场预期,导致股价下挫。然而,值得注意的是,MNST的收入同比依然保持增长。公司面临的挑战不仅在于增长放缓,还包括来自外部市场的竞争压力,其主要竞争对手如Red Bull和Celsius Holdings正在市场份额上对其形成威胁。此外,MNST的核心消费者群体主要为蓝领阶层,这些消费者正面临通货膨胀和利率上升的压力,这也可能对公司的销售表现产生了影响。尽管存在诸多不利因素,市场对MNST的负面消息可能反应过度。

问:当前的经济大环境对公司有利还是不利?

答:如上一个问题,当前的经济大环境对公司相对不利。

总的来说,MNST符合优秀公司的标准,具备高利润率、高资金效率(ROE)、低负债水平(Debt/Equity)以及长期稳定的增长。尽管当前面临一定的竞争压力,但从长远来看,公司仍具备强劲的基本面。目前的股价水平可能被市场低估,这或许是一个值得考虑的买入机会。

精彩评论