通胀疲软和经济数据改善这两个主题相辅相成,共同推动了市场的复苏。随着通胀压力的减轻和经济数据的稳步改善,市场情绪从此前的担忧中逐渐恢复,投资者对未来的乐观预期进一步增强。这种双重利好为市场带来了新的动能,也为未来的增长奠定了坚实的基础。

美联储政策路径:降息周期即将开启?

随着通胀数据的走软和经济数据的好转,市场对美联储在9月18日FOMC会议上启动降息周期的预期逐渐增强。尽管市场猜测美联储可能会一次性降息50个基点,但目前的经济数据并未表明需要如此激进的货币政策调整。因此,美联储可能会选择更加谨慎的方式,通过小幅降息逐步调整政策。

美联储的路径

也许现在市场面临的一个关键问题是,最近的通胀和经济数据是否会影响美联储和利率的走势。我们认为,通胀数据疲软,加上劳动力市场不确定性上升,为美联储在 9 月 18 日 FOMC 会议上开始将利率从目前的 5.25% 下调至 5.5% 奠定了基础。尽管有人猜测美联储是否可能实施比传统的 0.25% 大幅降息 0.50% 的举措,但我们认为,近期较好的经济数据并不意味着迫切需要进行更大幅度的降息。

请记住,美联储将于 8 月 22 日至 24 日举行年度杰克逊霍尔研讨会,美联储主席杰罗姆·鲍威尔计划于 8 月 23 日星期五发表评论。从历史上看,美联储利用这次会议来发出政策变化的信号,如果美联储发言人预计 9 月 18 日的美联储会议会出现转变,我们可能会听到他们的意见。美联储还可能概述他们在通胀和劳动力市场上看到的趋势,以及这些趋势是否使其更接近降息周期的开始。尽管市场预计今年将降息两到三次,但美联储的任何确认或信号都可能是受欢迎的消息。

深度分析:美联储的降息将对金融市场产生深远影响,尤其是在当前市场对未来经济增长的预期较为乐观的情况下。降息不仅会降低企业的融资成本,还将提振市场情绪,推动股市上涨。然而,美联储的降息政策也可能导致部分投资者重新评估资产配置策略,尤其是对于高风险、高回报的增长型资产而言。因此,未来美联储的货币政策走向将是市场关注的焦点。

市场前景展望:上涨的广度不断扩展,多元化领涨格局可能形成

在通胀放缓和经济数据改善的背景下,市场近期出现了显著反弹,特别是在技术和增长领域。随着美联储可能启动降息周期,市场领导地位可能从此前的大型科技股扩展到更多行业,如工业和公用事业。未来18个月,市场领导地位的多元化可能成为新的主题,这将为投资组合带来更广泛的机会。

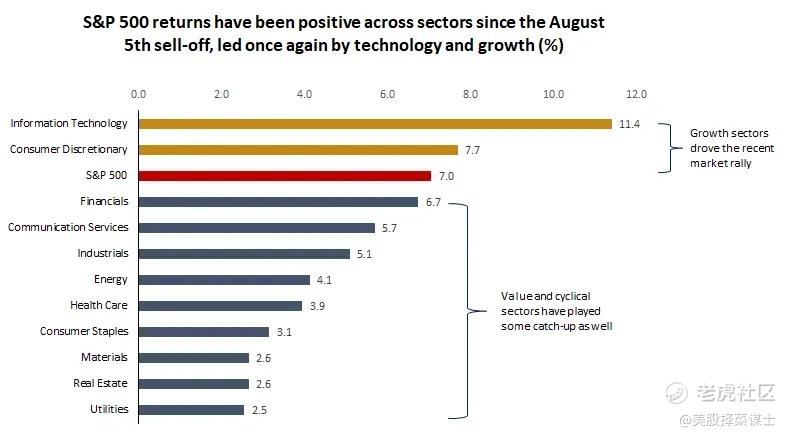

市场无疑对最近几天通胀放缓和好于预期的经济数据表示欢迎。金融市场从 8 月 5 日的抛售中反弹,标准普尔 500 指数反弹超过 6.5%,10 年期国债收益率在市场波动期间曾一度低至 3.66%,此后攀升至 3.9% 左右。表明人们对整体经济的信心有所恢复。此外,被称为华尔街恐惧指标的 VIX 波动率指数在 8 月 5 日攀升至 65,为 2020 年以来的最高水平,但此后已回落至 15 以下,与过去一年的平均水平持平1 。

近期股市的复苏再次由科技和增长板块带动,这些板块在最近的回调中跌幅最大。随着美联储降息期的临近,通胀继续放缓,盈利增长扩大到增长和科技以外的领域,我们相信市场领导地位的扩大也可能再次出现。如果说过去 18 个月的主题是窄幅领先(大型股技术引领走高),那么我们认为未来 18 个月的主题是多元化,投资组合在市场中的增长和价值/周期性部分表现良好。我们继续看好大盘股和中盘股,我们看到工业和公用事业等行业继续追赶技术和人工智能驱动的领域。

总体而言,历史告诉我们,如果美联储降息并且经济保持稳定(即“软着陆”),市场可以在这种背景下继续表现良好。虽然我们知道市场波动是正常的,特别是在我们即将进入季节性疲软的 9 月和 10 月,然后进入美国大选之际,但我们会利用这些波动和回调时期作为机会,特别是当我们继续看到更好的通胀趋势和经济增长正在降温,但仍然积极。

历史经验表明,如果美联储开始降息且经济实现软着陆,市场通常会表现良好。投资者可能会从过于集中的科技股中分散投资,转向其他价值型和周期性行业。因此,投资者在未来的市场波动中应关注多元化配置的机会,特别是那些受益于经济复苏和通胀放缓的行业,如工业、公共事业和金融等。随着市场的不确定性逐步消退,分散化投资策略将有助于应对未来的风险,并把握潜在的收益机会。

可以看出当前市场的乐观情绪回归有坚实的基础。随着通胀数据的持续改善、经济的稳定增长以及美联储政策的不确定性逐步减弱,市场可能进入新一轮的复苏周期。

全文完。

精彩评论