本文节选自《腾讯2024年半年报与业绩会分析》第五部分。

业务都说完了,其实里面也穿插说了企业文化,比如聊游戏为什么那么平衡,其实就是企业文化,做事风格。

其实,腾讯也说不完,因为我调研过程中玩过的游戏,或者说看过的视频、文章等等。尤其是,很多想要调研的东西,都是来源于我的一个好奇心和一个问题角度提出来的。很多内容无法完全反映在文章里。文章里只能是局部和切片,很难是全部。

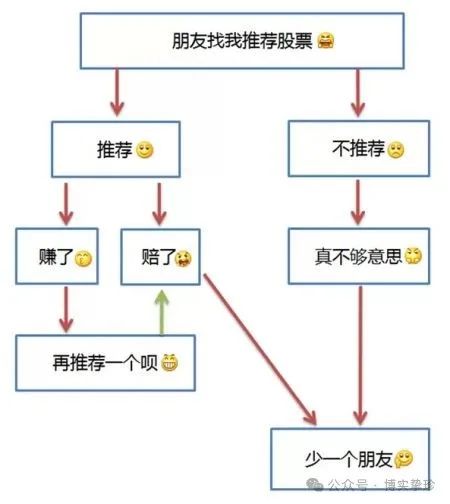

所以,我一直认为股票投资、包括基金投资无法跟投,无法交流估值的原因就在这。

首先,想要交流能不能买、能不能卖。就先得确认估值。

其次,想要确认估值,就先得确认企业未来几年的自由现金流折现。

第三,想要确认自由现金流折现,就先得确认企业未来几年利润规模。

第四,想要确认企业未来几年利润规模,就先得将企业利润组成分拆。

第五,想要分拆企业利润组成,对于腾讯这样的公司,得先明白他都要哪些板块的业务,这些板块业务关系是什么。比如为什么腾讯视频即使亏损也要坚持做,视频对腾讯广告以及腾讯整个内容体系的意义是什么?

第六,如果能把业务拆明白了。只是理解了2023年或者是当前,如何根据历史的数据以及对业务的理解程度,判断未来1年、3年甚至是5年的利润?对于腾讯这种互联网科技行业的公司,规模体量又这么大,我们能否判断5年以上的利润规模呢?

第七,按照这个思路梳理下来,即使两个人对于流程有相同的认知,但是两个人的调研过程,信息收集的数量,信息组合的逻辑,对腾讯业务的认知,对投资的认知能一致么?

第八,如果不一致。比如对腾讯金融、云、大模型,市场上很多人解读是巨大的利润增长价值和潜力,而我认为要保守计算。那最后的估值差异就会非常大。可能我卖出的时候,正是他买入的时间。也许他买入以后继续涨,还盈利了,我卖出了还少赚了,那证明他的判断就是正确的么?如果过1个月,发现我即使没有卖到最高点,但是我卖到了相对高点,而他却亏损了呢,那证明我就是正确的么?

第九,第八的不一致还是建立在认知不同上,而且最终会因为认知的不同导致不同的交易,不同的交易还会有不同的成果,不同的成果还会有不同的评价标准。按照我的评价标准,我的目标是能卖到相对高点,买在相对低点。我更多关注我看企业估值是不是较为准确,我不追求最大化收益。但是,换一种评价标准,可能一会儿说他是对了,一会说我是对的,就是谁赚钱谁对。谁亏钱谁不对,这样结果就会反复变化。在我看来,我还是关注评价方式是否长期有效,而不是短期就看赚或者亏。长期不亏或赚得多才是王道。

第十,如果一个对腾讯认知很少的,也不是同一个估值或者分析方式的人,聊估值和买卖毫无意义。因为即使现在是低价,他也不敢买,高价,他也敢买。涨了开心,跌了难过。最终的结果是也不知道为什么。

所以,我的原则是,不聊交易,也不聊估值。估值有可能影响交易。

想聊一个公司,比如腾讯,先聊业务,先把业务尽可能拉平到一个水平线上。如果业务聊的差不多了,实际上估值也不用聊了,因为结果自然就出来了。买卖就更不用聊了,估值都有了,能不能买不是一目了然么?

所以,我一直认为投资最重要的不是知道代码,不是代码要不要买卖,也不是跟别人确认估值到底是便宜还是贵,这个无非还是问是买还是卖嘛。最应该聊的,还是业务本身。还是产业自身的规律。

再call back一下,Maritn投资关注的也是产业自身的规律。从近些年腾讯的投资上,也能看到Martind团队也在不停进步。

其实我不介意聊估值和买卖,但是,我希望先从聊企业本身和产业规律开始。

以上关于腾讯业务的研究只是个人浅见,相对业内人士对腾讯以及对游戏、广告、内容、金融、云、大模型等领域有更深刻的洞见和认知。

精彩评论