【半年报】由于毛利率改善较为明显,京东物流利润大增。CEO胡伟上任一年来交出的这份答卷,老板刘强东应该是满意的。

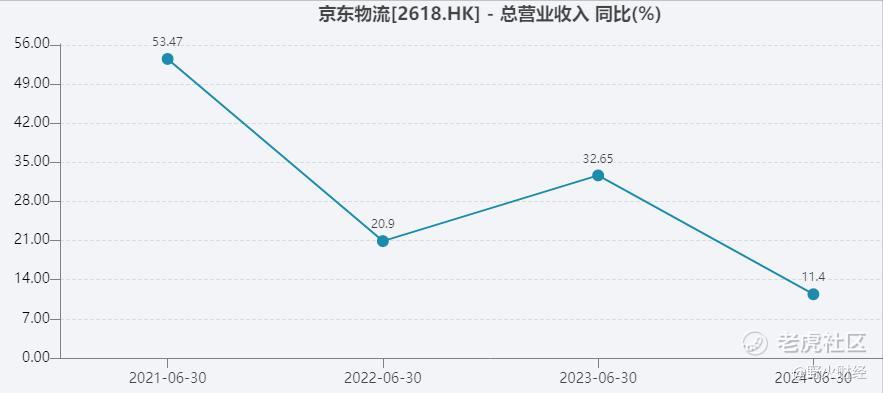

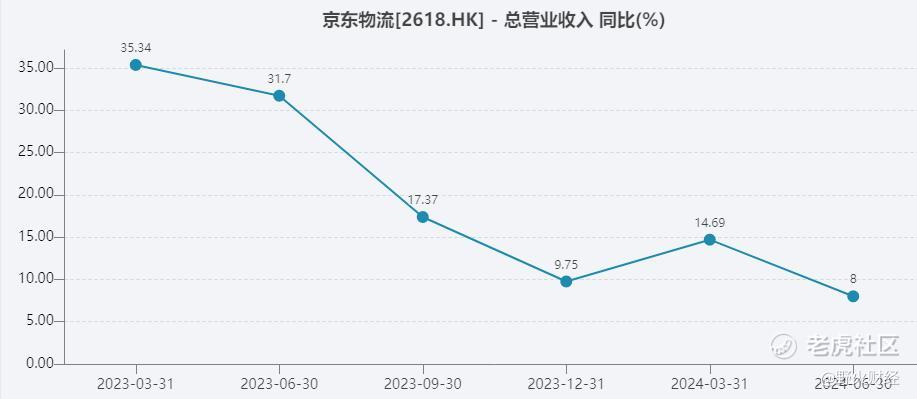

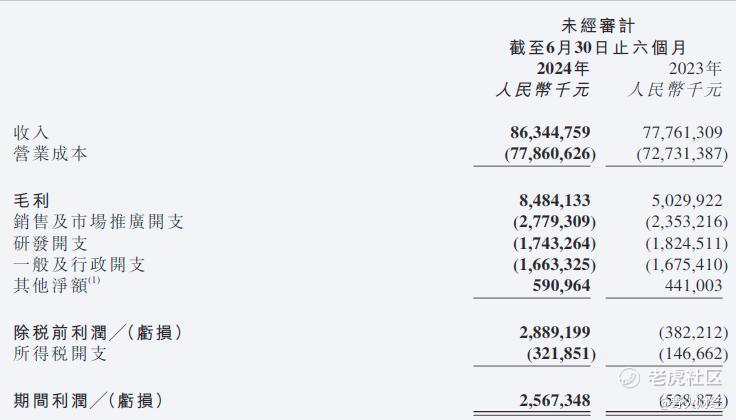

根据京东物流(2618.HK)发布的2024年半年报显示,上半年总收入达到863亿元,同比增11%。

这也是自2021年京东物流港股上市以来,最低一个半年营收增幅,去年同期增长约33%。

此外,2022年,京东物流完成收购同行德邦股份(603056),完成并表后,2022年和2023年其全年营收大增31%、21%。进入2024年,在高基数效应下,京东物流的营收增速开始回落。

最近3个季度中,已经有两个季度营收增速在两位数以下。

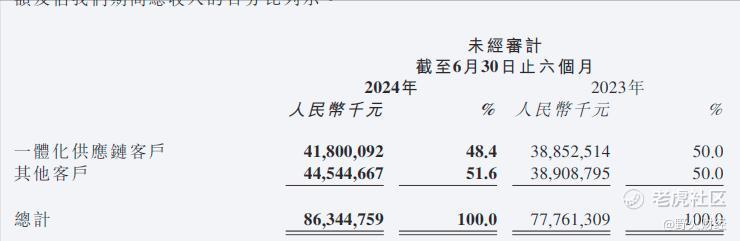

上半年,来自一体化供应链客户的收入为418亿元,较去年同期增长7.6%;占比略有下滑至48.4%;二季度进一步下降至48.2%。

其他客户收入445亿元,增长14.5%,占比达到51.6%。京东物流表示,这是快递和快运业务增长导致。

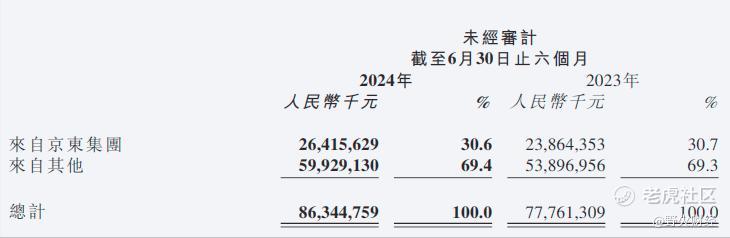

另一种角度看京东物流的收入构成,原本主要靠京东集团的物流业务供血,今年上半年来自母公司京东集团的收入约264亿元,占比继续下滑至约三成。而来自外部客户的收入增加至约600亿元,占比近七成。

需要指出的是,外部客户收入贡献,收购公司德邦股份上半年贡献184亿元。如果去除德邦股份收入,则外部客户收入降至415亿元,占比将下滑,但依旧超过京东集团的收入贡献。

在规模效应下,京东物流吸引了更多外部客户下单,并不完全依靠德邦股份带来增量,这个战略看来是比较成功的。

上半年,京东物流的营业成本只增长7.1%,比收入增长少近4个百分点。具体拆分一下,主要增量来自员工薪酬福利开支,增长39亿元(14.9%)至299亿元。

营业成本中的其余项目:外包成本增加5亿元至285亿元,租金成本增加2亿元至66亿元,折旧和摊销增加2亿元至66亿元,其他(燃料、路桥、包装、耗材)等增加2亿元至107亿元。

也就是说,除了薪酬外,其他成本只增加9亿元。这既可以视为京东物流对成本管控更加严格,也可以理解为,规模下边际成本降低,其综合毛利率从去年同期6.5%大幅提高至9.8%。

费用端,销售及市场推广费用上半年增加18%至24亿元,但整体规模有限,占营收比例为2.8%,低于京东集团的4.8%占比。

半年研发费用17亿元还减少1亿元,管理费用(一般及行政)17亿元和去年同期持平,看得出来,费用和成本同样是严加控制。

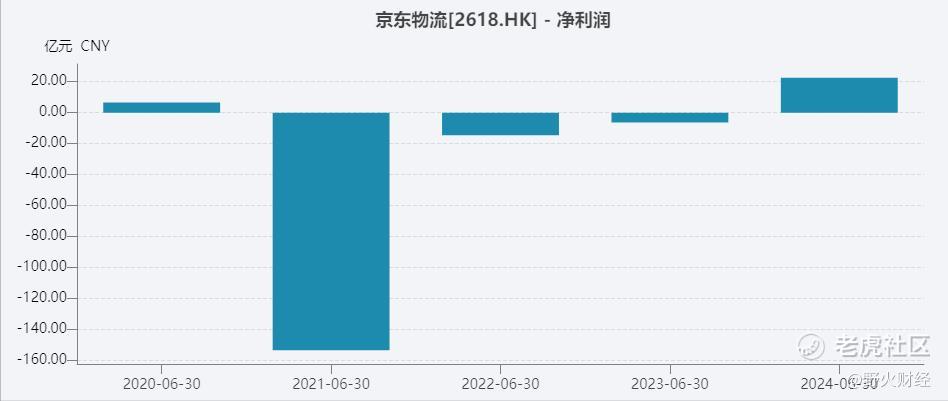

毛利率大幅增加,费用严格控制,京东物流也实现了上市后首次半年度盈利,完成净利润25.6亿元,较去年亏损5.3亿元,顺利扭亏;经调整后非国际会计准则利润超过31亿元。

不过,上半年的利润主要来自二季度,非国际会计准则利润24.56亿元,是一季度6.63亿元大约3.7倍。二季度利润也比去年同期增加近3倍。

这是京东物流财报发布后,二级市场上被投资者大力追捧的主要因素,利润来自毛利率大幅改善,而非投资收益变动等纸面财富的变动。

笔者前文提到,成本和费用控制终究不是长远之计,利润增长仍旧需要主营业务的增长来完成,营收增幅明显回落,毛利率继续提升的空间还有多大?

此前交易中,京东物流的股票每天换手率经常不到0.1%,高位入场的投资者当谨慎。

2021年5月28日,京东物流以40.36港元IPO,财报发布后,在8月16日交易中大涨约22%,股价仍只有不到10港元,和发行价相比,两次腰斩还不止。

值得关注的是,京东物流原CEO余睿在任上完成了上市大计,2023年6月卸任,同是80后的胡伟火线上任,将公司从亏损带入规模盈利的轨道上来,老板刘强东是不是可以给他打个80分?

精彩评论