芯片是 $KraneShares Artificial Intelligence and Technology ETF(AGIX)$ 的重要组成板块,AGI 大基建时期的当下,芯片是一定能捕捉到最多价值的板块,短期的市场波动并不影响芯片股们捕捉价值的能力。如果科技公司持续在 AI 进行投入,那么芯片就值得押注。在这个领域除了提供最大共识 $英伟达(NVDA)$ 外, $博通(AVGO)$ 、 $迈威尔科技(MRVL)$ 、等“互联”概念股同样涨势优异。

为什么互联值得关注?

前几天 Elon Mush 高调披露的 10 万卡液冷 H100 超级算力中心备受关注,大规模算力中心建设,不光是掏钱买卡的事情,如何把千卡、万卡、十万卡规模的设备高效互联互通,才是难点。否则,即便投入海量资源建设算力中心,如果卡的性能因为互联原因受限,也难以实现投资价值。xAI 就采用的是英伟达的 Spectrum-X网络连接解决方案。

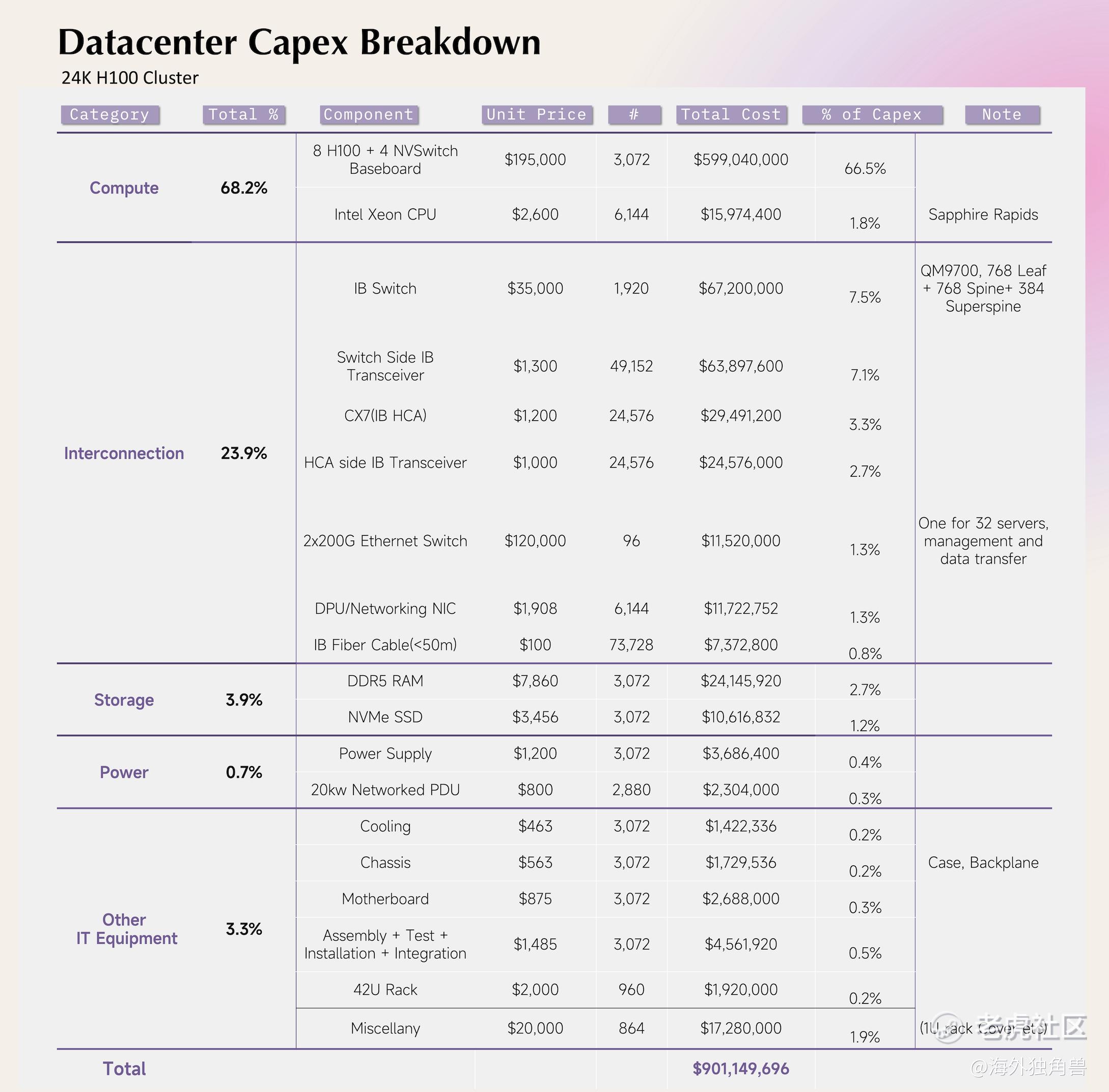

互联环节是计算中心除了计算芯片之外的第二大 Capex,并且随着 datacenter 规模的提升,互联成本的占比也会增加。以 Meta 的 24k-GPU 计算集群为例,Compute 部分成本为 68.2%,而互联占到了 23.9%。剩余部分则是存储、电力等。

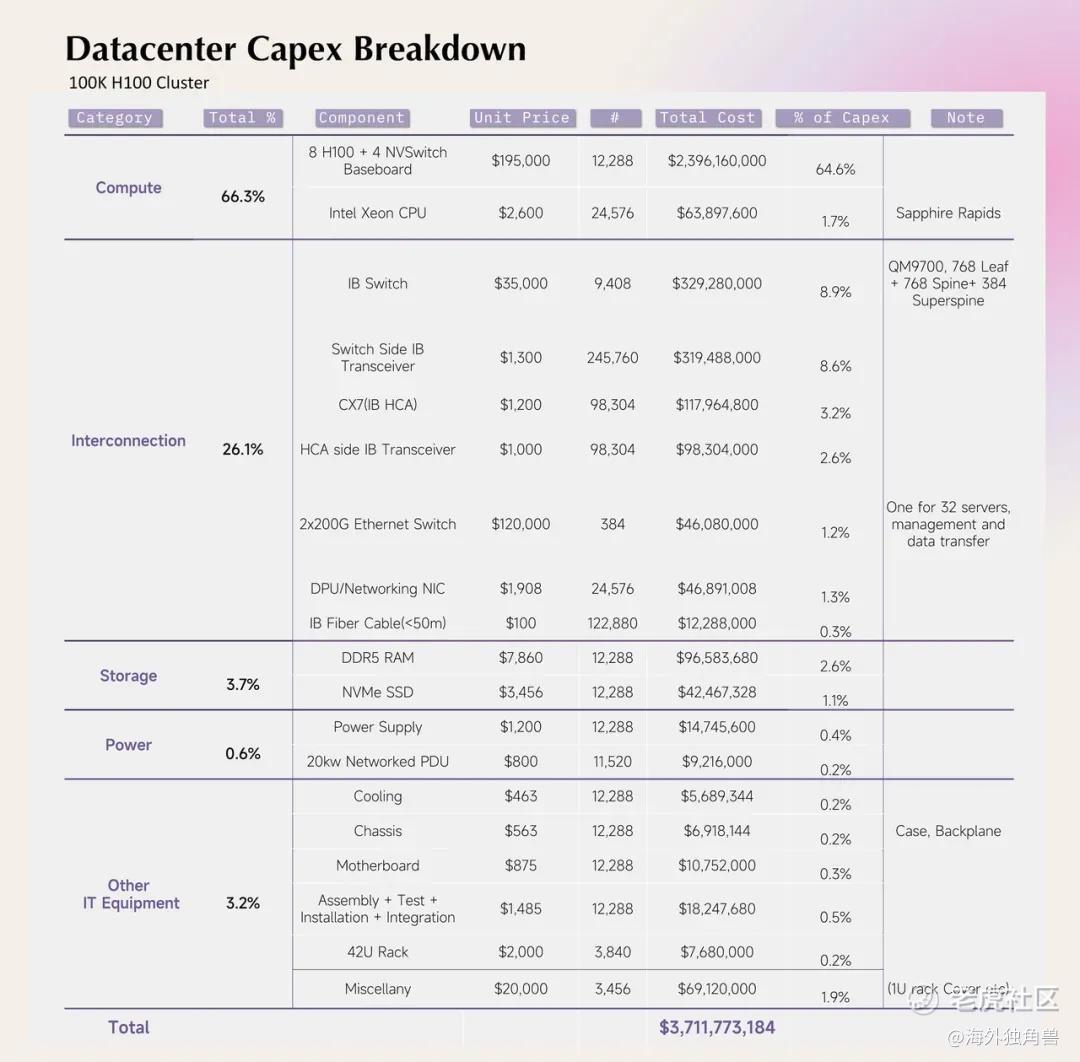

而在 100k-GPU 的情况下,互联则占到了 25.8%,计算芯片的占比为 65.5%。

为了适配下一代模型训练,扩容仍是数据中心的升级方向。在这一背景下:

首先,更多 GPU、更远距离通信的特性对互联性能提出了更高要求,

其次,因为计算架构的原因,互联设备的需求增速高于集群规模的增速的, GPU 增加一系列带来的收发器、Switch 等互联设备的需求。

如果我们以 Meta 24k-GPU 计算中心的 Capex 推演,在 100k-GPU 数据中心中,互联的 Capex 占比变成了 26.1%,提升了 2%+。

在这个主题下,值得投资的公司有:

$英伟达(NVDA)$ 的垄断优势将在互联环节延续:

LLM 热潮带来对算力需求的升级,算力的可扩展性(Scalability)也成为芯片公司的重要竞争指标,NVIDIA 凭借 NVLink 在模型训练市场占据了领先优势,也驱动计算中心的互联架构的变化。然而,尽管市场预计 Nvidia 未来几年在推理芯片的市占比将逐步下滑,主要是因为未来单卡便可独立推理中小模型,但是这并不影响互联环节的竞争格局,因为未来将只有高端模型的推理需要互联,而 NVLink 目前只有 TPU ICI 这个对手,考虑到目前 LLM 基于 TPU 所做的生态和优化远不及 NV,我们认为 NV 的垄断优势将延续。

Google 和 Broadcom 的联盟最有机会挑战英伟达

Nvdia 在单卡性能、系统构建和生态兼容性上都有明显优势,GB200 的出现极大削弱了其他玩家单点突破的可能,只有拥有完整的大内存系统才能形成竞争。在只有 Fat-tree 互联架构难以继续扩展,且 NV 探索的 Dragonfly 架构受阻的情况下,Google 和 Broadcom 的组合才有可能凭借多年在 Torus 的积累反超 NV。对于一级市场而言,由于大多数一级计算芯片公司在互联和系统构建上研发较弱,而一级的互联芯片公司也很难找到计算芯片来落地,导致一级 LLM 芯片投资愈发困难。

除了Nvidia、Google 和 Broadcom 在这三家有明显优势的公司外,海外独角兽认为在互联方面值得关注的公司还有:

Coherent (COHR.US)

主做光模块和光器件的公司,其子公司 Finisar 为 NV 光模块的最大供应商,几十年来都是全球最大、技术最领先的光器件供应商。

Marvell (MRVL.US)

作为是一家全能的半导体公司,Marvell 不仅有行业绝对领先的光器件 DSP,在光模块领域也达成了不错的销售规模,更是接下了 AWS AI ASIC ( Trainium 和 Inferentia ) 和 Google ARM CPU 的设计订单。

中际旭创 (300308.SZ)

中国市场迅速崛起的光模块公司,根据 Lightcounting 排名,中际旭创和 Coherent 并列排名第一,是 NV 光模块的第二大供应商,凭借国内的需求优势,让其业绩不逊于 Coherent。

本文仅为科普分享,不构成任何投资建议或产品推荐。投资有风险,入市需谨慎。

了解 AI 最前沿标的,关注订阅 👉 $KraneShares Artificial Intelligence and Technology ETF(AGIX)$ 👈

精彩评论