Investing.com - 超级大盘股是否已走向陌路?不一定,其实它们有可能正在积蓄力量,准备强势回归。最近市场从自七月峰值以来的调整,确实让投资者心生忧虑,打破了之前过度自信的氛围。我们曾指出:

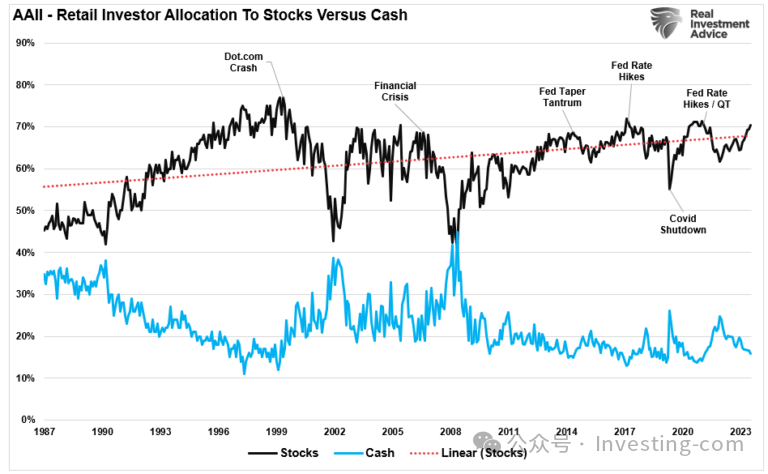

“虽然市场上肯定存在很长时间没有下跌2%的情况,但关键在于,低波动反映了投资者高度‘自满’。换言之,市场在没有显著调整的情况下上涨越久,投资者的信心就越强,这会导致他们增加股票(风险资产)的配置和减少现金(安全资产)的配置。”

散户股票配置vs现金配置比率

在六月和七月,我们反复提醒,市场回调5-10%是正常的,并且几乎每年都会发生。

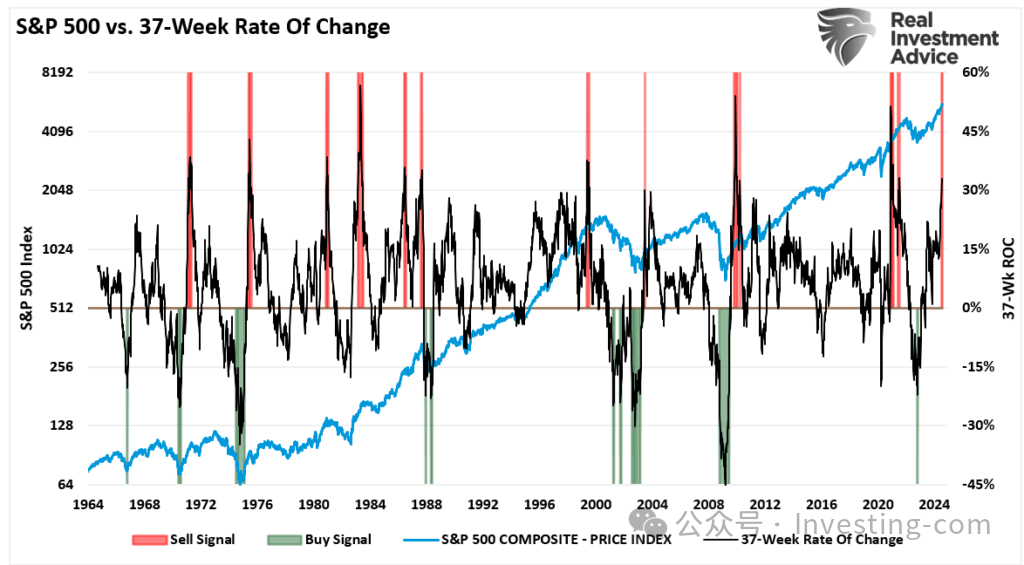

“根据历史数据,当37周变化率超过30%时,通常预示市场在短期至中期内将会调整。虽然多头信心满满,但未来三个月内调整5%至10%的风险仍然很高。”

37周变动比率vs买入卖出信号

不出所料,过去三周,散户和专业投资者都目睹了超大盘股下挫。

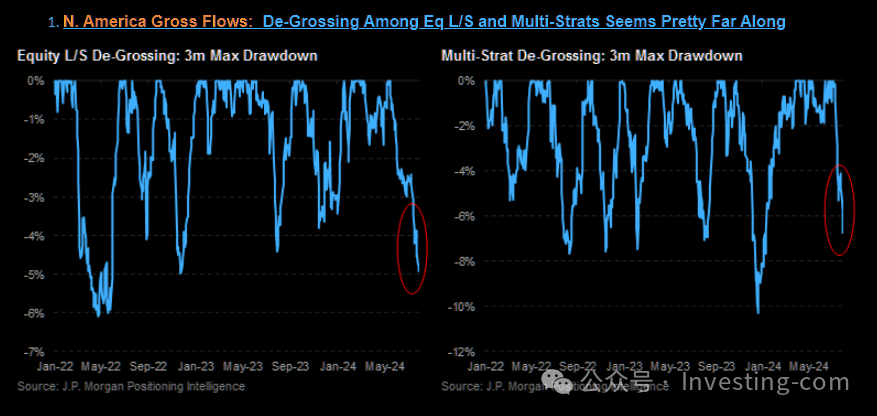

“某些策略的仓位减少,以及与之相关的Alpha/拥挤表现的相关性下降,表明我们可能已经完成了大部分的减仓和资金撤出过程。然而,未来几个月,业绩/Alpha/总资金流可能仍然会不稳定。”——摩根大通银行John Schlegel。

资金流出股权投资的状况

正如John Schlegel所指出,问题在于调整过程是否已经结束,以及投资者是否会重新关注他们投资组合中的超大盘股。

超大盘股尚未落幕的四大理由

最近超大盘股遭抛售并不令人意外。我们曾警告过投资者不要过度拥挤在少数几只股票中来赚取回报。

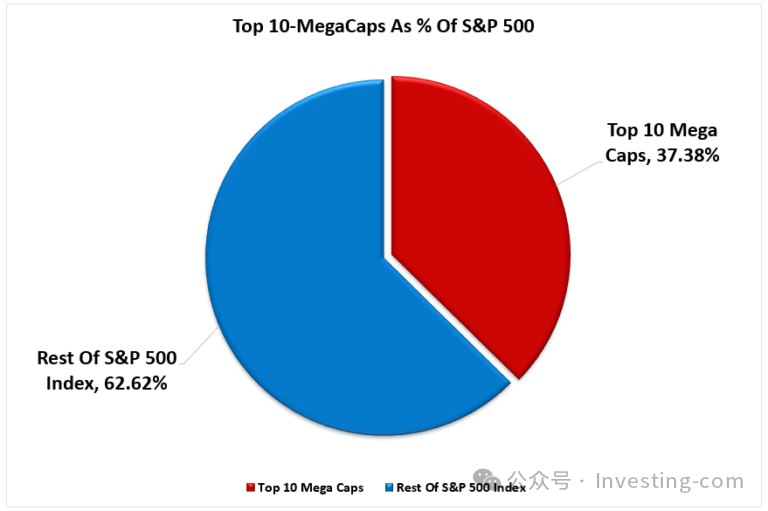

“按市值计算,前十大公司与指数中其他490只股票之间的分歧造成了一种市场看涨的错觉。尽管前十大公司所属的三个行业的交易极度拥挤,但我们仍然看到专业投资者以创纪录的速度涌入这些股票。”

有四个原因可以解释为何专业和散户投资者都在追逐这少数几只股票,这些原因也同样是超大盘股可能重新获得青睐的理由。

首先,这些股票流动性很高,基金经理们可以快速地将资金转入和转出,而不会对价格产生显著影响。对于保险公司、养老金、对冲基金和慈善基金等投资者来说,流动性至关重要。这些投资者必须一次性调动数百万美元,而小型公司的流动性不足以应对大规模的资金流入和流出。

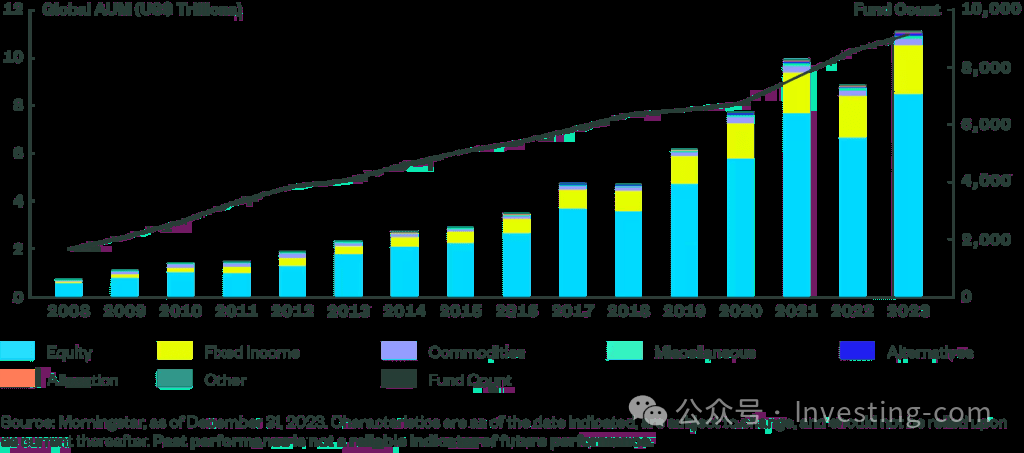

其次,指数被动效应并未消失。随着投资者从购买单只股票转变为购买覆盖面广泛的指数,资本流入不均衡地转向指数中市值最大的股票。过去十年来,交易所交易基金(ETF)的资本流入量激增。

全球资产管理总规模

我们此前指出:

“标普指数中的前十大股票占据了该指数的三分之一以上权重。换句话说,前十大股票上涨1%与后90%的股票上涨1%效果相同。当投资者购买被动ETF时,必须购买所有相关公司的股票。”

前十大股票市值权重

第三,超大盘股公司的盈利增长比中小市值公司更为显著。目前,主要是超大盘股公司推动了大部分的盈利增长。随着迹象显示经济明显恶化,中小市值公司的盈利最容易受到经济需求变化的影响。

小盘股盈利预期

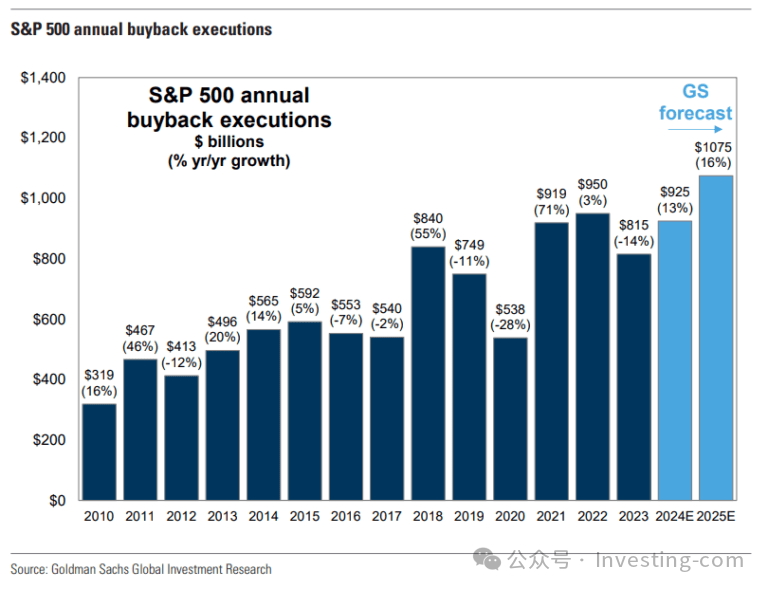

最后,可能也是最重要的一点,大市值公司,尤其是超大盘股回购规模更高。

今年企业股票回购将接近1万亿美元,2025年将超过这一数字,其中仅苹果(NASDAQ:AAPL)就占据了超过10%的回购份额。

标普500指数年回购规模

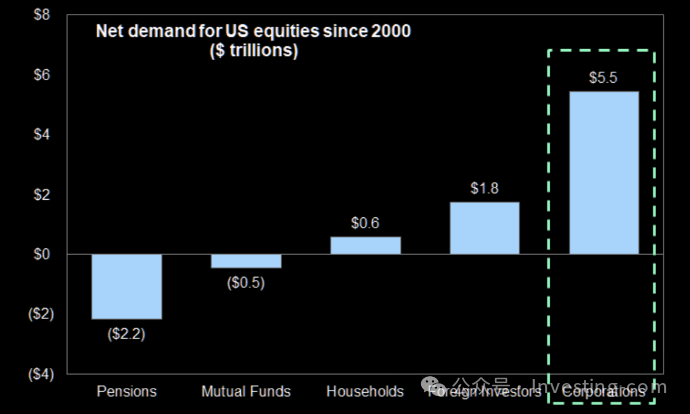

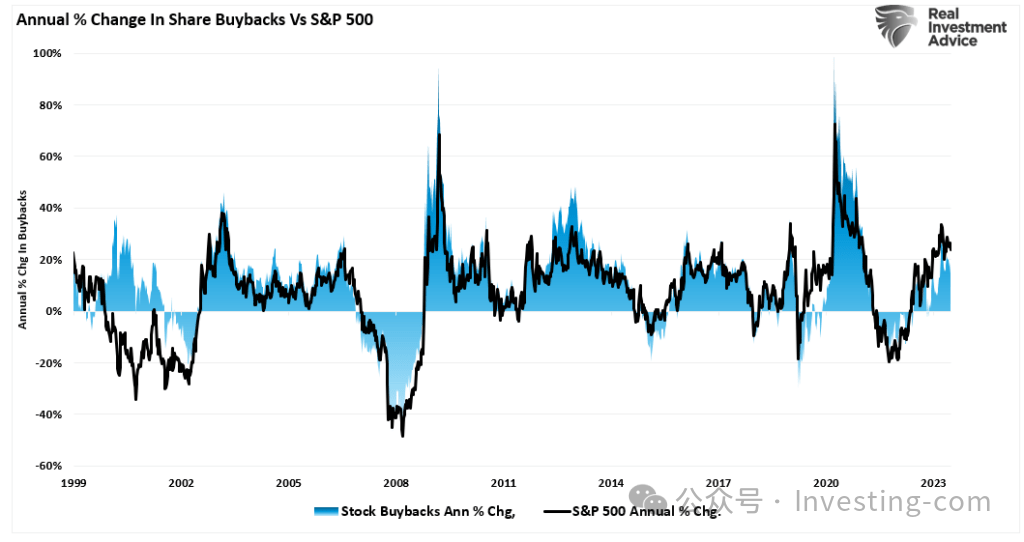

企业股票回购在推动资产价格上涨方面起着重要作用,不容忽视。自2000年起,企业的股票回购行为实际上贡献了100%的“净资产购买”。

2000以来美国股票净需求

换言之,从2000年至今,美国股票的净需求完全由企业回购所支撑。

标普500指数 vs 回购的年度百分比变动

如今,随着财报季的落幕,大型企业的“回购窗口”已经打开。这意味着“超大盘股”将有机会开始回购自家股票。

但值得注意的是,尽管“超大盘股”仍受到市场支持,当前的调整进程可能还没有走完。

调整可能尚未结束

那么,“超大盘股”是否可能出现“大买进”的机会呢?这么说可能有点夸张,但超大盘股最近不佳的表现可能已接近尾声,可能性很高。

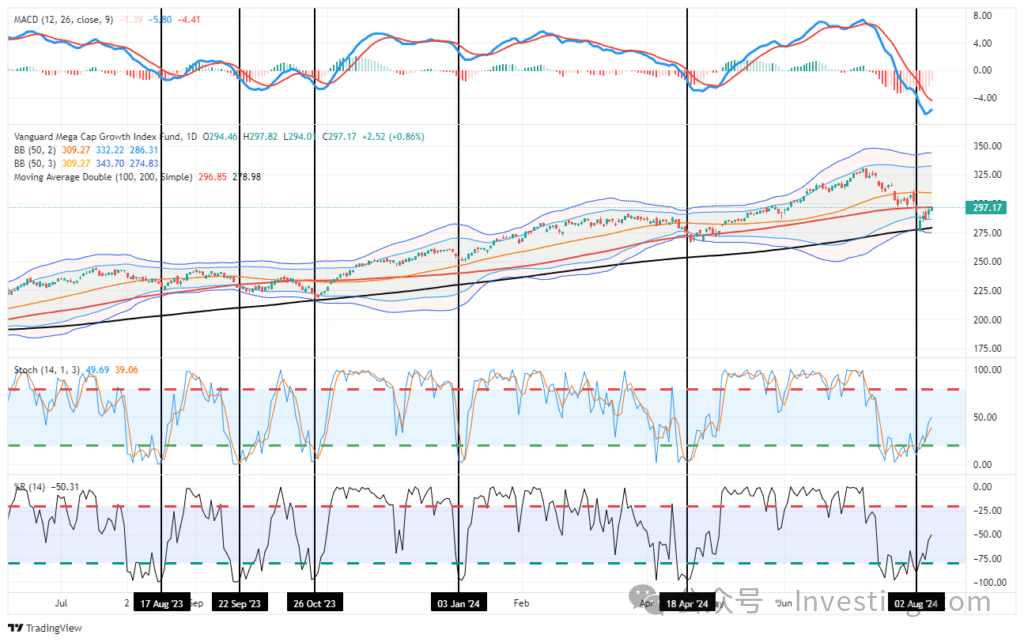

从纯技术角度来看,“超大盘股”在过去几周急剧下跌。以先锋大盘成长ETF(NYSE:MGK)作为超大盘股的代表,最近的调整已经抹去之前超买和涨过头的状况。

现在,MGK在多个层面上已经超卖,MACD指标远低于零,这之前曾与市场短期触底的迹象相吻合。此外,MGK在2023年10月曾触及并守住了200日均线,这也是当时的最低点。然而,尽管技术上超卖,但很多投资者被近期的下跌“困住”,因此我们可能会看到一些“抛售压力”,因为他们寻求退出,并再次测试200日均线,之后调整才会完成。

MGK基金走势图

从最近的高点开始,MGK已经完成了一个初步的38.2%的斐波那契回调序列修正。

虽然200日均线为MGK提供了初步支撑,但如果该支撑被攻破,将重点关注50%的回调级别,即4月调整的低点。

标普500日线图

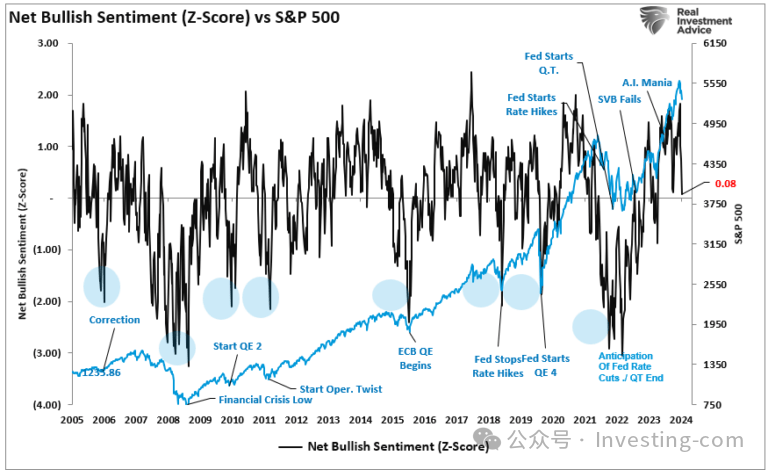

鉴于短期超卖的情况和情绪下降,上周“超大盘股”出现的反射性反弹并不令人意外。然而,我们认为,鉴于市场从近期高点急剧下跌,当前也可能只是一个“策略**易机会”,之后调整将继续进行直至完成。这是因为“看涨情绪”仍然高涨,以史为鉴,这种现象并不意味着调整到了低位。

净看涨情绪 vs 标普500指数

我们怀疑,尽管我们可能会在最近的抛售之后看到一个超卖反弹,但“被困的多头”可能会利用这样的机会退出仓位。因此,我们对接下来的情况提出以下建议。

投资准则

简单却有效的投资准确:

提高投资组合中的现金水平。

降低股权投资曝险,特别是在高度依赖经济增长的领域。

增加债券配置或延长配置期限,有助于在经济衰退期间抵消风险。

随着经济增长放缓,减少大宗商品和通胀交易的风险敞口。

如果市场进一步调整,这些准备措施将帮助你抵御冲击。保护本金,即缩短从亏损恢复盈亏平衡点所需的时间。另外,如果市场反转并恢复其牛市趋势,也会相对容易重新分配资金至股权投资。

在市场不确定性期间进行投资可能会很困难。但是,你可以采取措施来确保你能够承受波动性上升的风险。

确保手头有足够的应急资金,这样在市场下行时,就不必“被迫”抛售资产。

把你的投资视野放宽到5-7年,因为抄底承压的股票往往也会承受更多压力。

别总是频繁地查看持仓,要有耐心。

考虑利用税收损失收割策略(即出售亏损股票),以减轻未来可能的收益损失。

不管市场如何变幻,都要坚守你的投资原则不动摇。

如果我的判断正确,且目前的调整过程尚未完成,那么降低风险将减少投资组合的波动性。然而,如果我错了,我们可以重新分配到股票并重新平衡我们的投资组合以实现增长。

最后,坚持你的投资系统。

精彩评论