多看多思考,以史为鉴。历史不会简单重复,但也不会“这次不一样”。

近期美股惨烈调整后企稳反弹,叠加VIX指数回落,经济数据回暖等因素,华尔街和投资者都在热议:美股现在情况如何?真的见底了吗?笔者之前从基本面等角度阐述了我为什么认为美股尚未见底的原因,今天我想从VIX的波动,标普500指数的形态历史上说说我认为美股尚未探底的更多理由。

自1993年VIX推出以来,笔者能考察到的该指数跳涨到45或者更高水平的有以下几次,然后标普500指数的底部形态也大致分为几类,现试简单归纳如下:

1.1997年10月亚洲金融风暴,当时由于索罗斯等做空HK,导致全球金融系统风险传导,美股也遭到牵连,10月27日,道指跌超7%,触发了美股史上第一次熔断(当时美股熔断标的指数为道指),标普500指数也跌近7%,但届时美联储并无反应,克林顿也只简单表示股市可能令人失望,无其他表述,第二天美股拉出下影线后反弹,标普涨超5%,随后继续上涨,这里VIX月线上一阳指后回落,而标普为单针探底的走势,此后深V新高。当然,当时美股并无太大系统性风险,互联网革命正在繁荣期——不过泡沫期很快要到了。

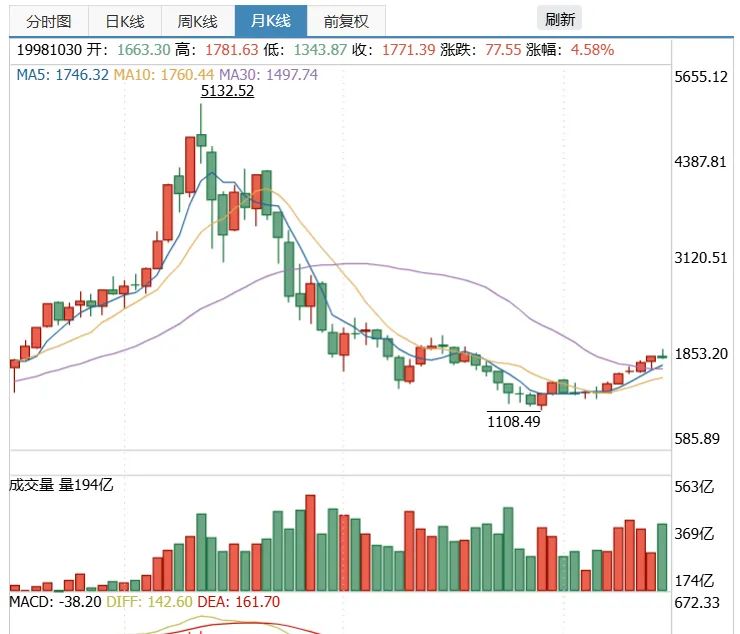

2.1998年8月俄罗斯主权信用债危机,这也是史上首次主权国家信用债违约事件,卢布大跌,全球市场大震荡,美股也下行,当月标普500指数下跌超14.5%,VIX大涨到45的位置,9月美股艰难反弹,9月中下旬美联储宣布降息25bp;10月初美股再度下行,标普500指数跌破前低,VIX指数逼近50大关,此后市场自发再次抄底,标普在10月8日见底后反弹,而由于各种风险纠缠,美联储在10月15日紧急降息25bp,也算是预防式降息了,当日标普大涨,此后互联网泡沫进入飙车阶段,有人认为,美联储助长了这一泡沫,不难发现历史上的泡沫(包括咆哮的20年代)都和美联储宽松的货币政策有关,而这次随着潜在的经济放缓,美联储也一定会继续犯下吹大AI泡泡的错误,复刻互联网泡沫崩盘的事件。当时对于美股来说,互联网革命进入泡沫期,纳指加速赶顶,而潜在的业绩问题,投资过度等为后面科技股大跌埋下伏笔。

3.2001年9月911事件叠加互联网泡沫破裂,当时标普回撤接近40%,而纳指已经回撤超过70%,VIX指数飙升到了前高,此后美联储紧急降息50bp,纳指标普短线明显反弹,但此后再度回落;互联网泡沫破裂后巨头们股价纷纷大跌,思科就不说了,微软,苹果,亚马逊,英伟达等股价都暴跌,这里提一下英伟达:届时英伟达也很依赖前五大客户(其中还是有微软,惊喜不?),此后微软撤单,英伟达前五大客户集中度从70+%降低到了55%以下,股价也暴跌90%,可谓是损失惨重,而现在英伟达前五大客户(微软,meta,谷歌,亚马逊,特斯拉)集中度大约在50%左右,比较集中但还能接受;这里尽管VIX飙升,但是美股三大股指走出一个假V走势,以为见底了,但此后继续阴跌探底。

4.2002年7月,在疲软的经济数据,安然财务造假,强生遭到调查,互联网企业盈利失望等利空持续打击情况下,美股继续阴跌跌破前低,包括顽强的道指也下挫,VIX大涨到48以上,这里摘录一段2002年底新浪财经上对美股夏季的评论:

虽然夏季充满阵阵暖风,股票市场里的寒意却令人心悸。道琼斯工业综合指数、标准普尔500指数和纳斯达克综合指数未能脱离下降轨道,今年连续第二季度下滑,而且跌幅都达到两位数字。其中,受美国强生制药公司被政府调查、一些公司盈利报告令人失望等因素的影响,7月19日美股出现暴跌,道琼斯工业股票指数当天下跌390点,收市报8019.26点,是道指近4年来最低的收市点位,也是道指历史上第7个最大的跌幅日;9月23日,纳斯达克指数也下探至6年来的低谷1185点。美国经济步履看起来依旧沉重,宏观面上的复苏迹象丝毫挽救不了人们伤痕累累的投资信心。但是,经济在复苏的道路上还是取得了一些成绩,如消费支出维持比较强劲的趋势,生产率的改善也提高了公司的盈利水平。从7月底美国商业部的修正数据来看,美国GDP增长在2001年的前三个季度有所收窄,仅第四季度被提高到2.7%,其中第一到第三季度为连续三个季度的负增长,表明美国经济确实曾进入过经济学意义上的全面衰退。而与2002年一季度5.0%增速形成鲜明对比的是,二季度美国GDP实际增长率仅为1.1%,只有市场原来预期的一半,这一数字使得市场对今年美国经济恢复增长的预期大打折扣。微观层面,市场与华尔街不良行为的斗争似乎难以休止。当美国证券监管机构对花旗集团和摩根大通进行深入调查后,其公司股价在三季度都大幅跳水。这两家拥有崇高威望的公司也落入安然公司的丑闻泥潭中,他们都涉嫌为安然和其他能源公司销售金融产品,并将面临美国监管机构的严厉处罚。三季度内,医疗保健类公司是表现最好的股票板块,整体平均下挫只有3.8%。生物科技公司IDEC和ICOS的强劲表现推动板块走高,他们分别上扬22%之多。IDEC继续从非-霍奇金淋巴瘤医治药物开发中受益,并有望实现公司的盈利目标。同样,ICOS拥有一种效果显著的特殊药物,在临床试验中已经显示出神奇的疗效,待美国FDA批准后就可上市。但从行业整体观察,三季度绝大多数的行业表现都令人失望。在晨星公司追踪的130个行业里,116种行业招致损失,而其中超过一半的行业跌幅达到两位数字。

这一时期,市场持续阴跌,而美联储则连续降息,最后在2002年10月,标普纳指和道指见底,标普跌幅超过50%,道指跌1/3,纳指暴跌3/4,但此后市场出现反转,股市楼市等纷纷上扬,道指和标普在2007年创下新高,纳指也低位翻倍有余,不过大回调还在后面。这里跑题一下:小布什政府出台了一系列的刺激计划,美联储将利率下调到了1%的水平希望刺激经济克服通缩等,但很不幸,次贷的种子埋下了。次贷危机爆发后,有人拷打格林斯潘,认为他的过度宽松政策和过度宽松的监管导致了次贷危机,但笔者认为这种危机,美联储是放大器之一,但如果全部归于美联储甚至格林斯潘一个人,是很不公平的。

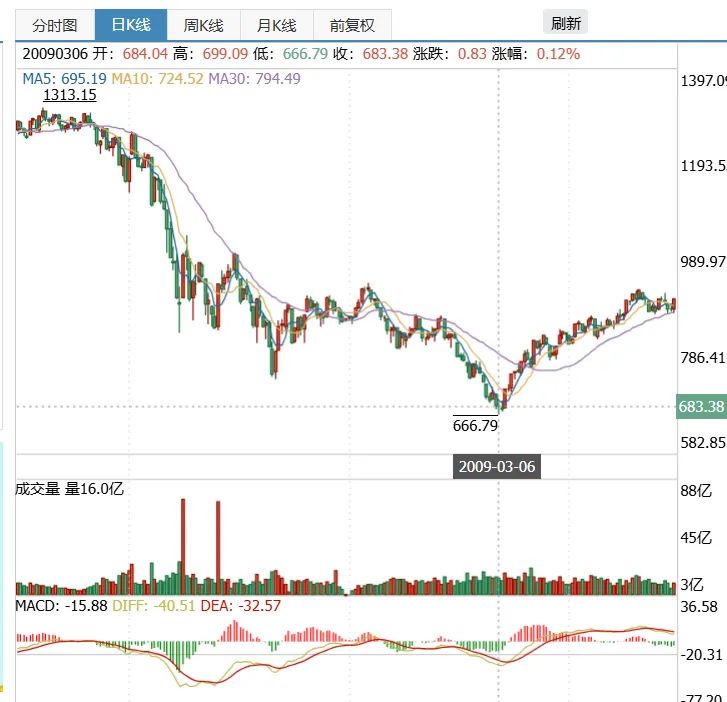

5.次贷危机时期,不必多说,相信各位烂熟于心。这一时期VIX在2008年10月底飙升到了接近90的水平,随后和美股一起回落;而美股三大股指全线大跌,标普500指数单周下跌超18%,美联储在1月,10月都紧急降息,12月更是史无前例地降息到0外加推出大规模宽松计划,伯南克吸取大萧条的教训开始充当最后贷款人,给金融系统注入流动性防止崩溃;而这一波标普500指数反复磨底,先在11月探底,然后在2009年初由于衰退坐实等原因再次下跌,最大回撤接近57%,为史上第三大;在2009年3月标普见底666点,跌回了1997年的水平;此后受益于花旗财报,流动性宽裕等因素开始反转,而美联储则开始了3轮QE,资产负债表规模开始膨胀;但由于一系列因素美国通胀和劳动力市场恢复较为缓慢,货币政策发力而财政不精准,多数资金进入股票市场等推高股价。

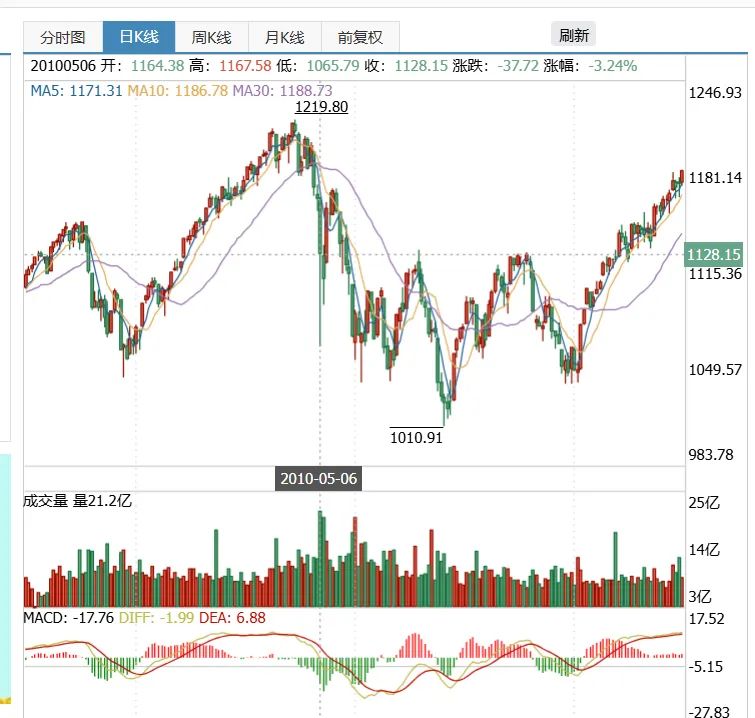

6.2010年5月闪电崩盘时期,随着花旗的程序化卖盘导致美股三大股指闪崩,VIX突破48的点位,此后市场反弹且VIX回落,但随后6月爆发希腊主权债务危机,美股再次回落,标普指数高位回落1/6,跌破闪电崩盘底部,在7月初见底,此后开启新一轮反弹,在年底刷新年内高位,而欧洲市场则表现较差了;这期间标普又走出类似头肩底的形态,而美联储这时还在QE1。

7.2011年标普下调美国主权信用债评级,也是名场面了,此前2011年5月初标普阶段性见顶,随后震荡,8月开始下行;2011年8月5日盘后,标普宣布下调美国主权信用债评级,引起全球市场大震荡,8月8日全球上演黑色星期一,标普下跌6.66%,VIX触及48,此后市场持续震荡,标普9月再跌,VIX再涨,未突破前高,而10月标普又是日线长下影跌破前低后见双底,最高到最低回撤略超过20%,也算摸了一把技术性熊市的门槛,不过此后美股再度开启上涨模式,2012年全年仅在5月回撤较大,而标普500指数和道指在2013年再度创下新高,距离2007年的高位已经过去了约6年。

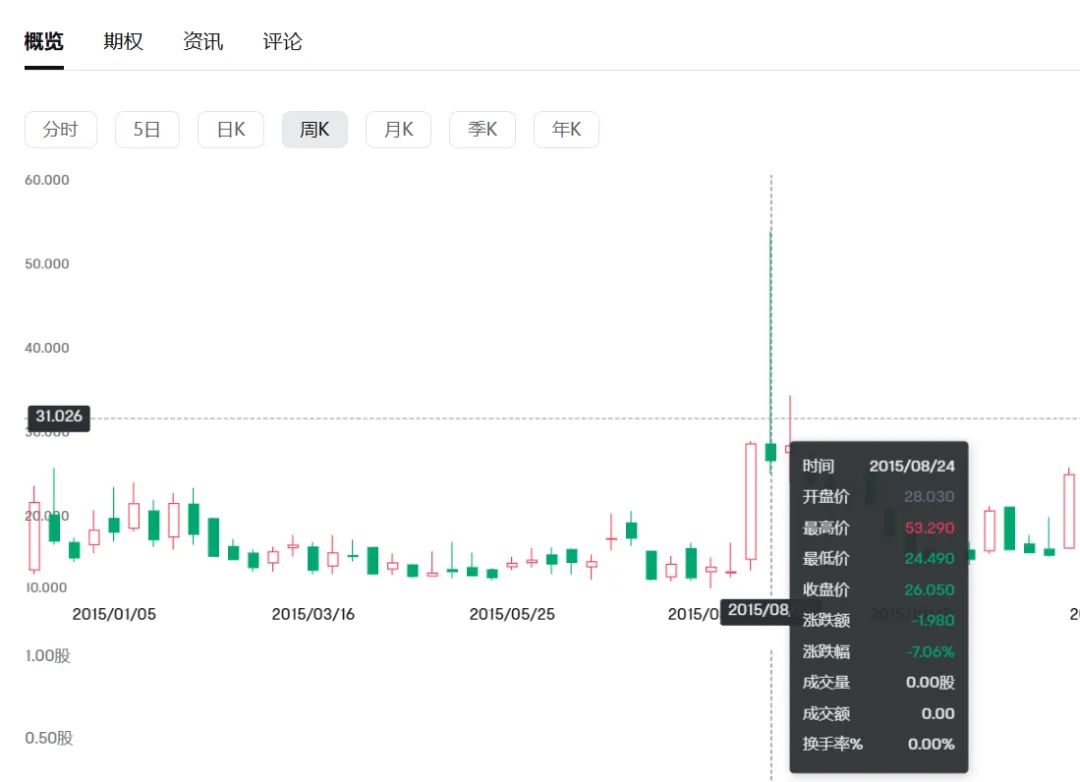

8.2015年环球市场闪崩与人民币811汇改,当时全球市场齐跌,而美股罕见被A股拖累上演黑色星期一,类似今年8月5日那样,美股开盘大跌,纳指一度跌超8%但此后翻红,尾盘再度回落,VIX指数飙升到了53的水平,比之前几次都更高,而美联储也被迫拖迟加息计划,最后在2015年12月开始了第一次加息;2016年年初全球市场再度下跌,标普指数跌至1810点水平,再次做了多重底,不过VIX最高也仅触碰30,此后标普在年内创下新高,而耶伦领导下的美联储加息节奏再次放缓,仅在12月又加息一次,到了2017年开始季度加息并且开始QT。

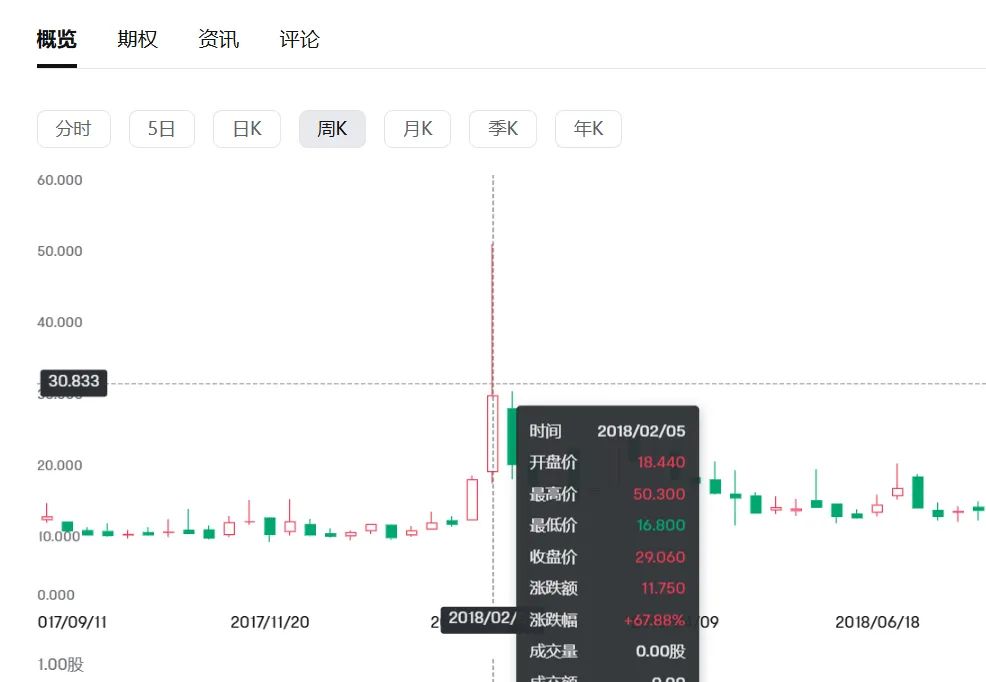

9.2018年初市场闪崩,2月初鲍威尔接替耶伦执掌美联储,而考虑到他可能比耶伦更为鹰派的加息立场,以及强劲的非农报告,程序化交易等,美股出现闪崩,2月2日标普跌超2%,2月5日美股上演大崩盘,道指跌超千点,标普跌超4%,2月6日美股大反攻,但2月8日再度大跌,2月9日又是长下影后收回,这期间VIX超过了50;美股反弹到了3月因为贸易战的缘故美股再度下挫,随后上扬,到了9月创下新高,而年末由于对美联储鹰派加息的担忧,贸易战对经济拖累等因素,美股上演年末崩盘,三大股指均在10月和12月大跌进入技术性熊市,但此后上演V形反转并且在2019年初创下新高,不过VIX并未突破前高,最高触及约36的水平,而美联储也暂停加息和放缓QT,以及降息等,并且在19年9月由于银行流动性危机开始了QE,购买国债等增加金融系统流动性。

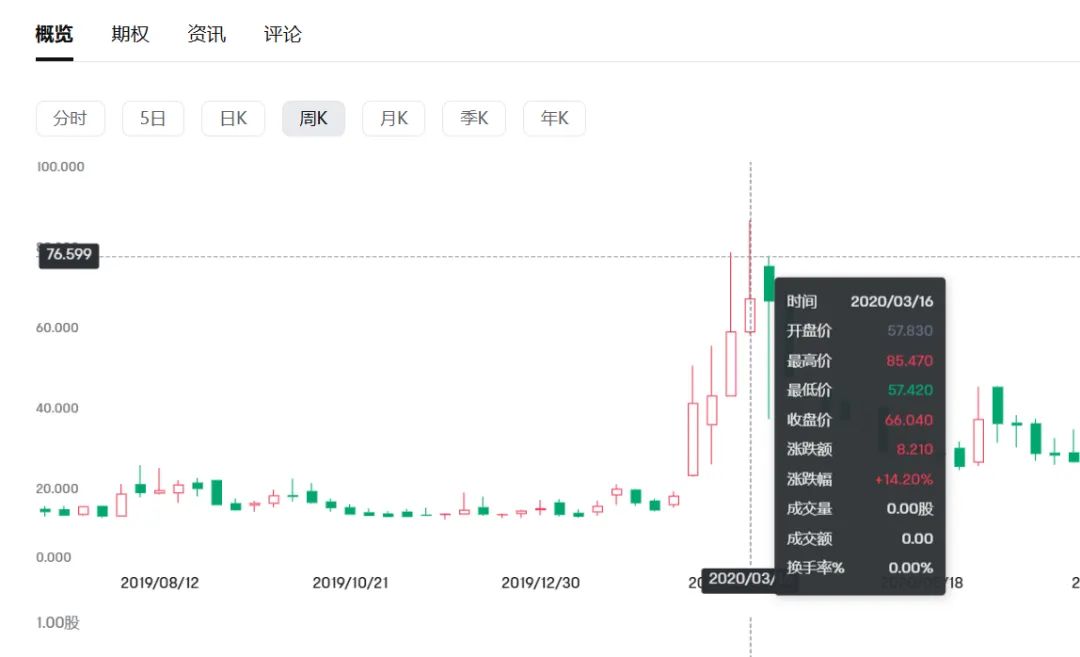

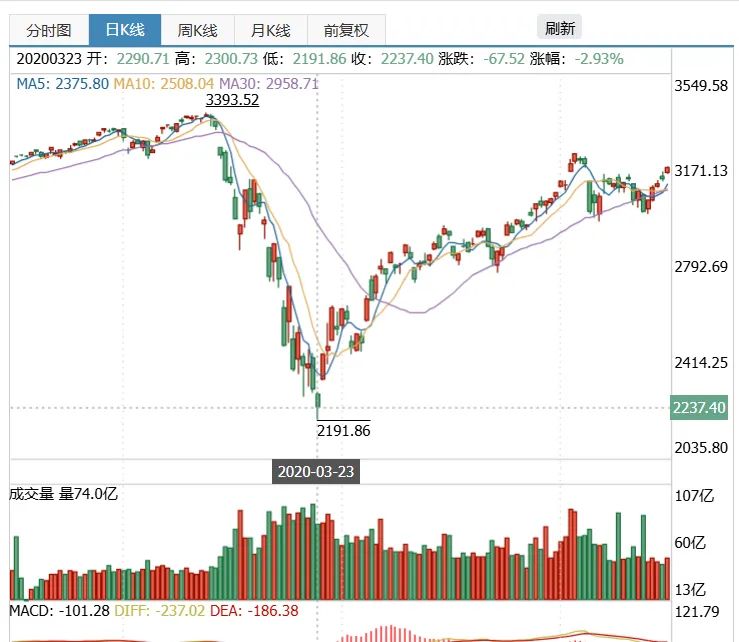

10.2020年疫情崩盘,也是经典不多说,VIX指数2月开始飙升,3月伴随着美股4次熔断大涨到85的水平,此后随着美联储紧急降息到0,无限量化宽松,扩大债券购买范围和万亿美元刺激计划等,美股上演大反转,标普指数在抹去特朗普任内全部涨幅后深V反转,市场恐慌情绪得到缓和,此后随着经济复苏等美股继续上涨,标普从底部翻倍有余。但随之而来的通货膨胀以及过度的科技股投机又引起了22年熊市。这里特别强调,22年VIX最高为38左右,出现在22年1月初的美股大逆转中,此后股市尽管在5月,6月,9月,10月等反复创新低,但VIX指数高点也一轮低过一轮,22年美股底部也类似W底,超预期CPI报告后的大阳线确立的一个底。

笔者对这些经验大致总结如下:目前VIX在飙升到历史第三高位后回落,而考虑到此前VIX如此程度的飙升大跌后都出现了反弹,所以尽管目前波动率水平较低,但后续料有所上扬,伴随着美股新的下跌;VIX指数每一轮都在美股见底前提前见顶,本轮料也不意外,而一般标普会在1~6个月后见底,目前距离VIX飙升没多久,显然是不可能见底的;标普500指数底部多为日线双重底或者头肩底,目前这个日线级别类深V的形态形成底部概率不大;而目前美国经济放缓,美联储利率处于高位,AI革命遭到质疑等,整体环境确实有点互联网革命的感觉;笔者依旧认为,标普500指数会在5100点以下做双底,8月5日开盘低点料被击穿,但不太可能击穿4月形成的底部;VIX指数后续或上升到40或更高位置,但65应该是顶部;随着经济降温,美联储降息等因素,科技股或继续受益,然后互联网泡沫重现,不过泡沫倒不会那么大;操作方面,笔者目前依旧建议投资者对市场进行观望,9月是传统的疲软月份,10月大量的财报披露可能会是拐点确认期,总统大选落地+美联储连续降息+经济走强等,可以进行右侧买入。

风险提示:美国经济超预期衰退,美国通胀超预期,美联储超预期鹰派,AI投资远低于预期,地缘政治风险,其他风险等。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

精彩评论