一些基金公司依据自身的资源禀赋,开始有选择性和前瞻性地进行布局。

沉寂许久的行业主题ETF,正迎来一场翻身仗。

今年前7个月,各类行业主题的轮番演绎,推动着一大批行业主题ETF的净值上涨。其中,黄金、银行、央国企、能源、电力等行业主题ETF涨幅居前,成为前7个月最大赢家。

过去,市场对行业主题ETF的认知多聚焦于白酒、医药等热门行业方向。

近年来,上述行业由于市场风格的转向表现欠佳,叠加去年长线资金更多地流入宽基ETF,致使整个行业主题ETF的受关注度不高。

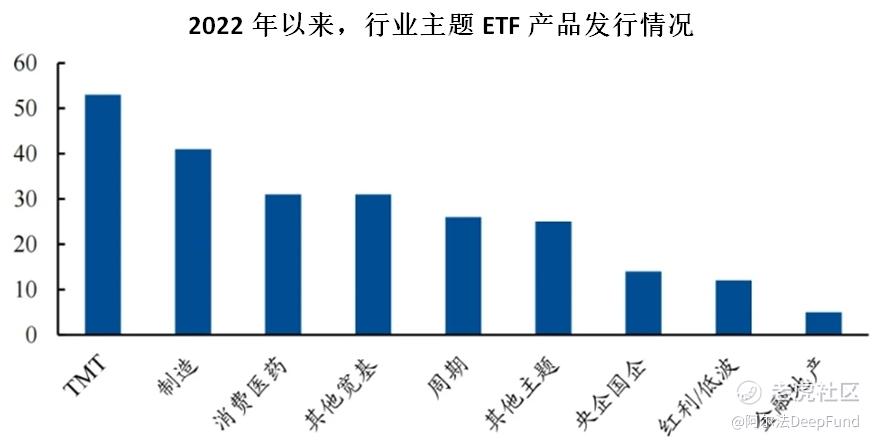

不过,其发展并未停滞,特别是在产品发行方面呈现出了一些新的特征。2022年以来,行业主题ETF的产品布局开始聚焦于更符合经济转型的TMT、制造等方向,产品发行数量上排名靠前。

进入2024年后,随着电力、绿电等行业主题ETF的崛起,电力设备行业作为影响电力保障安全与稳定的重要环节,也备受市场关注。

华夏基金顺应这一趋势,发行了市场首只跟踪中证电网设备主题指数的基金——电网设备ETF(159326),成为布局这一细分赛道的首家公募。

01 流量密码:规模与先发

实际上,不只是华夏基金,众多在宽基ETF领域早已布局完备的基金公司,近年来都在抓紧抢占各行业主题ETF的细分赛道。

原因很简单,要想成为平台型公募,在产品线的布局上是不能有明显短板的。而作为大类资产配置的重要拼图,行业主题ETF更是必不可少的一块。

同时,在被动投资的跑马圈地运动中,各家公募从宽基ETF的发展趋势上,看到了规模经济效应与先发优势这两大特质。线性外推的话,与宽基ETF无异的行业主题ETF,其发展趋势也必然与之相同。

所谓规模经济效应,在宽基ETF方面体现为,头部ETF产品的规模越大,投资者的交易体验就越好。尤其是对很多资金体量庞大的机构投资者而言,当ETF的规模和流动性达到较高层次时,能够在很大程度上降低这些机构交易过程中的冲击成本,因此ETF规模的增长能够实现一定程度的自循环。

先发优势则意味着,先发者若站稳脚跟,后来者则难以超越。以证券行业ETF为例,在全市场13只相关产品当中,你会发现,目前规模最大的3只产品,恰好是最早成立的那3只。同样的现象,也发生在其他行业主题ETF上。

现象的背后,蕴含着一套“流量密码”。

更早的推出,使得这些产品在当时成为为数不多的行业配置工具,并成为承载此类投资需求的蓄水池。

当行业配置需求进一步扩大之后,后来者往往更倾向于选择市值规模更大、流动性更强的产品进行配置。

待规模效应逐渐形成之时,ETF独有的套利机制,也会促使其吸引更多中性套利资金进场围猎,进而带来进一步的规模扩充效应。

最终,那些规模更大、流动性更强的行业主题ETF从众多同类产品中脱颖而出,成为了未来增量资金的首选。

所以,更早地把握时机,在更广泛的范围更细致地围绕行业主题指数进行布局,成为了近年来各家公募机构除宽基ETF之外的又一发力方向。

体现在跟踪指数的新颖度上,便是更为细分的行业主题ETF开始出现在新发ETF的队列之中。

02 困境与突破

然而,问题也接踵而至。

细分行业主题的不断涌现,为指数的研发提供了思路,但流动性的不足以及不够大的规模支撑却成为阻碍行业主题ETF发展的一大难题。

近年来,市场风格切换频繁、整体波动加剧的背景下,不少行业主题ETF产品都无法逃脱回撤的命运。一些拥挤的赛道中已出现不少流动性枯竭的ETF,部分规模也跌破了清盘红线。

今年前7个月,就有超百只迷你ETF产品遭遇清盘危机。它们普遍规模低于5000万元,规模最小的产品更是跌破1000万元。从成交额数据来看,部分迷你ETF产品的日均交易额不足500万,更有甚者日均交易额不足100万元。其中,行业主题ETF成为清盘主力,占比超五成。

迷你基金加速出现和清盘是行业优胜劣汰的结果,而真正导致产品走向迷你化,除了前面提到的ETF行业存在规模经济效应外,基金公司自身的布局方向则是另一个重要原因。

在行业主题火热的那些年,不少基金公司扎堆布局热门赛道,不乏同一指数被多个ETF跟踪的情况。

后来,探索特色化指数ETF之路,被很多基金公司视为实现弯道超车的最佳途径。在宽基ETF、主流行业主题ETF等存量市场已是红海的背景下,越来越多的机构开始“卷”冷门领域,由此催生了一批迷你基金。

迷你基金会消耗基金公司的人力、物力造成资源的浪费,对于已入局的公司来说,除了无奈清盘,想要改变旗下ETF产品迷你的现状,还需要投入更多的宣传资源、渠道资源等,以推动产品进入良性发展轨道。

为避免陷入迷你基金的困局,注重细分行业投资价值已经成为各家公募深度投研的重点,尤其在指数投资领域,一些基金公司依据自身的资源禀赋,开始有选择性和前瞻性地进行布局。

03 稀缺性

对基金公司而言,差异化竞争有利于稀缺性价值的挖掘,增强投资人黏性;但对于普通投资者来说,如何识别一只行业主题ETF的投资价值则提出了更高要求。

一般来说,行业主题细分越多,会导致跟踪指数的成分股越少。因此,原先投资基金分散风险的特征可能被弱化,也加大了此类指数的波动率。

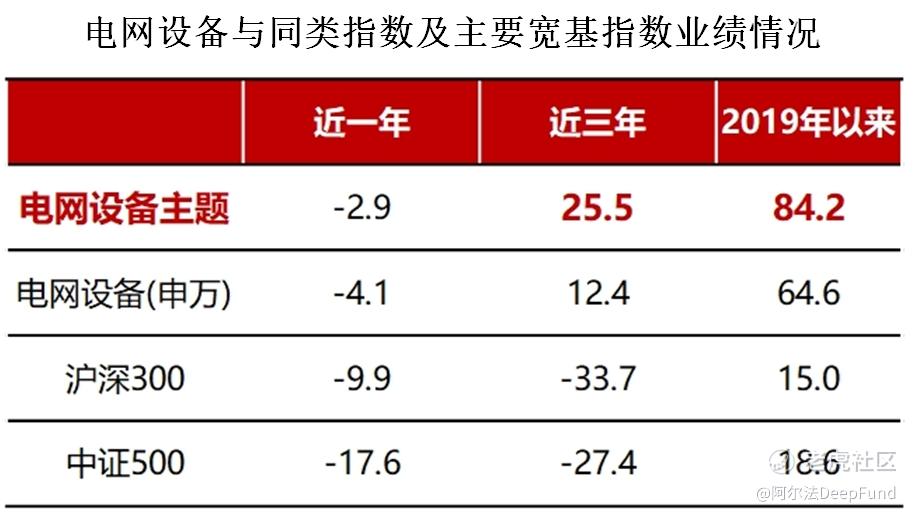

但从电网设备ETF(159326)所跟踪的中证电网设备主题指数表现来看,却并非如此。无论从短、中、长期来看,其波动率均小于电网设备主题的同类指数——电网设备(申万)。

作为一只聚焦于电网设备的指数,按照申万二级行业分类,中证电网设备主题指数中电网设备行业占比高达81.62%,前十大成份股合计权重为57.51%,覆盖电网设备领域的龙头标的。

近年来,市场重新转向大盘和价值风格,也让龙头云集的中证电网设备主题指数得以有着良好的业绩表现。

从指数长期业绩来看,中证电网设备主题指数近三年、2019年以来业绩分别为25.5%、84.2%,均优于同期电网设备(申万)、沪深300以及中证500指数;近年来,受权益市场持续偏弱以及部分新能源板块产能过剩等因素影响,上述各指数表现均不尽如人意,但中证电网设备主题指数还是凭借较小的回撤,展现出自身的优势。

近年来,国家发布《新型电力系统发展蓝皮书(征求意见稿)》、《加快电力装备绿色低碳创新发展行动计划》、《电力安全生产“十四五”行动计划》等多项政策支持和引导电力设备行业的发展,政策的支持助推电网设备板块维持高景气。

从年度增速来看,2023年电力设备板块收入同比增长15.0%,保持量增价稳状态;盈利能力方面,净利率近年来稳步攀升。

展望未来,随着电网设备板块建设的逐渐推进,预计2025-2026年归母净利润能达到690.9亿、814.7亿元,同比增速分别达到13.7%、17.9%。

如果你看好电网设备的未来,作为全市场首只跟踪中证电网设备主题指数的基金——电网设备ETF(159326),会是个不错的选择。

精彩评论