《2024社交泛娱乐出海攻坚地图》已正式发售,文末抢购,第一批即将售罄!

前几期我们已经了解了中东、拉美、东南亚、日韩几个热门出海地区,本期我们走进北美市场。

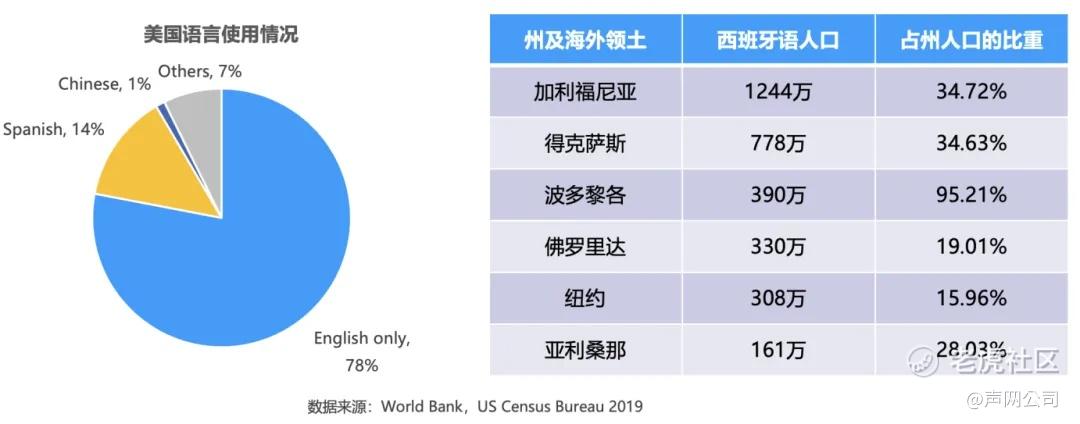

美国人均收入高,年轻人口占比较高,西班牙语是第二常用语

美国2023年 GDP 27.4 万亿美元,总人口约3.35 亿,人均 GDP 8.2 万美元,支付能力强。在美国5岁及以上的人口中,78%仅使用英语,其余22%是多语种人群,其中占比最大的是西班牙语,有4180万人使用,占全部非英语使用者的 60% 以上。

由于国际移民较多,虽然美国65以上的老龄群体占比高,但20-34岁之间人数多,平均年龄在38岁左右,相较日本和德国45岁以上的平均年龄而言仍偏年轻。

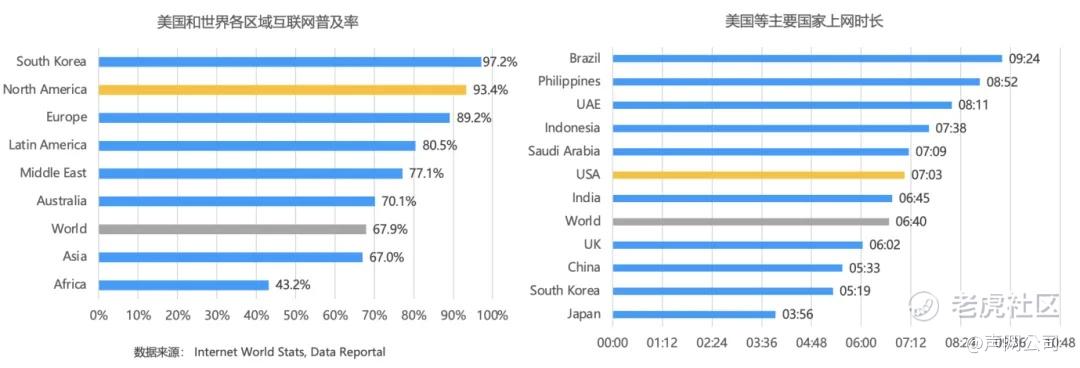

北美互联网渗透率高,人均上网时长偏高

北美互联网渗透率高于 93%,人均上网时长大于7小时,都高于全球平均水平,使用手机的时间为3小时39分/天。据 Ookla 的最新数据,美国的移动网络平均网速略低于中国,在测试环境下,美国手机移动网络下载速度113Mbp/s(中国135.7Mbp/s)。

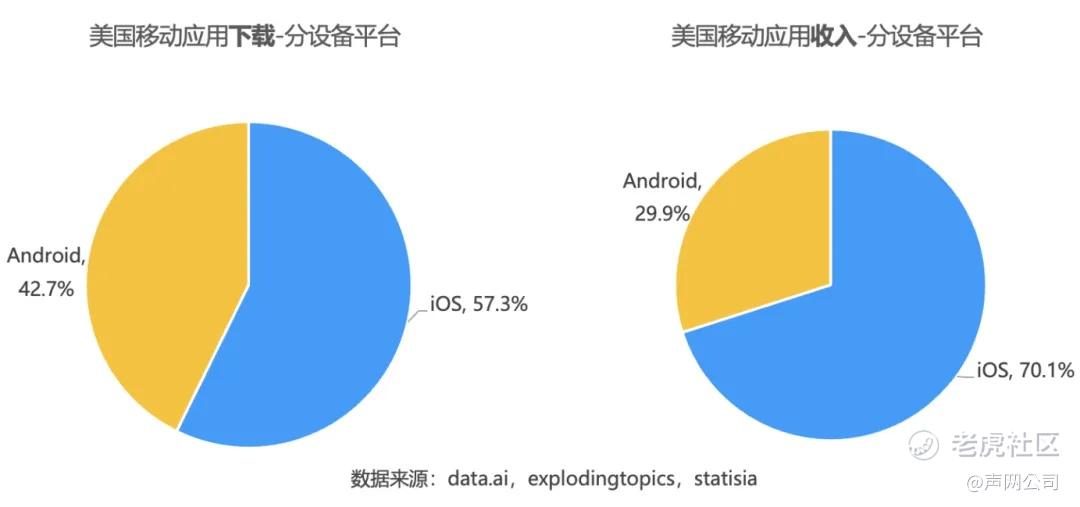

iOS 设备是美国移动应用下载和收入的主要来源

硬件设备方面,美国用户设备性能较好,iOS 是移动应用的主要市场,2024H1 美国移动应用市场近六成的下载和七成的收入都来自 iOS 端。平均来看,iOS 用户的付费能力略强于安卓,整体差异不大,出海客户需要做好双端的兼容。

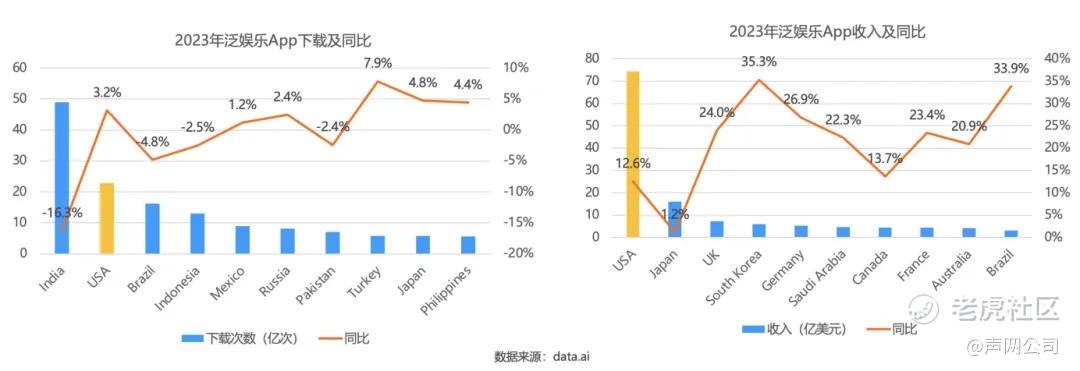

美国用户付费能力强,应用收入持续增长

美国是全球移动应用第一大市场,2023年泛娱乐应用收入规模达到74亿美元,是第二大市场日本的4.6倍,且同比增长12.6%,下载增速在头部国家中也偏高,市场规模仍在稳定增长。

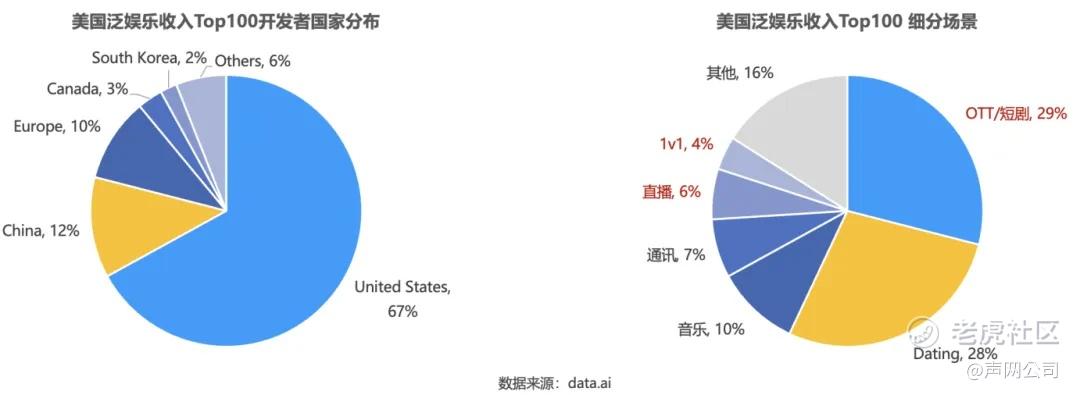

美国本土开发者占据泛娱乐头部市场,中国出海以短剧为主

美国社交泛娱乐市场比较成熟,收入 Top100 App 中,本土开发者占据三分之二,中国出海应用仅占12%,且多数是短剧出海,社交出海较少。Top100 App 细分场景中,也是以长视频和短剧为主,其次是社交约会类应用,直播和 1v1 这类视频类产品收入也不错。

尽管在头部 App 中,中国出海的社交娱乐应用较少,但是出海美国的优点在于中长尾 App 时长占比较高,且用户付费能力强,中小型 App 也能在美国取得不错的收入。

1v1社交、dating、语聊&K歌、直播top App声网渗透率均第一

北美 1v1 Top 20 App(按收入排序)声网覆盖了14个,渗透率 70%;dating 类头部应用以海外开发者为主,声网覆盖了 7 个,渗透率 35%;语聊&K歌房 Top20 声网的覆盖率达到了 50% ;直播 Top App 声网渗透率 50%,渗透率均第一。

公司注册、支付、投放及广告变现

美国公司注册流程已经非常完善,主流的公司类型有 LLC(有限责任公司)和C-Corp(incorporate 股份有限公司)等,其中大部分的软件类公司会选择 C-Corp。由于各州的商业法规与税收计划不相同,在确定公司类型之后需要确定公司所在的州。其中, Delaware 是创业公司首选,因为公司法保护最全,案例最多,对初创更为友好。此外,需要注意,在每一个运营的周,同样需要向政府进行报备和报税。如果公司规模比较大,在注册美国公司主体时,最好由专业的律师事务所、会计师事务所提前进行筹划。

北美地区支付的金融基础设施相对较好,数字钱包与信用卡的普及度都比较高。美国的线上经济中,数字钱包的使用比例已经高于传统信用卡。

2024H1 全球各地区社交广告主及主均素材量对比

北美地区作为 T1 国家,用户的单下载付费高,对应的买量成本也更高。在大媒体平台收紧投放政策的背景下,2024 H1 尽管北美地区的社交广告主数量在降低,但主均素材仍有所增加,稳中有升。

《2024社交泛娱乐出海攻坚地图》已正式发售,史上最全音视频社交出海「攻略」,一图在手,出海全有!

火速开抢,手慢无!

精彩评论