12月16日,美国网贷企业Upstart Holdings($Upstart Holdings, Inc.(UPST)$ )在美国纳斯达克上市,发行价为20美元。Upstart此次发行900万股,再加上现有股东出售302万股。Upstart合计募资2.4亿美元。

Upstart开盘价为26美元,较发行价上涨30%;收盘价为29.47美元,较发行价上涨47.35%;在随后的10个交易日内,Upstart先涨后跌,截至2020年12月31日,其股价为40.75美元,市值为29.5亿美元。

Upstart是一家互联网贷款机构,2017年-2019年,其净亏损分别为771.7万美元、1231.9万美元和46.6万美元。也就是说,这家网贷公司尚未盈利,但其市值却远远超过了中国目前上市的多家金融科技公司。那么,这家公司有什么过人之处呢?

主打“人工智能”放贷

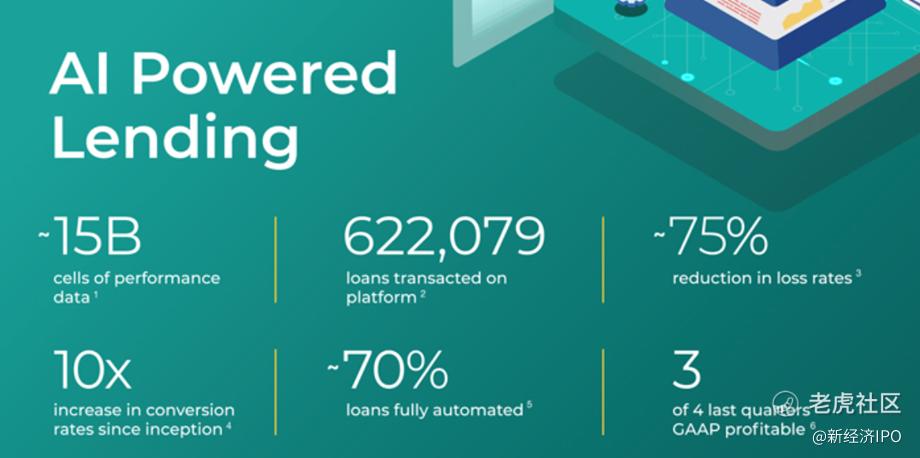

Upstart自我定义为一家“人工智能驱动的互联网贷款机构”,成立至今平台促成的贷款数量超过62万笔,转化率提高了10倍以上,截至2020年9月末,无人工干预的自动化贷款占比为70%,最主要的是,其宣称贷款损失率比银行低75%。

Upstart成立于2012年,创始团队来自谷歌,他们认为,传统的信贷模型越来越过时了,原因有三个:将贷款放给无力偿还的人,既伤害了消费者也伤害了银行;拒绝给有偿还能力的人放贷,伤害了借款人也伤害了银行;那些准时还款的人支付了太高的利息,因为扭曲的信贷模型,相当于守约者补贴了违约者。

因此,Upstart认为,AI(人工智能)是提高信贷效率的有效工具。招股书称,Upstart与几家美国大型银行研究显示,在相同的损失率下,其信贷模型审核的借贷人数量是传统信贷模型的3倍。

截至2019年底,美国信贷市场余额为4.2万亿美元,主要包括住房抵押贷款、学生贷款、汽车贷款、信用卡和个人贷款。Upstart主要业务为个人消费贷款,从2019年4月到2020年3月,美国无担保个人贷款总额为1180亿美元,同期,Upstart促成了35亿美元无担保个人贷款,占比不到5%。从2019年4月到2020年3月,美国的汽车贷款规模为6250亿美元,美国信用卡信贷规模为3630亿美元。2020年6月,Upstart进入汽车消费贷款,该公司认为,汽车贷款市场规模是个人消费贷款市场的5倍,未来潜力巨大。

Upstart促成的个人贷款金额从1000美元到50000美元不等,实际年利率通常在6.5%至35.99%之间,期限通常在3到5年,每月还款,借款人提前还款不收取罚金。

坚持与银行合作

Upstart强调,该公司是一家AI信贷平台,和其他金融科技公司不同,它并不希望变成一家银行,从一开始它就坚持与银行合作。

成立后的头四年,Upstart只与一家银行(Cross River Bank)合作。目前,其合作银行增加至10家,但Cross River Bank仍然是第一大合作伙伴,截至2019年底和2020年前三个季度,Cross River Bank发放的贷款占Upstart总规模的89%和72%。

Upstart跟银行合作向用户提供贷款,收入主要来自三方面:

1、每次推荐借款人成功,可向银行合作伙伴收取贷款本金金额的3%-4%的推荐费。

2、银行合作伙伴每次使用upstart的平台发起贷款时,都要支付平台费用,金额约为贷款本金的2%。对于贷款匹配服务,公司不向平台上的借款人收取任何费用。

3、客户偿还贷款时,平台向银行收取服务费。

招股书显示,Upstart在2017年、2018年、2019年营收分别为5729万美元、9931万美元、1.64亿美元;2020年前9个月,Upstart营收为1.47亿美元,2019年同期营收为1.02亿美元。

Upstart在2017年、2018年、2019年净亏损分别为772万美元、1232万美元、47万美元;2020年前9个月,Upstart净亏损为496万美元。

2017年、2018年和2019年,Upstart促成的贷款数量分别为7万笔、11.41万笔、21.51万笔,2020年前九个月,Upstart促成的贷款数量为17.7万笔。

转化率方面,2017年、2018年、2019年和2020年前九个月,Upstart的贷款转化率为8.1%、9.1%、13.1%、12.2%和14%。

自动化审批比例方面,2017年、2018年、2019年和2020年前九个月,Upstart的贷款自动化审批比例分别为34%、53%、66%、64%和69%。

从数据看,Upstart的AI信贷模型似乎潜力无限,其转化率和自动化比例都在稳步提升,信贷效率远高于传统金融机构,获客成本也大为降低,同时信贷损失率大大降低。

但Upstart真的能取代银行传统信贷模式吗?恐怕还不能下这个结论,即使Upstart自己也很谨慎,毕竟,它成立才8年时间,它的AI模型数据不仅单一(个人无抵押信贷),而且总量也不足,并不足以保证其模型持续有效。另外,Upstart的AI模型诞生并成长于经济上行周期中,并未经历经济下行周期的考验,无法准确全面地反映借款人的真实信用风险。

从这个角度来看,目前市场给予这家尚在亏损的互联网信贷公司30亿美元的估值,可能是沾了AI因素的便宜,但本质上,它还是一家处理信贷业务的科技公司,其估值明显高于同行业其他公司。

精彩评论

很好