近几天,除了日元Carry trade之外的第二件大事就是巴菲特大减仓苹果,在今年一季度减持时,股神说是因为税收过高,所以减持了11%的苹果股票,但令市场没想到的是,二季度股神再减持4亿股,持股数从7.89亿股减至约4亿股,减持了一半的苹果,原先的税收问题应该不是卖出原因了,而是其他原因。

至于什么原因,市场上也有很多的猜测,段永平认为对老巴的操作并不意外,这样做可以说是现在估值贵了,也可以说是股神有更好的机会。

抛开各种阴谋论,原因要么就是苹果到股神的心理价位了,往后的AI浪潮故事,可能超出了股神自己的“能力圈”,因为各大科技厂都在增多capex,苹果虽然资本开支在7姐妹里不算多,但往后可能也不得不增多资本开支,而后续的盈利水平如何,这点可能也是不确定性的,叠加上近期苹果涨了那么多,当中线逻辑发生变化后,可能股神就想减持了。

市场另一种猜测,可能股神认为当下科技股估值过高,同时也在减仓美国银行,所以能看到BRK的现金储备来到2769亿美元的水平,市场预估这是在判断接下来降息+科技股回调。回笼现金是为了抄底准备?

在现阶段减持的确有意思,又是一次卖在人声鼎沸时,可以结合近期的消息来猜下,股神可能在想什么。

一、科技股capex的大周期

段永平表示,巴菲特说大概率今年底之前苹果还会是最大持股的意思就是打算继续卖,但没有特殊原因的话不会卖完,原因就是怕市场会掉下来。那么,苹果股价从5月份大涨,这可以算是一个特殊原因,无非就两点,一是出现特殊情况大跌,那为了自保肯定会出掉,另一个就是市场情绪够好,巴菲特大减仓也不会对市场有什么影响。

其实这点是成立的,若看回二季度的苹果股价走势,谁能想到苹果近几年最大的买家在大减仓呢?

那么,再回看苹果为什么从5月份开始大涨,最主要的原因就是苹果开始加大Capex去投资AI,加快速度做Apple Intelligence。在过去一年里,Apple和Tesla都被部分投资者诟病在AI上的投入不够大,甚至这两家是科技7姐妹里布局AI最慢的,所以在过去一段时间里,这两家股价是跑输给其他5姐妹的,虽然不跌,但涨幅是落后的,甚至Apple和Tesla在今年一季度时,阶段性涨幅是跑输给标普500的,这是自2020年以来,两家首次出现这样的情况。

那当苹果加大capex投AI时,即意味着未来的增长逻辑是在发生变化的。

大家也知道,巴菲特其实是不怎么投科技公司的,尤其是在一项新技术的早期阶段,巴菲特几乎没投资过这样的公司,现在AI显然是在很早期的阶段。虽然苹果在硬件端上的护城河深厚,但未来AI会如何发展,苹果在AI里会不会是赢家,其实确定性并不高。

换句话说,以巴菲特所说的“能力圈投资”,若苹果未来要逐年加大capex,AI何时能产生收益是不确定的。

若未来AI成为新增长曲线,那盈利水平也是难预测的。更重要的是,巴菲特很看重苹果的现金流水平,之前提到过,虽然苹果过去几年里的营收增速不是科技7姐妹里最快的,但依靠苹果逐年增长的回购金额,苹果是2019-2024年之间,表现最好的科技股。

那么,这轮AI capex周期要投入几年?苹果的胜算大不大?显然接下来几年内的逻辑跟老巴的投资逻辑开始有些走偏了,对于老巴来说,那么大的仓位去博之后的不确定性+苹果重新进入资本开支周期,这是不太符合他的风格的。

就像段永平所说的,如果苹果股价坚挺,巴菲特应该是会卖多少就卖多少的,毕竟这不是他自己很舒服的领域,当前PE又因为一个更不太了解的AI原因变得那么高,从近3年平均的25-30倍PE涨到35倍PE,加上可能还有其他潜在看中的资产,当逻辑转变,现阶段估值也合适的时候,巴菲特可能就因为这些原因减持了。

至于潜在的股票资产会是什么,老巴目前还没有新动作,长期持仓的苹果和美国银行都在减持,而BRK的美债持仓从一年前的970亿美元上升到2340亿美元,BRK的美债持仓比美联储持有的1950亿美元还要多,加上账面2769亿美元现金,这的确容易让市场多猜测。

二、科技大厂的capex,何时盈利?

关于老巴和很多投资者都关心的,AI大厂Capex会延续多久,什么时候会盈利?近期外资行给出了一些对比和分析,也是个不错的角度。

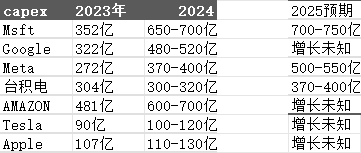

先看目前各大科技厂的capex变化,其实苹果在科技大厂里的投入并不算多,2023年苹果资本开支是107亿美元,今年外资预估也就是110-130亿左右的水平,不会有多大变化,包括库克在业绩会上也没有多透露AI开支方面的金额指引。

能看出苹果在ai投入上还是算保守的,因为100亿左右,对于苹果来说不算多少钱,毕竟其他各大厂的capex今年增长50%的,甚至是翻倍的都有,苹果主要通过与其他厂商合作,以及自研芯片的方式,控制现在的资本开支,例如Apple Intelligence,就是跟OpenAI嵌入合作。

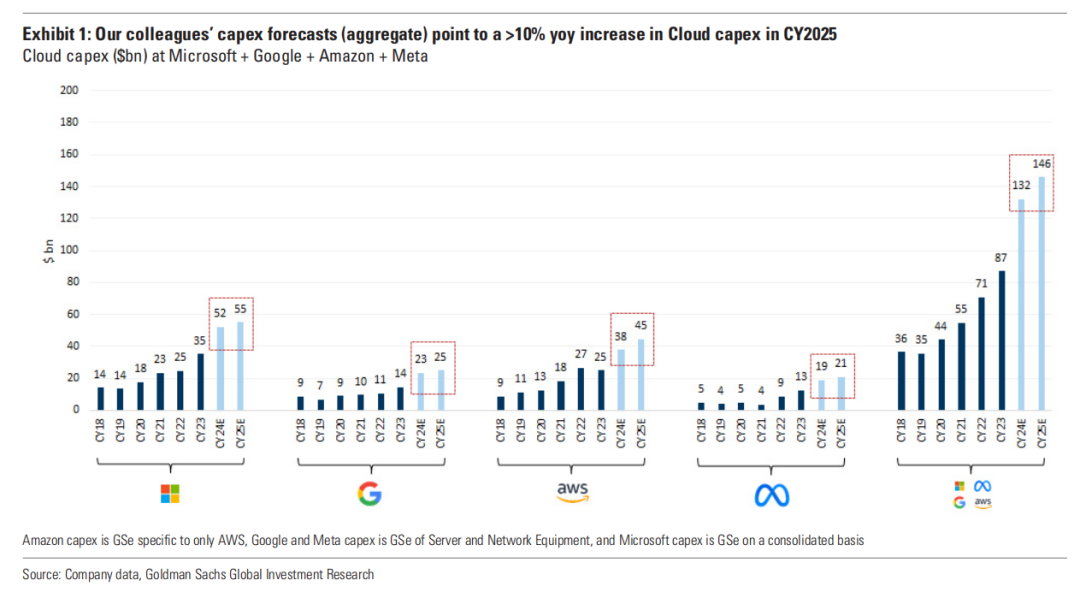

根据一些外资行预测,微软明年资本开支去到700-750亿美元,Meta可能上升到500-550亿的水平,而台积电上升到370-400亿的水平。谷歌、苹果、特斯拉、亚马逊虽然没有预测,但大趋势上,明年各大厂商的capex继续加码是确定性的。

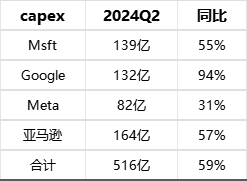

今年二季度,微软资本开支来到139亿美元,谷歌上升到132亿美元,Meta上升到82亿美元,亚马逊上升到164亿美元,合计4家开支为516亿美元,同比增59%。

那么,这也让很多投资者在想,现阶段投那么多钱烧AI,除了微软的copilot和Chatgpt之外,近期也没有新的应用出来了,现在烧那么多钱到底值不值?

根据高盛与英伟达的交流,英伟达方面表示,优先关注客户的投资回报情况,而目前大客户的capex是具有可持续性的,预计在下一季度的财报会上,英伟达可能会公布客户所提供的ROI水平。

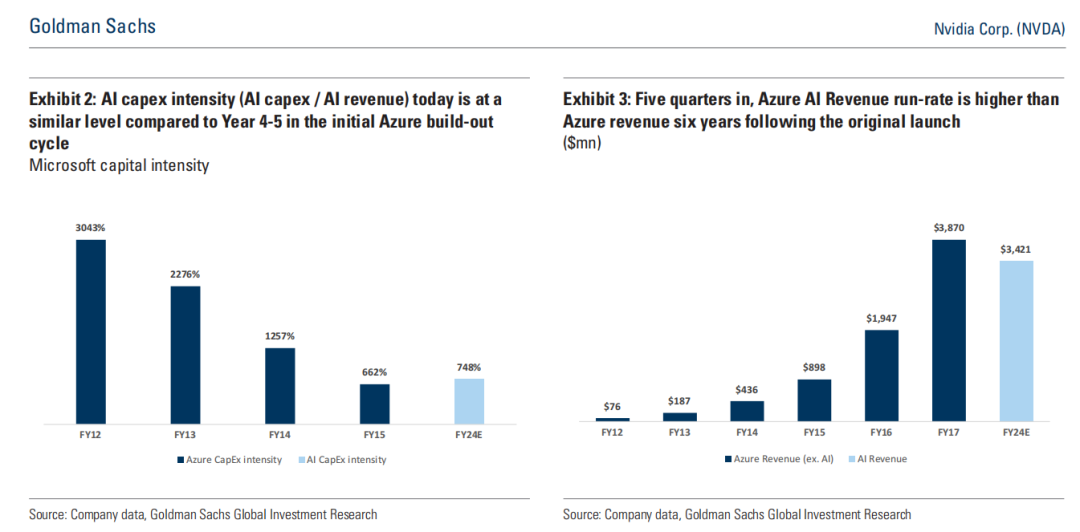

高盛表示,目前微软的资本支出效率相当于云计算周期的4-5年,微软的AzureAI,近5个季度带来的收入已经比Azure首次推出后六年的收入还要高。换句话说,微软投入AI的回报率和性价比都高于云服务。

报告里提到,据Meta与英伟达共享的数据,LIama3的API提供商在4年里美花1美元的服务器上,未来就能获得7美元的收入。所以从各大厂的角度来看,投入AI是能赚钱的,尤其是云服务AI。

高盛预计24-25年,谷歌、微软、亚马逊、meta在AI云服务上的投入仍将继续增长。

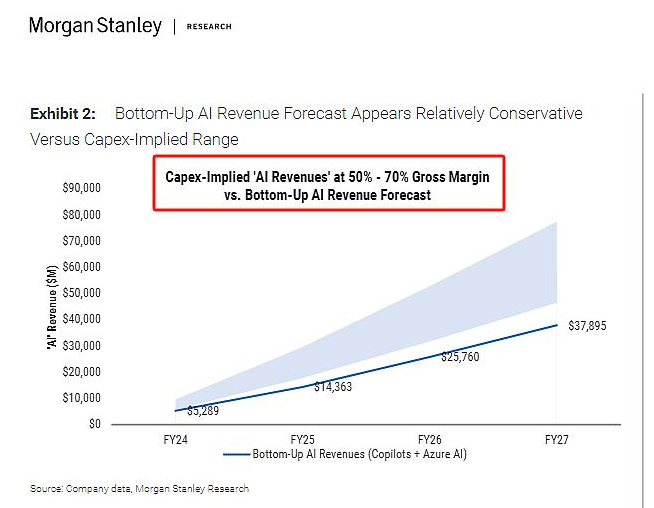

另外,据大摩预测,2024财年,AI资本开支带来的潜在收入是58-96亿美元区间,预计27财年AI业务的潜在收入将达到456-774亿美元区间,毛利率大约是50-70%左右。

中间差距比较大的原因是看AI投入的运行速度,以及运营效率。至于什么时候会出现第一家退缩呢?巴克莱预测2026年可能会看到第一家缩减AI投入的科技股,但也强调,iPhone从首发到出现第一个有跨时代性质的APP,iPhone花了5年的时间,而目前AI才刚刚开始20个月,毫无疑问AI处于早期阶段,长期的投入并不可少。

三、结语

目前科技股对于capex的增长是一致性的,外资称为“Fear of Missing Out”,简称“FOMO”,也就是害怕踏空的一种态度,即使烧钱也就是短期现金流,长期现金流不会影响,这更是像一项新技术发展过程中,科技企业不得不买的保险。

所以说,当各家都在增多capex,虽然现在苹果的投入金额是各家里最小的,但未来会不会被动防御式的增多呢?这是不确定的,而巴菲特也不投技术正在最早期的科技股,这点或许减持里是重要因素之一。

精彩评论