$标普500波动率指数(VIX)$ 8月5日盘中高点飙升180%,收盘涨幅65%。想知道这到底是什么水平。于是我从CBOE下载了VIX自1990年以来的historical data,让GPT 计算日涨幅超过50%的单日如下:

(说明,由于GPT 无法计算含小数位的数据,所以全部去掉了小数位统计,绝对值有点差异,但不影响我们作为参考)

1990-08-03: 59%

1998-10-08: 50%

2007-02-27: 64%

2016-06-24: 53%

2018-02-05: 116%

2021-01-27: 61%

2021-11-26: 51%

2024-08-05: 65%

竟不超过10天(有可能GPT会掉数,但从30年多看仍然是很少的),2020年熔断的时候居然没有?是不是数据读错了?

我专门去看了一下,2020年VIX的情况。单日涨幅最高是2020年2月27日,单日涨幅46.55%,虽然没有单日涨幅超过50%的,但是单日涨幅超过40%的有4天。

VIX 突发大涨,我的经验是,地震通常不是毫无预兆,只是前期的特征容易被忽视,但大震后,大家都会更警惕余震。

复盘来看,本轮VIX大地震之前一个星期,VIX已经有明显的提升。看下图左边VIX右边SPX,看到7月17日VIX启动,当天SPX留下缺口低开,后面几天VIX表现更明显上涨,SPX下跌。直到8月以后,VIX涨幅更加显著和波动更加剧烈。

从GPT分析,当VIX经历极端波动后,市场通常会经历一段持续的高波动期,可能持续数周到数月不等。如果以地震形容,在初始急涨后的1-3个月内,可能会出现几次较小的VIX"余震”。这些"余震"可能不会达到初始急涨的水平,但仍可能导致显著的市场波动。

早些时候,我在跟谋定后动的直播时候讨论过,过去1年多VIX保持低位,特别是进入大选年正式启动之后,VIX仍然在非常低位,这看似不合理。

稍微可以解释这个现象的是,2022年以后,0DTE期权交易量激增,大型科技股比如NVDA TSLA 的短期期权被大量买入,NVDA的期权成交曾单日超过SPY。而为了对冲,则卖出短期股指期权收获权利金,这两种模式并存,导致跟踪股指波动率的VIX不断被打压在低位,但是个股波动性居高不下。

那么VIX这次的急涨,有什么后续的参考?

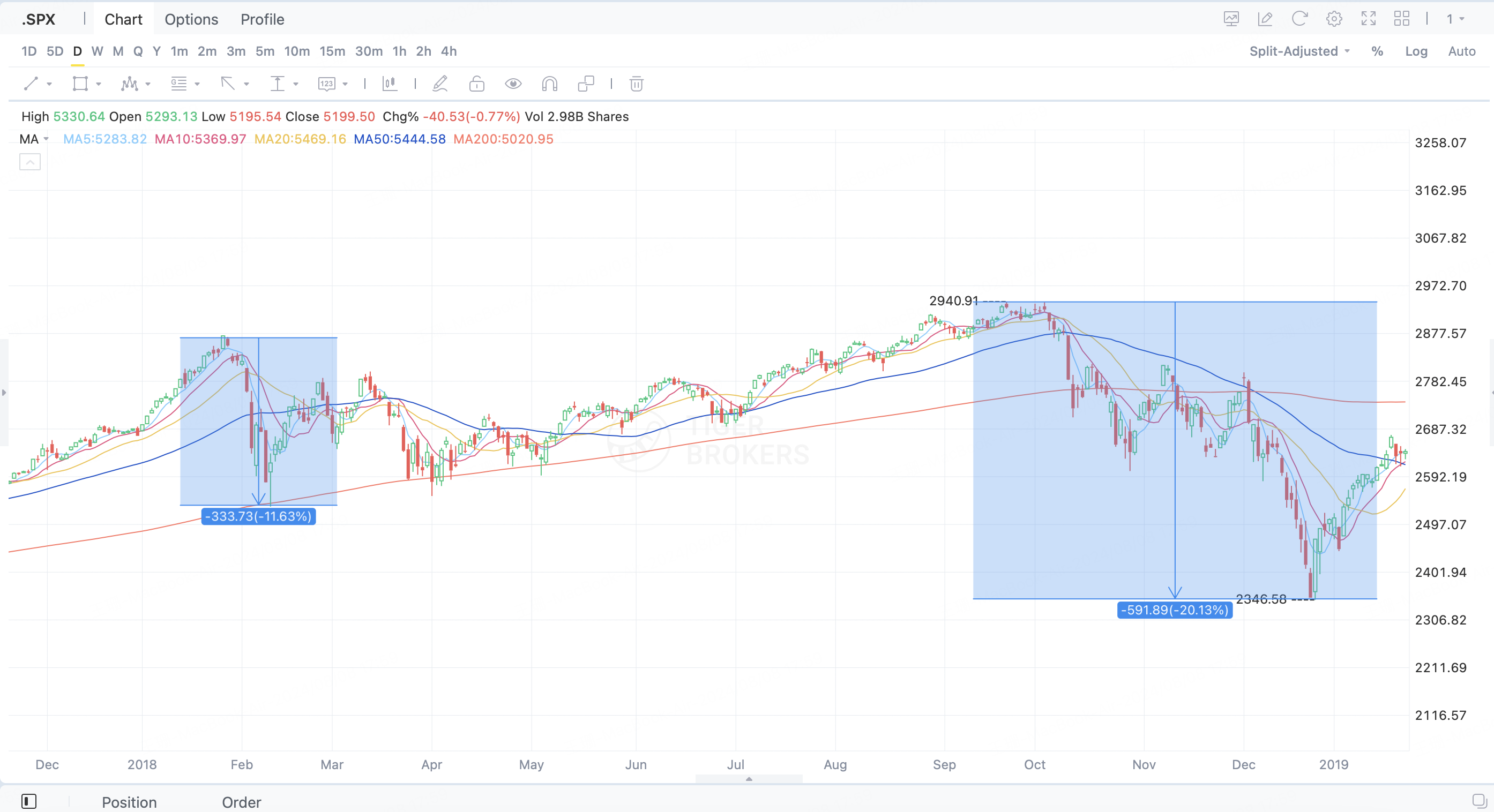

如果我们以VIX历史单日最大涨幅的2018年为例,2018年2月5日史称“波动性末日”,当天VIX从18涨到38,单日涨幅超过115%,峰值出现在2月6日的50.3。

造成2018年暴涨的主要原因,对通胀上升和美联储加速加息的担忧,基于波动率的交易品种崩溃,加剧了市场恐慌。后来,VIX在20以上持续高波动了2个月,其中3月还出现过单日涨幅超20%的水平。直到4月中旬,VIX回落到16-18的范围。 大概半年后,2018年10月-12月,VIX再次出现剧烈上升,10月10日单日涨幅超过40%,到12月底VIX一度超过35。

而SPX 在2月初下跌约10%,到3月底收否大部分损失。有意思的是,半年后,SPX 跌了一波20%的跌幅。

对于今年的情况,2018年提供了相当的经验,即使是相对"温和"的VIX飙升事件,也可能对市场产生持续数月的影响。历史总是惊人的相似,我们应该准备好迎接接下来可能出现的"余震"。市场可能会对各种消息变得更加敏感,导致波动性在一段时间内保持在较高水平波动。

精彩评论