Q:如何看待最近市场暴涨暴跌?

A:是正常的。此前市场已经过度计价美国软着陆+美联储宽松+科技股财报大超预期等因素,而近期由于衰退交易卷土重来,科技股又纷纷炸雷,外加套利交易的被迫平仓等,而这些因素叠加又放大了恐惧,预期再次变成美国衰退+AI无用+美联储宽松无用等,预期又被过度悲观扭曲,从过度乐观到过度悲观,不理性的市场一贯如此,但我们可以在过度悲观时抄底,过度乐观时卖出。

Q:怎么看待近期的资产价格?

A:看好大宗,金银等,看空美债,对美元中性偏多,对美股谨慎看跌,对日元则还有些偏多;大宗和金银因为衰退预期和流动性危机被过度抛售;而随着对美联储过度降息的押注撤回,美债收益率料回弹,10Y美债收益率合理中枢应该在4.1%~4.3%;美元也被过度计价衰退,宽松等,随着更多经济数据发布美元反弹的概率较强;美股方面,实际上这波下跌最重要的因素科技股逻辑尚未修复,而SMCI的业绩低于预期,英伟达的财报在月底公布,增速料大幅下行,B系列推迟出货,潜在的自研芯片和硅谷巨头可能的缩减支出都构成利空,谨慎认为,纳斯达克指数可能会测试4月甚至更低的位置,标普500指数可能在4800~5000点形成底部;至于看多日元,实际上又是纠正结果,笔者依然预期日央行会继续加息,很可能加息到0.5%,尽管市场最近动荡,但随着后续正常化的交易,日央行可能还会继续加息和缩减购债计划,美元兑日元或跌破140关口,但由于程度可能比这次温和,套利交易不会被大规模平仓。

Q:美联储会紧急降息吗?

A:不会。历史上,美联储紧急降息是87股灾,俄罗斯主权债务危机,911事件,次贷危机,疫情等,都是大规模宏观恶化情况下;目前市场虽然有些恐慌和流动性危机,但程度和这些比起来实在差太多;如果美联储紧急降息25~50bp,料加重市场恐慌和衰退情绪,市场崩盘和经济衰退会在悲观的自我预测中最终实现;如果美联储现在要紧急降息,门槛非常高,对应到股市上,可能是标普500指数触及二级熔断(下跌13%),对应到数据上可能是8月失业率4.5%,需要快速恶化的经济和市场流动性才能促使美联储紧急降息,否则可能越降息越恐慌,经济越差,陷入死亡循环。

Q:怎么看待萨姆法则被触发?美国经济会衰退吗?

A:对于第一个问题,实际上我的看法和这个法则提出者克劳迪娅·萨姆女士类似,这个数据作为一个统计学上的指标并未严格论证,而美国失业率攀升的原因有很多,包括被疫情扭曲的劳动力市场需求,美国涌入的大量移民(包括非法移民),而这些又是短时间内叠加的,外加美联储的利率快速上升等,失业率上升实在是意料之内,不过美国劳动力市场走软也无可争议,但考虑到一些其他数据,下个月公布的非农数据可能会高于市场预期,对衰退交易和宽松交易进行预期再逆转,不过目前来看,市场宁愿经济好而不降息,也不愿意衰退而暴力降息;周四晚间公布的数据我也认为没有那么强劲,尽管初请数据低于预期,但续请人数超预期且继续上升,整体来看美国劳动力市场还是放缓。至于第二个问题,联系到最近债券收益率曲线和GDP,PMI等数据,我认为美国经济处在着陆前夕,即将到来的经济增速放缓,消费减少,失业率维持在略高于4%的水平都是证明,而三季度的GDP增速可能会低于预期,甚至明后年美国GDP增速可能也会是1%~1.5%的水平,显著放缓,但目前衰退概率较低,不过在GDP增速放缓的时候,可能又会出现一些硬着陆交易,这也给了投资者套利空间。

Q:美联储年内有多少降息空间? A:非农报告后我认为美联储的降息次数可能高于预期,但一次性50bp甚至更多的可能性太低。目前,我认为美联储年内有50~75bp的降息空间,但这还需要更多数据,比如下周CPI,还有8月的报告等,考虑到我对8月数据预期可能比市场更乐观和鹰派,美联储9月的点阵图可能只会暗示年内降息3次,即9月降息后11月和12月再下调利率,不过考虑到市场预期仰卧起坐,美联储降息后的宽松正反馈,通胀基数,失业率下行等因素,美联储的降息次数可能还低于预期,本月下旬的美联储会议纪要和杰克逊霍尔会有更明确的鸽派信号发出。当然,美联储肯定还会继续放缓QT,此前逆回购使用量不足3000亿美元,又是三年多以来新低。

至于明后年的降息空间,可能各有三到四次,目前来看终端利率可能低于3.5%,如果AI泡沫破裂引起了一些经济衰退,美联储可能会降息到2%以下,不过考虑到长期通胀预期,鲍威尔不太可能效仿格林斯潘那样降息到1%的低位,以防再次引发次贷或者滞胀。

Q:目前最大的尾部风险是什么?

A:我还认为是经济衰退,尽管我对此表示否认;在未来5年内,美国发生经济衰退可能性是不小的,而现在虽然出现了一些过头的衰退交易,但毕竟是超短线,就长期来看,市场没有做好本来周期末尾可能的衰退计价,包括股票,大宗,外汇等,而对于衰退来说,债券的潜在上行空间很大,(注:此前问题10Y国债收益率中枢应该是今年到明年第一季度的合理中枢)投资者或许可以在我说的中枢收益率买入短期美国债。目前来看,滞胀风险不大,AI泡沫破裂的影响或许高于此前估测,但或许比互联网泡沫引起的风险温和一些。

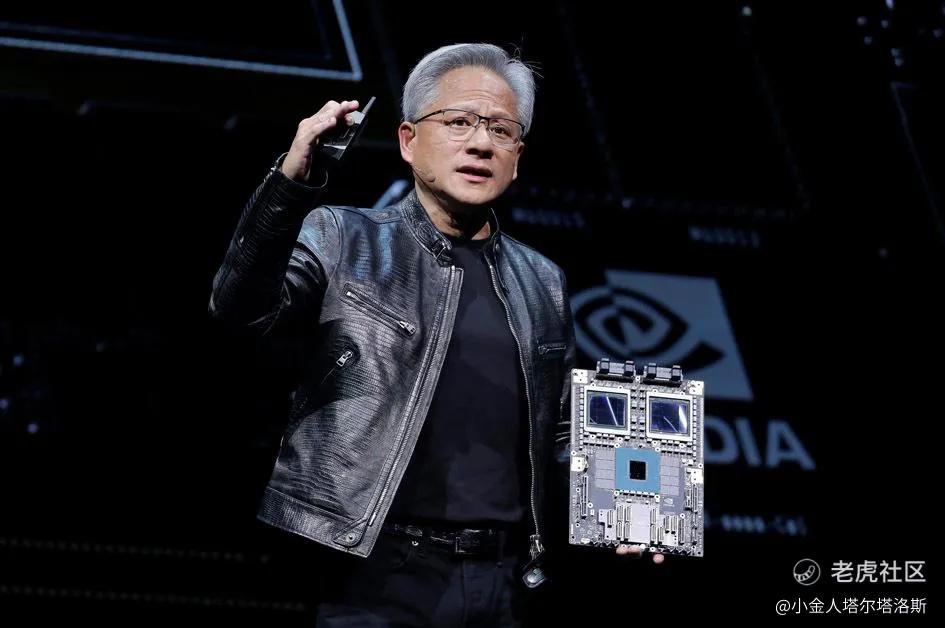

Q:AI到底是科技革命还是泡沫?

A:这个问题太大了,但我坚持认为是科技革命。目前从GPT诞生到现在还不到两年,而这轮周期可能是十年甚至更长;可以乐观地认为,我们在下一波康波繁荣期的起点,而这个催化剂就是AI,这项技术可能有着远超此前科技革命对生产力发展的积极作用,尽管短期来看会遭到各种问题:花费太多,成果太慢,部分结构性失业人员的抵制等等,但我相信,AI的奇点会在五年甚至三年内到来,随后引发一系列飞跃。当然,万物皆周期,AI的投资过剩一定会到来,但考虑到目前还在普遍质疑期,投资不足的风险是远高于投资过剩的。

Q:为什么你建议投资者短期回避AI股票,写看空报告?

A:知道这个回答可能会相当简单且被人认为是正确的废话:短期压力大业绩被拷打要回调,长线来看都是N多的增长,当然长线投资者也可以无视短线的潜在回调并且买入,我自己周一超级大低开买了不少。

Q:如何评价美联储主席鲍威尔?(这是我自己加的)

A:前几任的经历和特点他都有:耶伦的长期低利率和鸽派,伯南克的救火与QE,格林斯潘的软着陆与技术革命,还有沃尔克的大幅加息等,可以说他的经历非常丰富,当然政策也是各个走了一遍,失误主要是过慢加息和潜在的过度维持高利率。总的来看,就他上任到现在,我觉得给他可以给一个不算低的分,尽管可能不如沃尔克,格林斯潘,但作为非经济学科班出身的美联储主席,目前的整体情况他做的还是可以的。

风险提示及免责声明

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

精彩评论