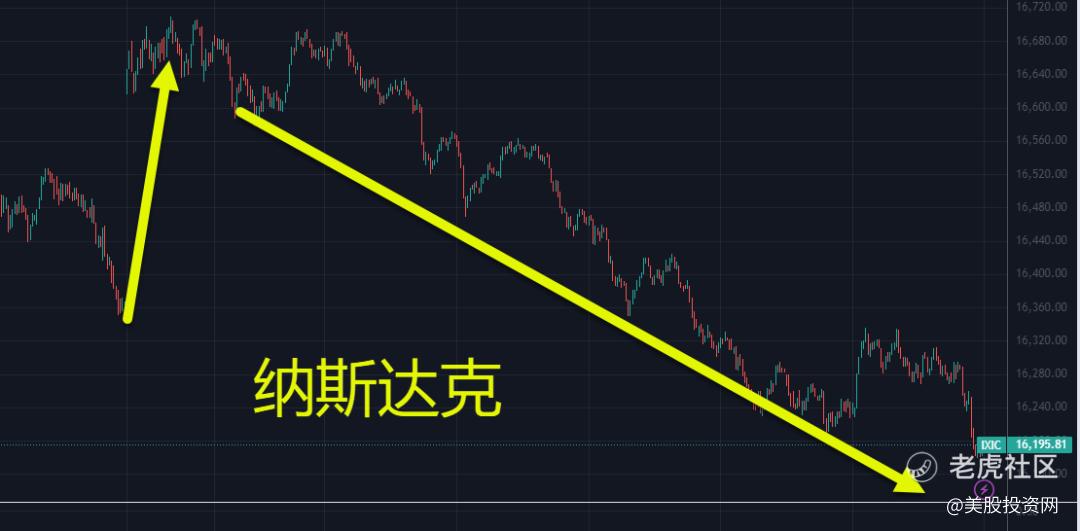

美股周三高开后一路低走,未能延续前一交易日的反弹动力。道指跌234.15点,跌幅为0.60%,报38763.51点;纳指跌171.05点,跌幅为1.05%,报16195.81点;标普500指数跌40.52点,跌幅为0.77%,报5199.51点。

高抛低吸的操作

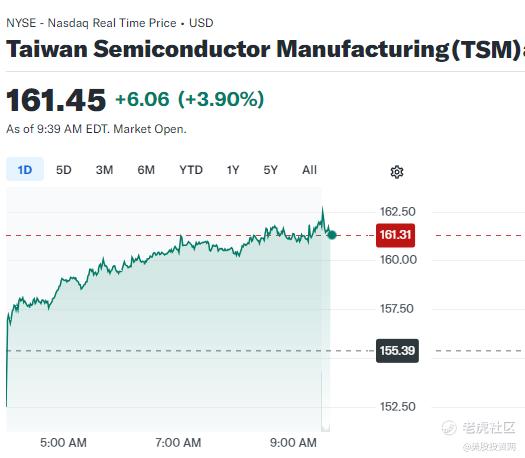

美股一开盘是以大涨开局,科技巨头们纷纷上涨3-4%,多只芯片股延续了昨天的涨势,其实这有点反常,因为英伟达芯片服务器供应商, $超微电脑(SMCI)$ 第四财季收益低于分析师预期,股价大跌16%,芯片股不跌反而上涨了。但我们昨天公布抄底的芯片巨头 $台积电(TSM)$ 继续大涨4%。 $英伟达(NVDA)$ $特斯拉(TSLA)$

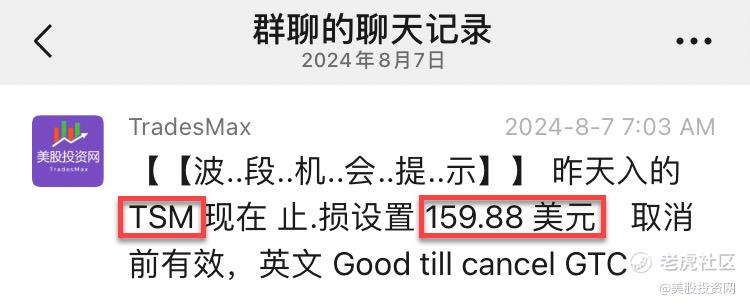

我们在持续盯盘的过程中,发现大盘多个量化指标和情绪动态出现警报,上涨趋势将逆转,于是我们立即提示全体VIP社群,给TSM设置止盈,以免口中的鸭子跑掉。

就在我们160美元卖出TSM之后,大盘就开始一路回调,TSM 从160跌到152美元,我们锁住了7%的利润。

导致今天大跌的幕后黑手是什么?

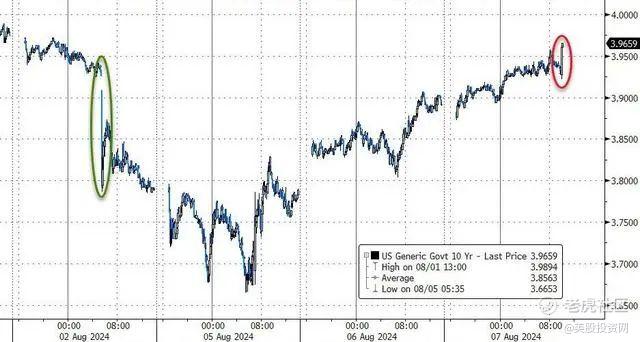

美股投资网团队研究发现,导致今天高开后获利盘回吐的主要原因是美国财政部拍卖420亿美元10年期国债。本次10年期美债拍卖的得标利率为3.960%,虽然低于7月的4.276%,但出现了超过3个基点的尾部利差,表明需求疲软。

本次10年期美债的投标倍数仅为2.32,创2022年12月以来最低,7月时为2.58。

在衡量美国国内需求的指标方面,直接竞标者(包括对冲基金、养老基金、共同基金、保险公司、银行、美国证府机构和个人)的获配比例为16%,低于平均水平。

作为衡量海外需求的指标,间接竞标者(通常由外国央行等机构通过一级交易商或经纪商参与竞标)的获配比例为66.2%,处于标准水平。一级交易商作为承接所有未购买供应的“接盘侠”,本轮获配比例为17.9%,高于平均水平,显示出真实需求不足。

在10年期美债拍卖结果公布后,周三,10年期美债收益率超过了上周五非农就业数据公布前的水平,美债收益率的飙升导致美股下跌,抹去了隔夜日本央行鸽派立场带来的全部涨幅

分析指出,低于4%的收益率利空,并引发了一个问题:明天周四250亿美元的30年期美债拍卖会怎么样。

美国6月份消费者借款增幅低于预期,因信用卡余额下降

美联储周三公布的数据显示,继5月份数据上修为139亿美元之后,6月份消费者信贷总额增加89亿美元。接受调查的经济学家预估中值为增加100亿美元。这些数据未经通胀调整。

包括信用卡在内的循环信贷减少近17亿美元,减少的规模为2021年初以来最大。包括购车和学费贷款在内的非循环信贷增加106亿美元,为一年来最大增长。

尽管循环信贷出现下降,但随着工资增长放缓、疫情期累积的储蓄减少、价格上涨继续侵蚀购买力,美国人越来越依赖信用卡和其他方式融资来维持支出。

费城联储近期报告显示,信用卡余额逾期占比年初达到2012年有数据以来最高。信用评分提供商VantageScore的数据显示,6月份汽车贷款和信用卡的拖欠率高于疫情前水平。

这里不得不提到,个人贷款公司$Upstart Holdings, Inc.(UPST)$ ,今天公布强劲财报后,股价一度暴涨50%,它是我们深度报告里面,2024年10只必买股的其中之一。

文章和视频回顾 美股2024年必买的10只好股【下集】

巴菲特旗下伯克希尔超短期美债持仓比美联储还多

根据伯克希尔·哈撒韦公司的最新财报,截至第二季度末,该公司持有2346亿美元的短期美国国债,并拥有超过420亿美元的现金和现金等价物,其中包括期限为三个月或更短的美债。

伯克希尔的现金持有量从今年一季度末的1890亿美元增加到二季度末的2769亿美元,再创新高,这主要是由于伯克希尔净卖出755亿美元的股票。这标志着伯克希尔连续第七个季度卖出的股票多于买入的股票,且卖出速度有所加快。

相比之下,截至7月31日,美联储持有的期限为一年以下的美国国债规模为1953亿美元。这意味着,伯克希尔在短期美债的持仓上,已经超过了美联储。

巴菲特此前曾表示,在危机时期,他会直接在拍卖会上购买短期美债。

摩根大通:市场不具备“见底信号”

摩根大通分析师Thomas Salopek发布研报,回顾了市场见底的历史,称目前市场并不具备一系列完整的“见底信号”,接下来的回调深度或进一步加深。

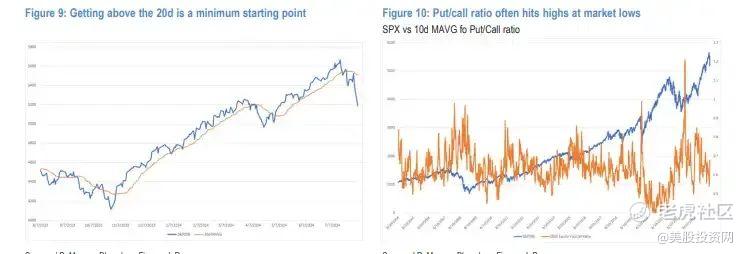

截至当日,Salopek认为当前市场尚未展现出完整的底部特征。例如,标普500 SPX 尚未跌破20日移动平均线,市场广度没有处于极端低点,看跌/看涨期权比率也未涨至绝对高点。

衰退担忧加速市场下跌

报告表示,当前有三个指标显示市场正在下跌:信用利差恶化、美债收益率曲线走陡和防御性板块领先上涨。

信用利差指高收益债和国债之间的利差,反映了市场对企业未来违约风险的预期。一旦该指标走阔,意味着企业倒闭风险扩大,是经济前景恶化的一个重要信号。

其次,衰退担忧蔓延持续提振降息预期,继而推动美债收益率曲线走陡(长债收益率走高)。

精彩评论