以往经验来看,光伏企业从未逃过被“3年一小洗,5年一大洗”的命运,至少已有过3次大规模洗牌,历史的车轮滚滚而过,

曾经的那些明星企业:尚德电力、赛维LDK、海润光伏、汉能集团相继倒下,当下,还在逆势扩张的通威是怎么想的?

今天开始捡重点分析一下通威,花几分钟看看,让你更了解通威~

(一)业务

通威有四大业务,占比如下,这篇先分析多晶硅方面。

(二)市场份额

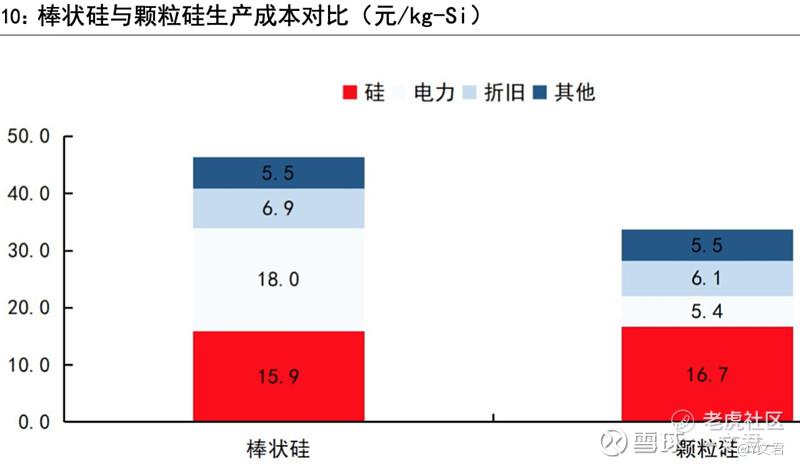

但随着新技术渗透率提高,2023颗粒硅占比有所上涨,达17.3%;

颗粒硅电力成本低很多,但硅成本更高一点点;

(三)全球格局

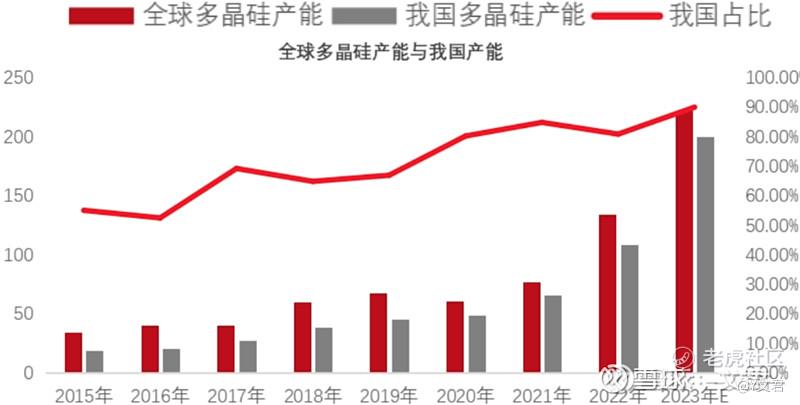

我国市场份额份额越来越大,

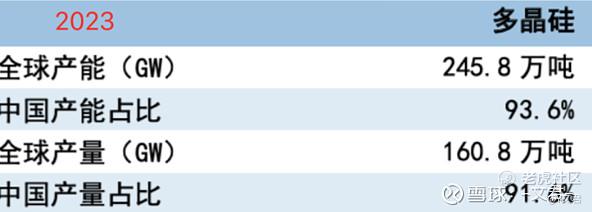

23年末,我国在晶硅产能占全球91.6%,

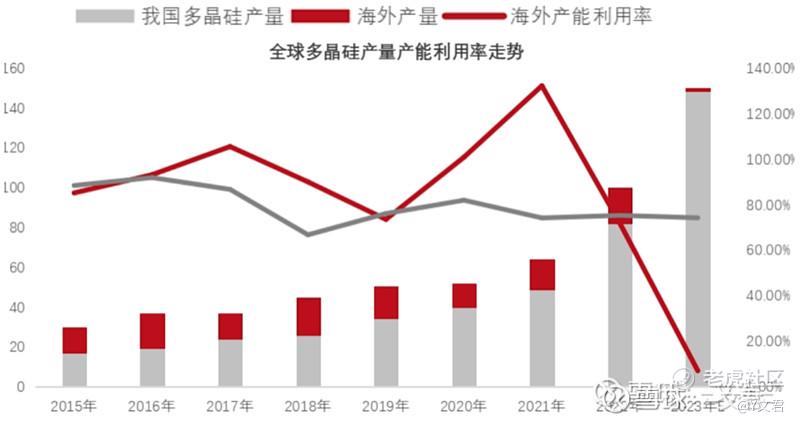

海外产能利用率快要降到5%以下了,海外市场快被挤出了;

我国近两年产能大幅增加,但产能利用率狠稳定,常年维持在70%+,

(四)过剩情况

2024多晶硅产量接近200万吨,相当于800GW组件、667GW光伏发电装机,

什么概念?

2024年1-4月国内硅料产量分别为17.13、17.52、18.62、19.18万吨,

2024的全年装机预测是574GW,意味着硅料大幅过剩,

但今年国内硅料产能至少新增80万吨,产能过剩会持续存在,

就说通威,去年底逆势加码:

1)规划鄂尔多斯项目(年产50万吨工业硅、40 万吨高纯晶硅项目及配套设施)

2)包头30万吨和广元40万吨工业硅项目。

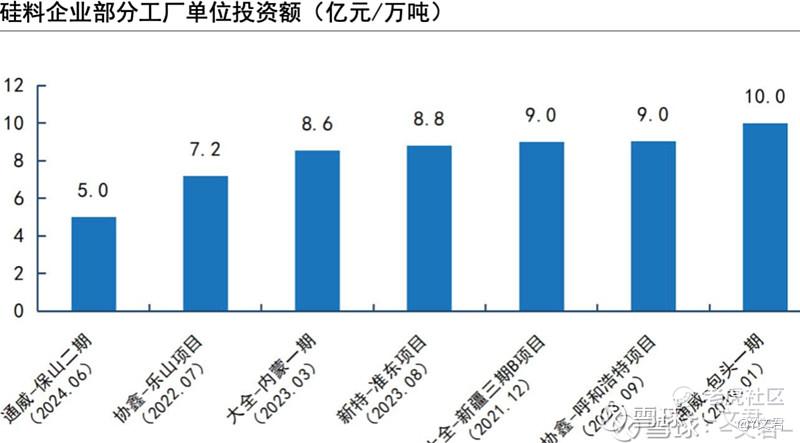

(五)10万吨要花多少钱建设

每家企业不一样,

比如:40-42GW组件,大概需10万吨硅料,资本开支在50-90亿,多数企业在80-90亿间,

而通威产能建设可优化到50亿(10万吨),成本优势相当明显,

协鑫科技也很不错,可优化到70亿(10万吨)。

而二者还在扩产,所以预计2026硅料行业竞争格局才有望出清,

届时,硅料价格会维持在4-4.5万元/吨,头部4家市占率会在85%以上。

(六)通威市占率势必继续提升

可以相信的是,通威摸爬滚打近20年,已摸索出一套穿越光伏周期的有效方法,这不是第一次逆势扩张了,

2023通威高纯硅平均生产成本已经降至4.2万元/吨(包头和广元的扩张,通过硅粉自供可进一步降本提效),

另外,通威与隆基再携手,超86.24万吨高纯晶硅“天量”长单,也彰显了通威在硅料领域的绝对市场优势。

就硅业务来说,通威低谷逆势扩张将成本更低,获得更高市场份额——风雨之后终见彩虹🌈。 $通威股份(600438)$ $隆基绿能(601012)$

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

精彩评论