美股大跌,衰退的声音四起。但是有外国分析师认为,没有真正的理由恐慌。标普500ETF依旧是一个强烈的看好。

作者:Dair Sansyzbayev

近期发展

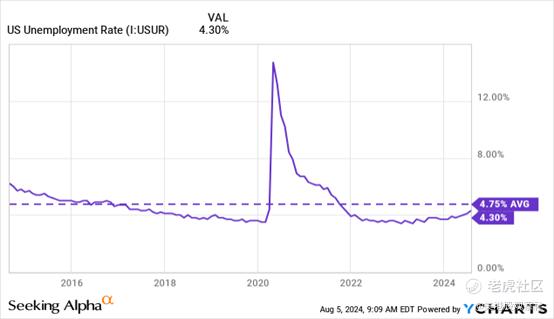

日本股市的暴跌可以用上周晚些时候公布的美国失业率上升来解释。7月份失业率上升到4.3%,市场恐慌地消化了这一数据。但有两个重要的理由不必恐慌。

首先,与过去十年4.75%的平均失业率相比,目前4.3%的失业率仍然明显偏低。此外,目前的失业率接近疫情前的水平。只要失业率与长期历史平均水平和疫情前的水平保持一致,就没有理由恐慌。

保持乐观的第二个原因是,尽管失业率有所上升,但现在非常接近美联储在其货币政策收紧周期的最初几个月宣布的目标水平。2022年9月,美联储官员宣布,由于货币政策收紧,失业率将达到4.4%。由于通货膨胀正在下降,失业率正在接近美联储的目标,美联储现在已经准备好开始降息了。

此外,在2024年6月,世界银行上调了对全球经济的展望,美国经济的韧性是这一乐观情绪的主要原因。这是另一个积极信号。

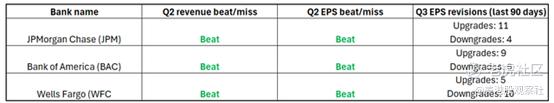

我们也不应忽视,美国最大的公司对恶劣的货币环境表现出了很强的灵活性和适应性。我们正在进行2024年第二季度的财报季,几乎所有的金融和科技巨头都已经分享了他们的季度报告。财报季开始时,各大银行公布了第二季度的业绩,表现稳健,华尔街分析师对第三季度的展望似乎也主要是乐观的。美国前三大银行的持续强劲表现意味着,美国企业的整体状况可能也很好。

除了最大的银行,SPY投资组合中排名前10的股票中有6家(谷歌分为两种不同的股票类别)也公布了第二季度的财报,在这里也能看到了许多积极的时刻。如下表所示,除亚马逊营收略低于市场预期外,SPY最大的几家公司的营收和每股收益均高于市场预期。

从上面的表格中,我们还可以看到,围绕第三季度收益的华尔街分析师的预期大多是有利的,因为在过去三个月中,每股收益的上调远多于下调。因此,SPY最大的持仓带来了强劲的第二季度财报,第三季度的展望主要是积极的。其他超大规模公司如英伟达、博通和礼来公司仍将公布2024年第二季度财报。

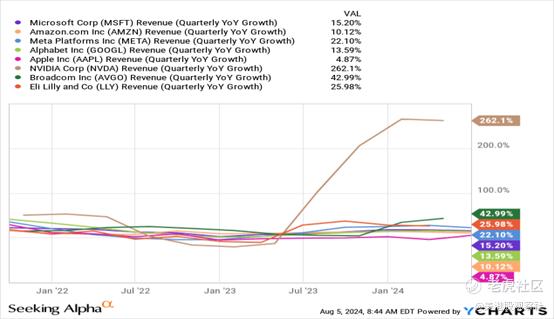

同样重要的是,这些最大的六家公司中有五家的收入正在上升。苹果的营收是个例外,但它的困境是由公司特有的问题造成的。如下图所示,其他大型科技公司的收入增长轨迹令人印象深刻。

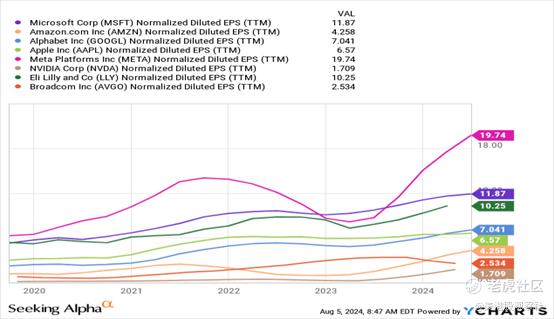

公司收入的健康状况至关重要,因为美国最大的公司在通过严格的成本约束来应对紧缩的货币环境方面相当成功。最大的SPY持股公司的利润似乎处于历史高位,它们都显示出积极的TTM动态。在金融环境非常有利的情况下,大企业的每股收益也高于疫情时的水平,这也是值得注意的。2022-2023年创纪录的裁员帮助巨头们提高了盈利能力,其中大多数公司在继续裁员的同时,还在继续寻求更高的效率。

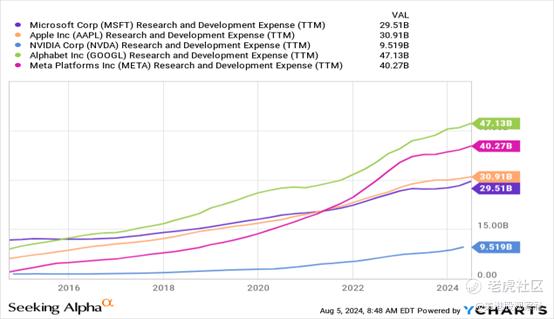

在下面的图表中,读者可以找到另一个保持看涨的理由。美国最大的科技公司目前在研发方面的投资比以往任何时候都要多。随着人工智能竞赛的继续,科技巨头的研发预算正在增加。这可能意味着这些公司的高层管理人员对未来的增长和为股东创造更多价值的潜力相当有信心。

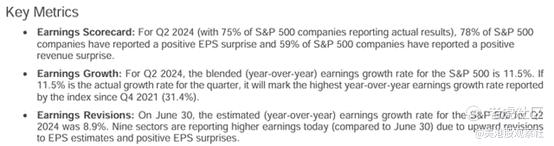

除了最大的银行和科技公司,标普500指数还包括数百家其他公司。因此,现在需要详细阐述第二季度财报季的进展情况。根据FactSet最新的“盈利洞察”,标普500指数中75%的公司公布了第二季度的财报,这一动态相当积极。

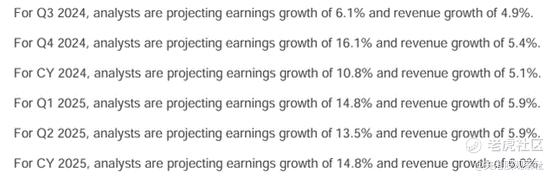

除了大多数标普500指数公司第二季度的强劲表现外,2024年剩余时间的前景也相当乐观,FactSet预计第三季度和第四季度的收入和盈利增长将加速。2025年的前景也很乐观,预计平均收入增长6.0%,利润增长14.8%。

总结一下基本面部分,大多数的发展表明,美国股市的基本面坚如磐石。尽管利率仍处于数十年来的高位,但企业利润仍在继续增长,这支撑着美国经济的整体健康。

风险更新

目前英伟达还没有公布最新的季度业绩。该公司将于8月28日发布2024年第二季度财报,市场对该公司的预期非常高。一般来说,每股收益向上修正是一个看涨的信号。然而,针对英伟达的每股收益上调数量似乎非常高。投资者应该记住,月球有两面性,预期可能会远远高于英伟达在第二季度带来积极惊喜的实际潜力。英伟达占SPY投资组合的5.9%,这意味着风险仓位有限,潜在抛售英伟达的直接影响可能并不大。然而,英伟达的抛售可能会导致整个科技板块的恐慌,目前科技板块占美国整体市场的31.6%。

美国的政治不确定性非常高,而且随着2024年总统选举的临近,这种不确定性将进一步扩大。大选的获胜者会对美国的经济增长潜力产生重大影响,或者能够影响美联储关于货币政策的决定。

总结

总之,SPY目前依旧值得看好。美国经济表现出坚如磐石的韧性,这是全球经济健康的一个重要催化剂。这种更广泛的经济实力得到了美国企业的健康的支撑,因为该国最大的公司继续在它们的收益中展示出令人印象深刻的趋势。

精彩评论