衰退恐慌继续蔓延,叠加中东局势突变,周一全球股市崩盘,日股收盘暴跌12%并多次熔断,台股跌8.4%创历史记录,韩国KOSPI指数收跌8.8%,创2008年以来最大跌幅,纳斯达克100指数期货跌超5%,欧股跌幅达3%。人民币走高,日元创七个月新高。

全球市场动荡之际,华尔街分析师普遍认为美联储势必降息但次数有限。分析师提醒投资者对科技股保持谨慎,并对市场情绪的转变和汇率波动保持警觉。美国大选前,市场波动或许更加激烈。

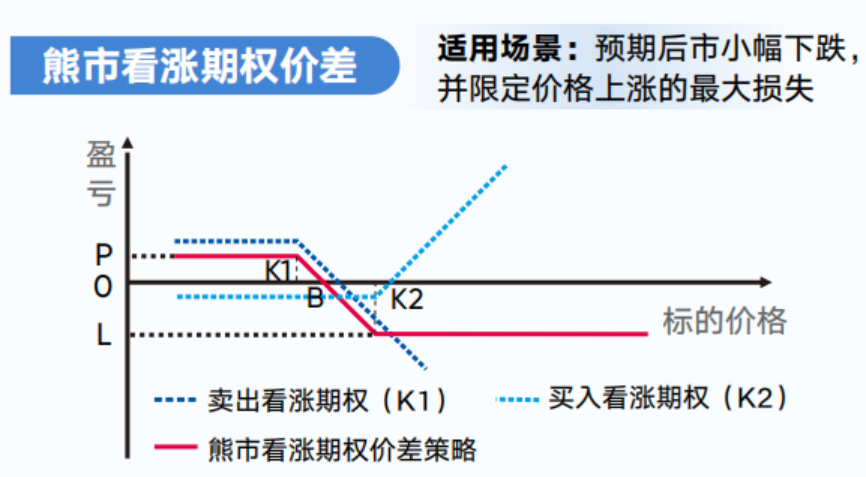

此时此刻,如果选一种期权策略用来对冲或者做空,那么最好的选择无疑为熊市价差策略。

熊市价差是什么?

熊市价差策略是期权交易者预计标的资产价格将在未来一段时间内下跌,交易者希望做空标的,并希望限制交易在一定风险范围内的一种期权策略。用看涨期权和看跌期权都可以构建熊市价差,如果用的是看涨期权,一般被称为熊市看涨价差(Bear Call Spread),如果用的是看跌期权,一般被称为熊市看跌价差(Bear Put Spread)。

具体而言熊市看涨价差是通过以特定的执行价格购买看涨期权,同时以较低的执行价格出售相同数量的具有相同到期日的看涨期权来实现的。

熊市看跌价差是通过以特定的执行价格购买看跌期权,同时以较低的执行价格出售相同数量的具有相同到期日的看跌期权来实现的。

熊市价差的主要优点是降低了做空交易的风险(以较高的行使价购买看涨期权有助于抵消以较低行使价卖出看涨期权的风险)。因为如果股票走高,理论上卖空股票具有无限的风险,使用熊市看涨价差做空的风险远低于直接做空股票。在此基础上也可将结合不同到期日的期权,将策略变成日历价差等。

做空波动率熊市价差示范

VIX,全称为芝加哥期权交易所波动率指数(CBOE Volatility Index),通常被称为“恐慌指数”或“恐慌指标”。它通过跟踪标准普尔500指数期权的隐含波动率来衡量市场对未来30天股市波动的预期。VIX数值越高,表明市场预期未来波动性越大,投资者情绪越不安;数值越低,表明市场预期未来波动性较小,投资者情绪较为平静。

uvxy是一个美股基金,别称叫:1.5倍做多vix指数,基金的运作模式是按照1.5倍的杠杆比例来做多vix指数,理论上vix涨10%,uvxy应当涨15%(纯理论),这里可以选用uvxy来做空波动率。

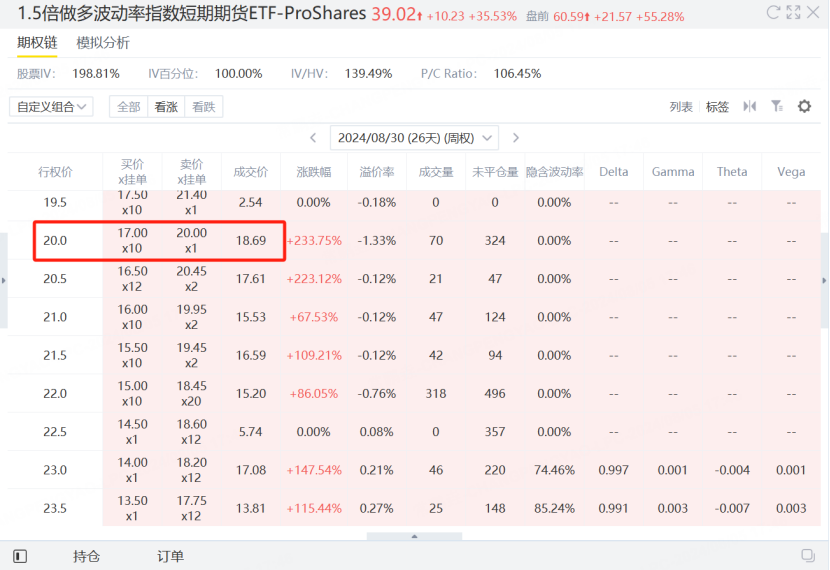

以UVXY为例,盘前UVXY的价格在60左右左右,最新的期权价格还未更新,投资者可以仅用行权价当作参考。如果投资者预期未来一个月内UVXY会回到20左右。那么投资者可以通过两步建立熊市价差。

第一步,投资者可以卖出8月30日到期行权价为20的看涨期权。

第二步,同时买入8月30日到期,行权价60的看涨期权。熊市价差建立完成。

当UVXY下跌到20时,投资者获得最大利润,最大利润为卖出看涨期权获得的权利金减去买看涨期权的花费。另一方面,在看错的情况下,因为有看涨期权的存在,就算投资者判断失误,这个策略会造成的最大损失也是有限的。

当投资者预测价格为中性或下跌并希望限制风险时,熊市看涨价差是首选策略。熊市看涨价差是一种“同时收取权利金和限制风险”的策略,策略从时间衰减和股价下跌中获利。

精彩评论