“我们相信我们的业务模式是独一无二的。”独立运营六年的京东健康在上市前自诩竞争优势明显,大有“站着把钱赚了”的风发意气。

12月8日,$京东健康(06618)$ 京东健康(06618)正式登陆港股,开始接受资本市场检验。此前数日,凭借优秀的过往业绩表现、闪亮的母公司品牌光环以及持续高涨的医疗健康行业景气度,京东健康股份一经发售便获得百倍超额认购。

很显然,一招“瞒天过海”正中资本市场下怀。用长逻辑(应该是什么样)讲故事,靠中逻辑(现实是什么样)赚钱,包括京东健康在内的互联网医疗(药)平台们压根没时间“讲武德”,当务之急是使出示假隐真之计快速抢占市场。

谎言

最成功的说谎者是那些使最少量的谎言发挥最大作用的人。

——塞·巴特勒

“卖什么、卖给谁、怎么卖”通常是一家企业在经营时面临的灵魂三问。京东健康概莫能外,只不过掺杂了不少“谎言”(不排除善意的可能)在其中。

谎言一:首创“医+药”闭环模式(卖什么)。

与市场现有的主要玩家相比,尤其是港股的阿里健康和平安好医生遵循“三医”联动改革逻辑,京东健康避“险”不谈确属首创。其实,已严重“偏科”的京东健康自出生起便“以药为生”,如今立志出诊(医疗业务),背后考量无非有二:一是单一模式恐难上市或无法支撑上市后股价;二是医药竞争加剧,天花板显现,通过医疗业务拉动医药业务前景可期,主营业务护城河得以进一步巩固。

谎言二:做国民首席健康管家(卖给谁)。

一句“成为国民首席健康管家”,让京东健康出师更加名正言顺。与主要竞争对手阿里健康的使命“让健康触手可得”以及平安好医生的使命“构建专业的医患沟通桥梁”迥异,京东健康似乎“脱虚向实”。但问题在于,京东健康的业务客户(倚重消费的中青年)和京东健康的使命用户(健康管理刚需的老年)无疑错配,后者怕是难以被归属于平台活跃用户之列。京东健康若果真有志于此,何不敢在招股说明书中进行用户画像并予以披露。另,此处插入一个花边趣事:辛利军正式出任京东健康CEO之前,刘强东与之进行了一次深聊,提出的第一个具体要求是把京东18万兄弟们的健康管好。如今,不知18万兄弟们的事儿办得怎么样了。

谎言三:不依赖京东集团(怎么卖)。

为打消市场各方疑虑,凭借京东集团上市的京东健康反复对外表明自己的“独立性”:

◆技术及流量支持方面,与京东集团合作及借助京东集团销售健康产品及服务在情理之中;

◆物流服务方面,利用京东集团提供的各种物流服务亦在情理之中,目前及将来均不会严重依赖京东集团提供的物流服务;

◆销售方面,并无亦不会严重依赖京东集团向企业客户销售京东健康的健康产品;

◆营销服务方面,并无并不会严重依赖京东集团获取营销服务收入,亦不依赖京东集团的营销服务;

◆采购服务、宣传服务、共享服务等方面同理;

◆财务方面,如有必要,能够在不依赖控股股东的情况下获得第三方融资。

如上所述,各项业务无不和京东集团构成关联。京东健康果真翅膀够硬,敢(或能)提出“分家”自立门户,而光鲜依旧吗?

中间商

在长期主义之路上,与伟大格局观者同行,做时间的朋友。

——张磊《价值》

价值创造无关高下,康庄大道尽是通途。坐拥亿级流量,手持“供应链”杀手锏,京东健康用赚钱的业务向资本市场上交了一份靓丽的成绩单:营收破百亿,且是唯一的持续盈利者。

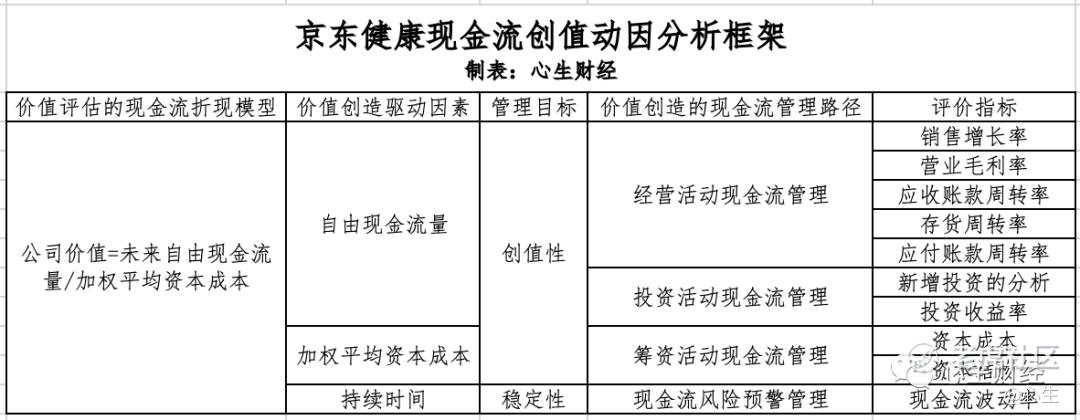

都说现金为王,笔者权且以现金流的创造为出发点和落脚点,粗略搭建模型进行大致分析。

一般而言,如果公司所具有的自由现金流量创造能力具有稳定性和规模性特征,则公司具备较强的经济实力,可以利用自由现金来实现股利分配比率提高、股东回报增加的目标。

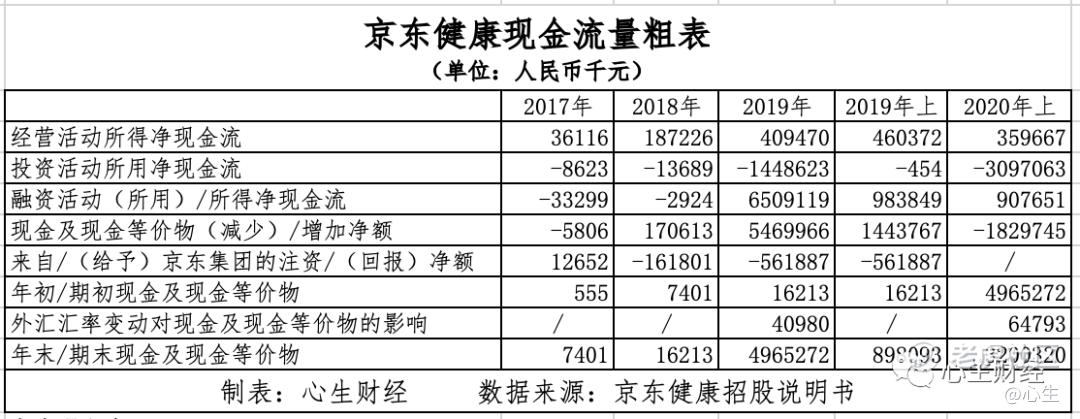

从下表可以看到,京东健康从2017年至2020年上半年间,经营活动现金流量净额持续为正,且持续增长。

结合投资活动现金流量的数据,可以发现京东健康的经营活动现金流量从2019年起无法满足其投资活动的现金需求,所以筹资活动产生大量的现金流入。不过,值得注意的是,2019年京东健康的投资现金大幅增长,主要是因为存入定期存款14亿元。

转回京东健康经营活动现金流创造的驱动要素。

◆销售增长率方面。2017年至2019年,京东健康的总收入分别为55.53亿元、81.69亿元、108.42亿元。2020年上半年受疫情利好,总收入高达88亿元,同比增长76%。不过,营收贡献仍主要来源于医药和健康产品的销售。

◆营业毛利率方面。2017年至2019年,京东健康的毛利率稳中有升,分别为24.9%、24.2%和25%。这一数据与近年来我国医药电商的总体毛利率水平基本持平。值得注意的是,在此期间,主要竞争对手阿里健康和平安好医生受非医药业务影响,二者毛利率持续降低,至2019年被京东健康超过。

◆应收账款周转率方面。京东健康的应收账款总额随业务体量增长而骤升,但从账龄结构来看,基本控制在1年以内,且3个月以内的应收账款比例持续提升,2020年上半年更是超过86%。这意味着卖货的钱基本能很快收回来,坏账率可控。

◆存货周转率方面。京东健康的存货总额随业务体量上升增长明显,但存货周转天数却持续下降,从2017年的61.8天走低至2020年上半年的45天。从京东健康的资产结构来看,存货基本占流动资产的95%左右,这无异对其根据供应和价格的波动、季节性、产品的受欢迎程度和保质期来管理和调整存货提出挑战。

◆应付账款周转率方面。京东健康的应付款项总额同样随业务体量的增长而攀升,但从账龄结构来看,全部控制在3个月以内,2017年至2020年上半年的周转天数分别为79.9天、82.3天、80.1天和60.7天。这意味着欠供应商的钱很快还清,对供应商的控制力略显不足。

综上而言,京东健康在盈利能力和偿债能力上表现双优,其经营性现金流管理手段和经验着实值得其他企业借鉴学习。不过,如何通过发挥持续扩大的规模效应,打造更为强大的采购和议价能力,提升药品分发渠道掌控能力,以及培养高效的仓储和履约能力仍有待时间验证。

风险隐忧

现在已然衰朽者,将来可能重放异彩。

现在备受青睐者,将来却可能黯然失色。

——贺拉斯《诗艺》

真实优质的产品、极致的线上体验、具有竞争力的价格、卓越的客户服务、及时可靠的履约和支付以及便捷的付款选择……京东健康推出的系列举措背后,实为“薄利多销”的中间商作出的必然选择。

截至上市,京东健康似乎仍以“摇钱树”的外在形象游走于市场,投资者们也愿意“沉迷过去、相信未来”,甚至为京东健康的梦想窒息。实际上,京东健康巨大的成本中心远未到来,按照其使命和业务逻辑推演,随着医疗业务的发力,必将摊薄其利润空间,让原本并不阔绰的净利陷入险境。这也是京东健康“苦心”系统阐述60余项风险因素的核心原因所在。

囿于集中采购、两票制、处方外流等政策影响,京东健康作为医药零售渠道受益匪浅。伴随医药行业利润率吃紧,迫使上游生产商寻求更具成本效益的分销渠道。外加96%的上市药品不在集中采购范围内,大部分销售愈发依赖院外渠道。而兼具高效率、低成本特点的线上零售无疑成为最优选择,这也为京东健康在数字大健康市场中取得市场份额和地位赢得战机。

相比之下,以在线问诊为主体的医疗业务模式能否实现大规模可持续增长存在不确定性。尽管如此,京东健康仍在不断布局未来,试图全面整合医疗健康价值链,打造一个覆盖全国的网络,将用户与全面的线上和线下医疗健康资源连接起来。医疗场景搭建过程中,除基于现有互联网医院继续组建医疗团队外,开始将触角伸向线下实体,于2020年6月向唐山弘慈医院现金注资约6.68亿元(占股49%)便是例证。

不过,凭借相对成本优势抢人耳目的京东健康,未来的策略多是持续“以药养医”,强化成本控制,即便增收不增利也要倔强保持边际收益。而这一点更是像极了新医改以前的医院场景,唯一的不同是一切都开始线上化。

(作者声明本文无实际或潜在的利益冲突,仅代表个人独立观点。业内大咖众多,如有不妥之处,还望批评指正。需要说明的是,本文首发于微信公众号“心生财经”。)

精彩评论