金融和资本市场的一大魅力便是“不确定性”,尽管市面上流传种种学说,但几乎很难用一种理论解释所有现象。

如在价值投资的理论中,资产当期价值等于未来收益的贴现,与当期利率呈反比关系。2022年初美国加息肇始,美股为代表的风险资产价值大跌,其后又在高息环境下走出了牛市,2024上半年甚至创了历史新高。

更为诡异的是,在美联储降息日越发临近之时(目前普遍认为9月将开启首次降息),近期美股却迎来了大跌。

依据投资学教科书,降息乃是妥妥的利好,怎么又连续下跌了呢,于是很多人开始自我安慰“师出反常必有妖”,这种逆天现象是不会持久的,那么果真如此吗?

本文核心观点:

其一,在加息中美股走出了牛市,主要在于美国经济的强劲,改变了市场和居民偏好,降低储蓄率将资金投向高风险资产:股市;

其二,近期美股的下跌源自于市场对美国经济预期产生了动摇,失业率等数据恶化,菲利普斯曲线横亘在市场前边躲避不得;

其三,在股债对冲的逻辑下,股市的大跌反而催生了债市的牛,这也说明市场在加速重新配置资产;

其四,宏观经济基本面成为影响美股的决定要素。

股债对冲:信心影响资产配置,创造牛熊市

2022年初美联储开始加息以对抗高企不下的通胀,主要原理为:提高利率——增加社会资金成本——居民减少消费——银行或者低风险债券吸纳资金。

在上述链条中,加息就成了控制通胀的“牛鼻子”,如果居民提高储蓄率减少消费和风险投资,就会压缩资产价值。

如今我们也都知道了答案,通胀并没有如期被打下去(此前许多观点预测2023年底,最初2024年初要实现打击通胀目标),美股为代表的资产价值也是连创新高。

这究竟是什么原因呢?上述链条又困在哪里了呢?

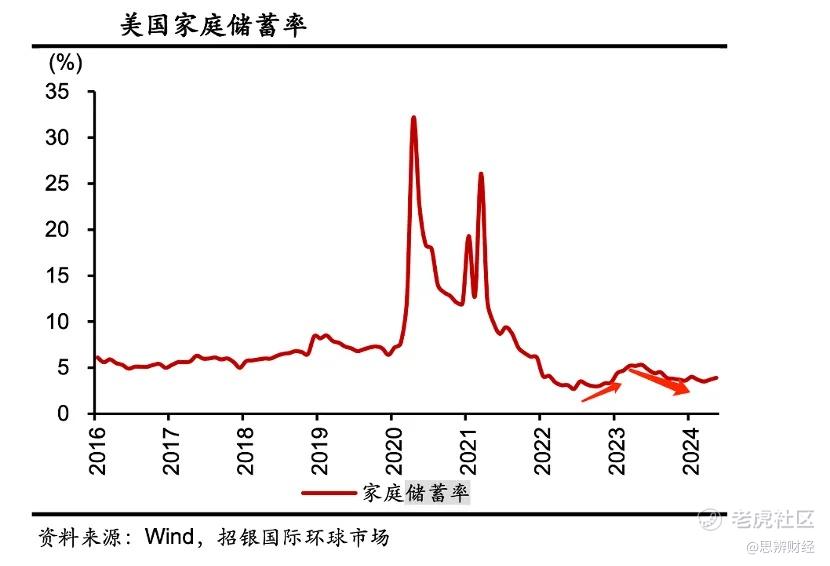

答案就在储蓄率,2023年之后该数字便一改加息之初的上升态势急转直下,此后便一直维持在较低水平(明显低于2020年之前水平)。

加息的一大目标乃是鼓励居民少消费多储蓄,通胀在社会总需求收缩中自然就会被驯服,此时储蓄率不升反降,一方面提高了抗通胀的难度,另一方面资金回流金融市场,又改变了原有的市场轨迹。

彼时市场普遍期待的美国衰退并没有发生,这一部分归功于川普政府的无限QE政策对居民的“大撒币”行为,使居民部门具有极高的抗压能力,此外拜登上台之后,推出了一系列法案(如《基础设施投资和就业法》以及《通货膨胀减少法》等),极大改善了经济景气度。

2023年之后美国宏观经济表现了非常强的韧性,消费,就业等指标都高于预期(2023年初OpenAI大热,市场对AI的热情又被迅速点燃),与此同时全球其他地区经济并不平滑,全球资本在加息中加速回流美国。

在此背景下,美国本土居民和全球资本配合,开始倾向于将资金投向高风险权益资产:股市。本轮反直觉牛市由此开启。

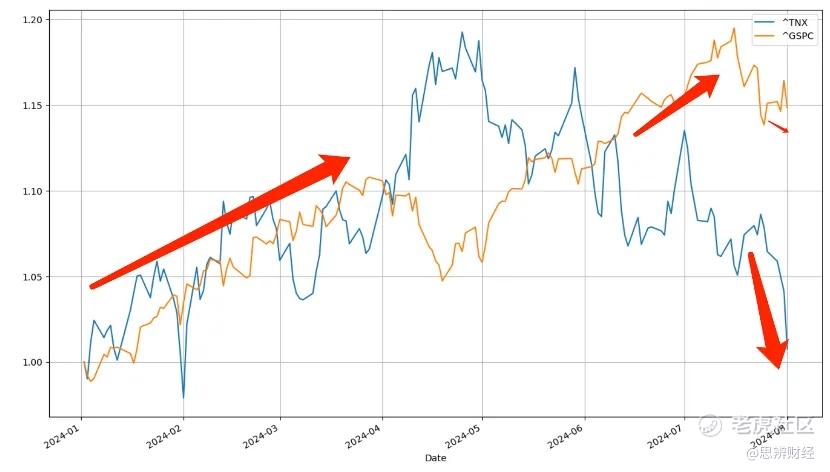

一般来说,当市场情绪极为乐观亢奋时,资金更倾向于股市为代表的风险资产,相反当市场情绪消极时,资金则会偏向于保守,投资标的以政府债券为代表。于是就有了下图

上图为2024年以来美国十年国债收益率与标普500指数的波动情况,大多数时间两条折线走势是比较一致的,如2024年Q1两条折线双双上扬(债市资金卖出导致收益率上扬,部分资金由此进入股市托起美股),但5月之后美债收益率便进入了下行通道,此时资金开始大量流入美债,美股只短期内出现了一点波动,随后便继续保持高昂的上涨态势,直到7月中旬。

此时债股之所以没有完全一致,主要在于汇市,美元指数从5月下旬到7月上旬仍然比较强势,成为彼时托起美股的重要力量。

7月末至今,美国十年国债收益率出现了大幅下跌,除受降息预期影响之外,我们认为市场在重新分配资金,提高低风险国债的持有比重,降低高风险股票的持有比例。

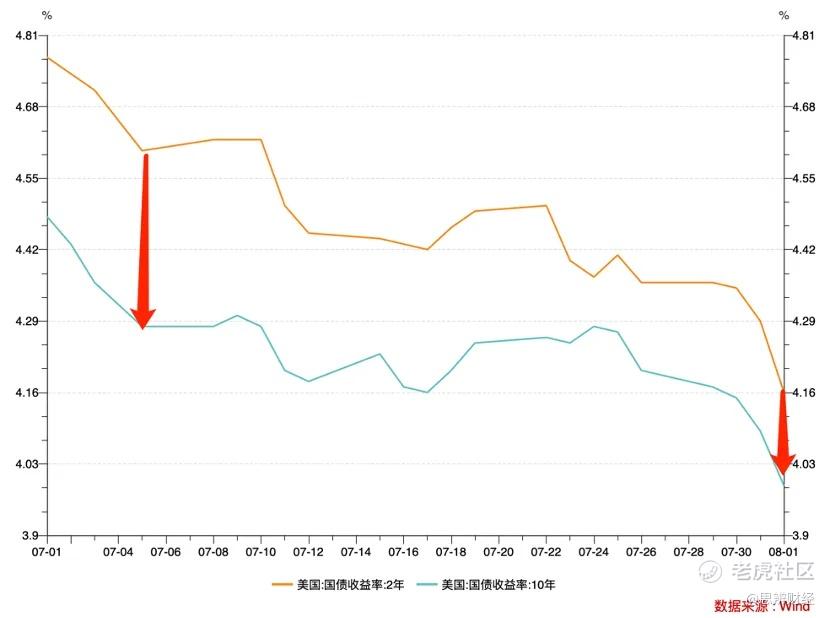

在时间风险补偿机制下,理论上长债收益率是要高于短债的,但在美联储加息的特殊周期内,美国长短债出现了严重的倒挂现象(2年国债收益率高于10年美债)。进入7月以后,长短债的收益差开始大幅收窄。

我们知道,资金大量买入会提高债券价值,由此降低债券收益率,上述长短债的收益差收窄,一方面在于降息的预期已经非常浓烈(短债对美联储的价格行为更为敏感),另一方面我们观察到最近7月末至8月初的一周以来10年美债收益率降速明显加快,显然资金开始向更为安全,预期收益更稳定的长债转移。

该部分我们从股债对冲的角度解释了此轮美股牛市的主要逻辑,并从此角度解释了此轮美股下行的主要原由:资金的风险偏好发生了重大转变。

那么风险偏好的原因又从何而来呢?

美国经济基本面信心在动摇

2024年初,在市场对美国经济抱以极大信心时,我曾经撰文对此表达了一些担忧,主要论点为:

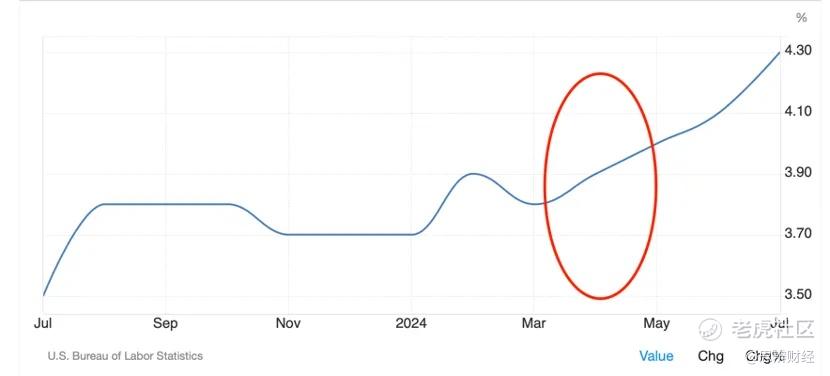

其一,2020年大放水之后,多年未见的菲利普斯曲线重新回来(新西兰经济学家菲利普斯于1958年形成的描述工资通胀和失业率之反比关系的曲线),简单来说如果通胀要下去,其前提应该是失业率的上升,那么恐会带来经济的硬着陆;

其二,以英国经济学家威廉.贝弗里奇命名的贝弗里奇曲线揭示了劳动力市场中失业率与岗位空缺之间存在负向关系,2023年7月旧金山联储发表论文将上述两条曲线进行融合,并判断在连续加息之后,美国就业市场已经开始紧张,岗位空缺率开始下降,但尚未完全反馈在失业率之上,并指出:

如果劳动力市场的降温是以职位空缺下降体现,那就是软着陆预期提前,若是以失业率攀升为代价,则要意味着硬着陆。

进入第二季度之后,美国失业率便有了抬头之势,8月2日最新公布该数字已经到了4.3%的高点(2019年之前一直在3.6%左右),已经是近年来新高。

这究竟会是美国衰退的开始,还是一时之变,我们尚不得而知,但对于市场而言,宏观经济的指标越发保守(美国房产的数据也是不容乐观),会加重其对宏观经济的猜疑:硬着陆的靴子会不会因此落下呢?

简单来说,近三年美国股市的反常主要仰仗于美国经济的强势,如今光芒逐渐暗淡,市场风格便加速切换:景气度逆转,出于资金安全考虑,则会加大无风险或者低风险资产的持有规模。

基于此逻辑,我们展望近期美股的走势:

1)在未有根本性好消息之前,美股的颓势恐难有根本性改变,其中就业相关数据为重点之重点;

2)美联储降息虽然一定程度上会改善流动性并优化企业融资成本,但一些学者已经开始担心降息后恐对楼市有负面影响,担忧降息之后楼市会放量下跌(在当前高息环境下,交易几乎被锁死,有价无市被打破后市场的走向存在不确定性),因此对于降息我们也不能完全乐观;

3)对于非美经济体,美联储降息,美国经济走弱,都会带来美元指数的下行,全球资本回流美国的周期也就行将结束,一些地区的流行性压力将得到极大缓解。

三年以来,我也是在学习中研究美股,困扰和沮丧常常相伴,这就迫使我不能拘泥于一种框架,一种学说,虽然非常辛苦,但收获还是满满。

当然也不能大意,此后被市场教育仍然是高概率事件,自己唯有努力学习,争取可以跑在市场前边。

精彩评论

分析得不错!