美股市场周四迎来了华尔街的大规模抛售,道琼斯指数和标普500指数都下跌超过1个百分点,显示出市场的恐慌心态。

而这一次的抛售与公布的两项数据有关,美国7月27日当周首次申请失业救济人数24.9万人,高于预期的23.6万人和前值的23.5万人,数据反弹至一年来最高。美国7月ISM制造业PMI为46.8,显著低于市场预期的48.8和6月前值的48.5,萎缩幅度创八个月最大,加剧了市场对美国经济衰退的担忧。

高级投资组合策略师Tim Ghriskey表示,ISM导致的抛售行为具有极强的传染性。目前,美股仍处于财报季,可能会出现一些积极的因素推动市场走高,但如果出现ISM这样的负面因素,就会引发获利回吐。

美国供应管理协会主席Timothy R. Fiore指出,美国制造业活动进一步萎缩,需求十分疲软,产业也在下降,投入总体宽松。Fiore强调,由于当前的联邦货币政策和其他问题,企业不愿意投资资本和增加库存,生产执行率还在下降,增加了企业的盈利压力。

种种数据加深了市场对于美国经济衰退的担忧,增长前景十分黯淡。在这样的不利情况下,市场仍然存在投资机会,投资者可以关注美债和波动率指数,这两个品种在暴跌和衰退的环境下会有不错的表现。

如果市场进一步暴跌,波动率指数会带来不错的做空机会。针对短期的VIX走势,如果市场后续不发生暴跌,行情横盘、上涨、微跌,VIX指数都会逐渐走低。如果投资者认为后续的市场波动率降低,可以采取卖出看涨期权、熊市价差等方法做空UVXY。如果投资者认为后续的市场波动率会继续加大,市场会继续暴跌,可以采取买入看涨期权、牛市价差等方法做多UVXY。

另一个不错的机会是关于美国国债TLT,意外疲软的美国经济数据强化了债市对美联储的降息预期爆棚,互换合约的定价显示,交易员已经完全消化了今年美联储会合计降息75个基点的宽松预期。这意味着,他们预计,美联储会在今年剩余的三次货币政策会议上每次都决定降息25个基点,美债还有巨大的拉升空间。

针对美国国债近两周的动荡行情,投资者往往会希望能在短期波动中避险,同时在风平浪静后获得较为长期的收益,期权中符合这个标准的策略是日历价差策略。

什么是日历价差策略呢?

日历价差是用不同期权时间价值有差异的特性,来赚取时间价值的差价。到期日近的期权时间价值消耗的更快,而到期日远的期权时间价值消耗的更慢,因此投资者可以卖出近月的合约,再买入远月相同的合约,前者时间价值收益为正,后者为负,但短期合约时间价值消失的会更多,因此我们就获得了净时间价值收入。

TLT日历价差案例

一位交易者认为TLT在未来会大幅反弹,但在短期市场会保持平稳。

投资者可以买入一份24年12月到期的看涨期权。但是,由于离期权到期的时间很长,看涨期权的价格会很高。投资者可以卖出一份短期内到期的看涨期权,以抵消部分期权费支出。

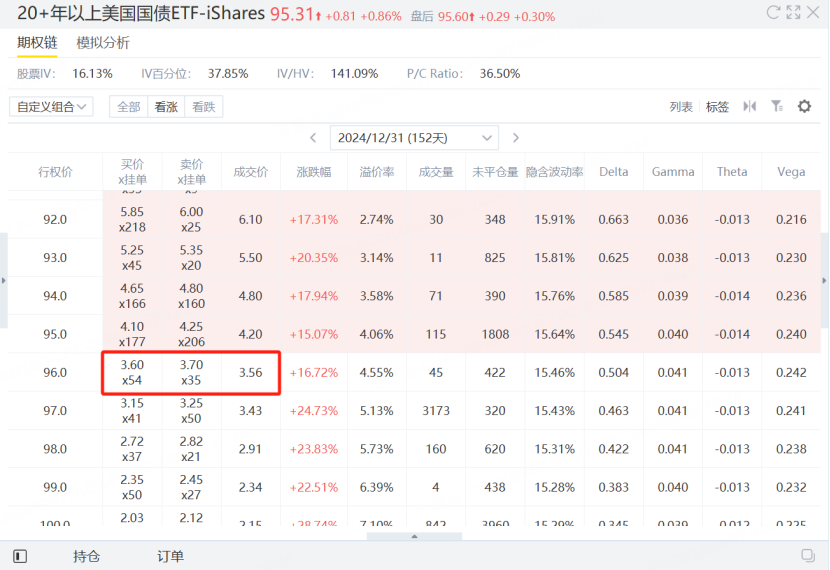

第一步, 买入一份行权价为96美元,12月31到期的看涨期权,净权利金支出为356美元。

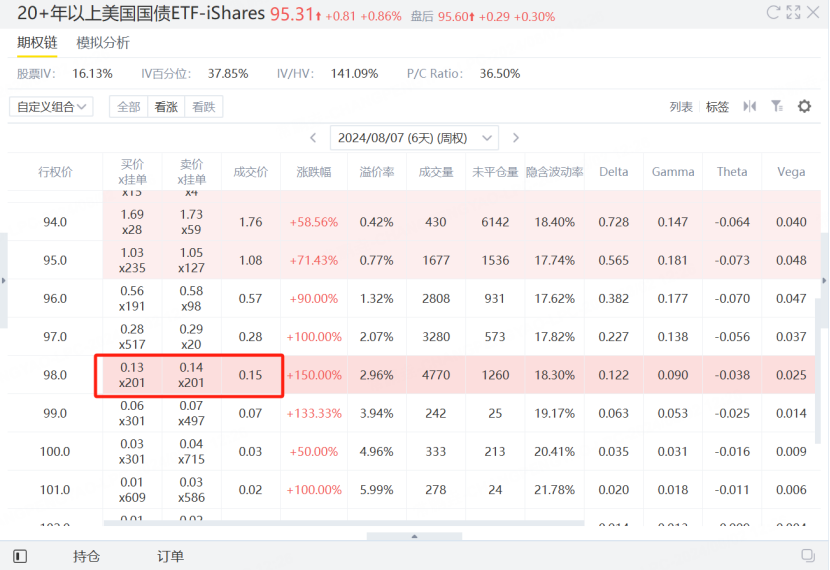

第二步,卖出一份行权价为98美元,8月7日到期的看涨期权,收获权利金15美元。

如果到了8月7日,TLT的价格没有涨到98美元。投资者可以获得卖出看涨期权获得的期权费。此时投资者仍然持有12月到期的看涨期权多头,并减少了15美元做多的成本。

接着如果TLT继续横盘,投资者可以继续卖出八月份的看涨期权,继续获得权利金收入。投资者既保持了对TLT做多的头寸,并且也在TLT股价不涨的情况下,获得了权利金收入。投资者可以用这种办法去建仓短期震荡,但长期看好的标的。在判断错误的情况下,使用这种策略也控制了亏损,风险比单独买入看涨期权风险更低。

精彩评论

[得意]