$亚马逊(AMZN)$ 第二季度收入不及预期,电商业务、广告业务均逊于预期。并且给的第三季度收入指引也低于预期。同时,亚马逊三季度的营业利润指引也低于预期,体现了对人工智能(AI)投入带来的利润压力。

Q2核心指标:

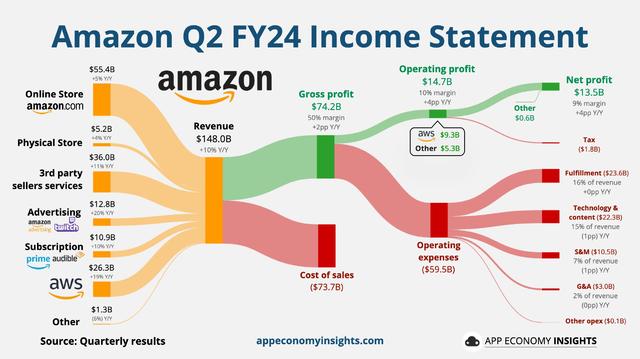

调整后每股收益 1.26 美元,同比增93.8%,好于预期的 1.03 美元

总收入 1478 亿美元,同比增长10%,略不及预期是的1488亿美元

营业利润 146.72亿美元,同比增长91%,好于预期的135.9亿美元

电商业务和广告业务收入均不及预期,AWS 收入超预期。

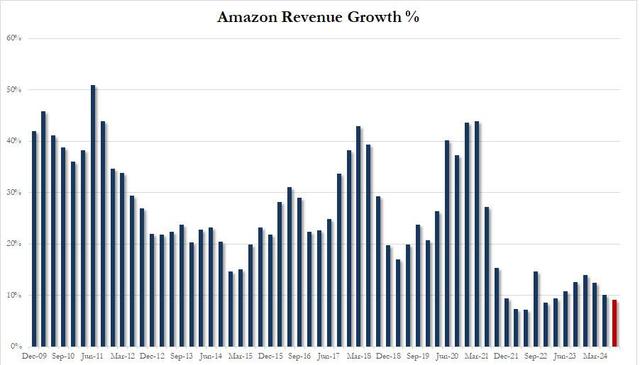

具体来看,二季度净收入1479.8亿美元,同比增长10%,增速出现显著放缓。主要收入来源的电商业务二季度净收入 553.9亿美元,同比增长仅4.6%,出现明显放缓,市场预期555.5亿美元。

最受关注的云业务AWS 二季度收入262.8亿美元,同比增长18.7%,好于预期259.8亿美元。

广告业务收入 127.7亿美元,同比增长19.5%,不及预期130亿美元。广告业务利率率较高,但面临与 Meta 和谷歌竞争。

随着来自 Temu 和 Shein 的竞争加剧,亚马逊的核心电商业务继续面临增长乏力的问题,财务总监 Brian Olsavsky 在电话会议上表示:“与内部估计相比,我们在北美的收入增长确实略有不足。收入未达预期的原因是消费者选择购买更便宜的产品,导致平均销售价格 (ASP) 下降。客户选择的产品的平均售价较低。他们在支出方面继续保持谨慎,并转向平均售价较低的产品。”

亚马逊的净利润同比翻倍至 134.8亿美元,主要反映了公司大规模削减成本的努力。

值得关注的是公司提供的第三季度全部低于预期:

收入预计为1540亿 - 1585亿美元,同比增长8-11%,中位值1562.5亿美元,分析师预期的1584.3亿美元。

营业利润预计为115亿 - 150亿美元,远低于分析师预期156.6亿美元。

假如符合指引,亚马逊三季度的收入将创2022年12月以来最低增速,且放缓程度还超出预期。印个利润指引低于预期或因AI需求投入了超出预期。

精彩评论