截至目前,国内59家非上市人身险公司已经公布了上半年偿付能力报告。2024上半年,这些人身险公司实现了保费收入和净利润双双增长,其中银保系公司保费表现强劲;整体人身险公司净利润总计达到88.32亿元,同比大增38.55%;退保率整体有所改善,但大家养老仍然最高,中信保诚等公司退保率恶化;多数公司的核心偿付能力和综合偿付能力有所改善;投资收益率整体有所改善,最高的综合投资收益率达到9.55%。

具体到公司,中邮人寿延续了一季度可圈可点的表现,保费收入增长20.31%达到1053.54亿元,且扭亏为盈,录得净利润56.9亿元。当然,整体数据也凸显出一些公司存在问题,例如,泰康养老仍然面临保费下降、由盈转亏的挑战。中信保诚面临退保率恶化、大幅亏损、投资收益率下降的困境。

保险业务收入、净利润双双增长、退保率有所改善

保险业务收入:中邮人寿增长可观,泰康养老降幅较大

泰康人寿、中邮人寿、信泰人寿、工银安盛以及建信人寿是2024年上半年保险业务收入最高的五家公司。其中,泰康人寿的保险业务收入保持第一,达到1390.92亿元,较2023年同期同比增长18.42%。中邮人寿排在第二位,保险业务收入1053.54亿元,较去年同期增长20.31%;信泰人寿保险业务收入为359.58亿元,同比增长5.87%,排在第三位;工银安盛和建信人寿的保险业务收入分别为307.54亿元和275.08亿元,分别同比增长17.2和-4.29%。在五家公司中,中邮人寿保险业务增幅最大,业绩增长迅猛,建信人寿则是唯一一家负增长的公司。

2024上半年非上市寿险公司保费收入

从总体的保费增长情况来看,非上市人身险公司中,排除大家养老缺少数据以及恒安标准养老持平,其他公司中,41家公司保险业务收入与去年同期相比取得正增长,16家公司保费录得负增长。正增长的公司中,国民养老涨幅最大,达到836.8%。

其余公司中,汇丰人寿、复星保德信以及国宝人寿保险业务收入同比增长幅度较大,分别为103.74%、131.98%以及131.63%,保险业务收入分别为68.09亿元、53.24亿元以及29.51亿元。

收入的增长离不开服务创新。例如,汇丰人寿此前推出了“汇丰·汇健康”健康管理计划,主打特色重疾早筛和高端体检,整合全球优质医疗资源,为客户打造全方位的健康尊享体验。此外,汇丰人寿还通过“财富+”、“保障+”、“健康+”以及“创新+” 的产品创新和服务升级,提供完善的财富管理服务和保险保障解决方案。

除此之外,2024上半年,银保系人身险公司保费表现也很亮眼。除了上述提到的中邮人寿之外,工银安盛、农银人寿、交银人寿等公司也取得了良好的保费增长,这几家公司的同比增长率分别为17.20%、39.93%以及3.09%,保险业务收入达到307.54亿元、187.64亿元以及132.79亿元。

保险业务收入负增长的公司中,降幅最大的人身险公司是小康人寿,收入同比减少80.3%。华汇人寿保费降幅达到50%,在保险业务上基本垫底。泰康养老、国联人寿以及信美相互保费同比降幅分别为20.93%、26.56%以及27.57%。

净利润:大幅增长38.55%,中邮人寿净利润56.9亿元

保险业务的强劲带来了利润端的增长。总计来看,人身险公司共录得净利润88.32亿元,较2023年同期的54.58亿元大幅增长38.55%。反映在公司层面,利润表现的趋势是大公司比较好,而中小保险公司压力会更大。大公司利润提升的原因有几点。首先是保险公司将客户端的收益降低,利差损变成利差。第二个原因是费差方面,目前中介渠道推行了报行合一,但个险渠道尚未受到影响,保费回流到大型保险公司。

2024上半年各家公司净利润

从具体公司来看,净利润排名第一的是泰康人寿,规模达到60.47亿元,但较去年同期下滑了7.4%。中邮人寿净利润排名第二,达到56.9亿元,相较2023年同期改善了85.71亿元,也成了今年上半年整体净利润增长最大的动力。

自今年以来,中邮人寿一改去年巨亏的情况,净利润一直表现可观。据该公司表示,近两年一直在深推改革创新、务求价值转型,包括多元渠道布局等。从结果来看,二季度,中邮人寿新业务价值80.2亿元,可比口径同比增长16%,也体现了整体经营向好。

农银人寿、中英人寿以及中意人寿分别排名第三、第四、第五,净利润分别为11.21亿元、8.8亿元以及8.24亿元,同比增长883.33%、433.33%以及20.29%。

从盈亏来看,30家公司实现净利润,28家公司录得净亏损,整体盈利状况有所改善。其中,包括净利润下降、由盈转亏、亏损加大在内的净利润恶化的公司有31家。

净利润下降幅度较大的公司有大都会人寿、中宏人寿、利安人寿以及信美相互,分别下降86.30%、85.25%、65.31%以及79.17%。

由盈转亏的公司中,一些表现较差的包括英大人寿、光大永明人寿、泰康养老以及中信保诚,这几家公司净亏损分别为8.36亿元、8.67亿元、14.5亿元以及34.41亿元。其中,中信保诚亏损最大,泰康养老次之。

以中信保诚为例,早在2023年,中信保诚就出现了盈转亏的趋势。虽然该公司在今年增资,但面临着董事长职位空缺、总经理退休、投资收益率下行、费用大增、机构裁撤等一系列问题,利差难补费差,资产负债管理不匹配,仍然难以挽救亏损。泰康养老的表现也令人堪忧。虽然保费规模尚可,但仍然呈现下滑趋势,利润端更是由盈转亏,面临的压力势必很大。

退保率:大家养老达到6.01%,德华安顾、海保人寿恶化严重

从退保率来看,大家养老退保率达到6.01%,是榜单公司中最高的。在2024年第一季度,大家养老的退保率也是最高的,为5.48%。

其他公司中,退保率较高的包括德华安顾、海保人寿、长生人寿以及农银人寿,分别为5.26%、3.83%、2.87%以及2.77%,其中后两家公司有所改善,尤以长生人寿改善最大。

2024上半年各公司退保率

此外,结合其他几项数据来看,泰康养老、中信保诚的退保率也不尽如人意。以中信保诚为例,2024上半年,该公司退保率为1.65%。

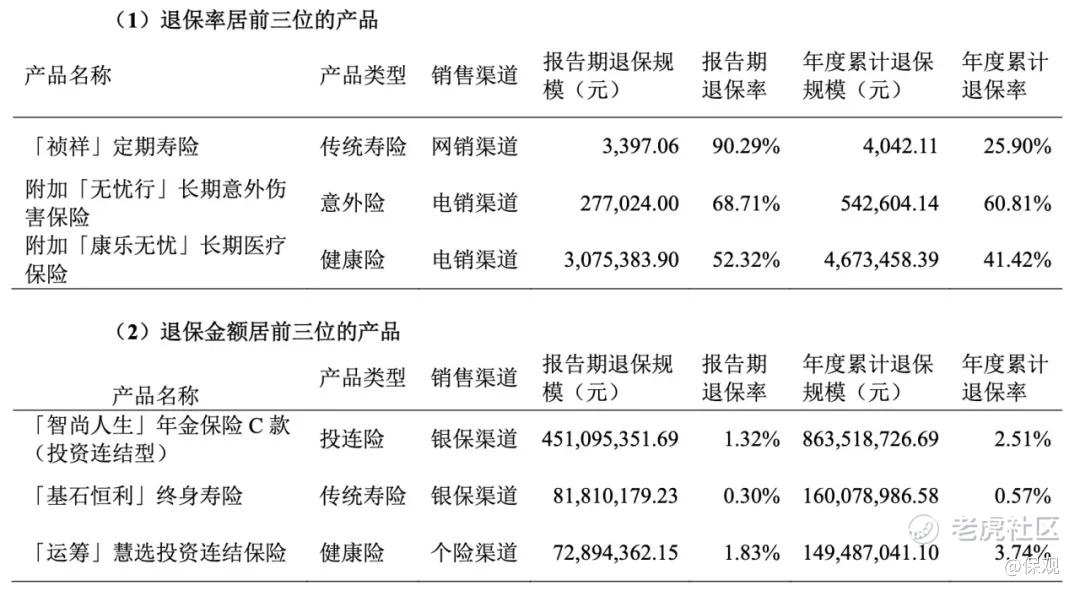

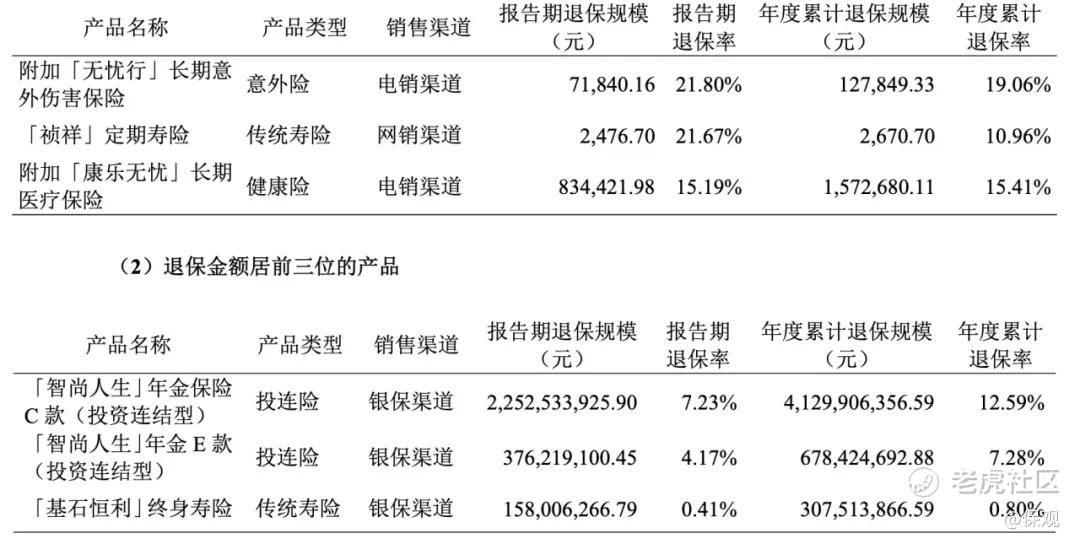

对比2023以及2024上半年的退保率信息,可以发现,2024年,中信保诚同一产品的退保率明显较2023年同期有所上升。例如,该公司的投连险产品“智尚人生年金保险C款”2024年上半年的年度累计退保率达到12.59%,而2023年仅为2.51%;2024年度累计退保金额为41.3亿元,2023年同期为8.64亿元。

2023年产品退保率

2024年产品退保率

用户的投诉可以反映出产品的一些问题。在黑猫平台上,可以看到,有用户投诉智尚人生虚假宣传,实际利息智能达到宣传利息的一般,认为欺骗了老年人。

客户投诉页面

退保率最低的五家公司分别为小康人寿、瑞华健康、北京人寿、国民养老以及鼎诚人寿,退保率分别为0.38%、0.35%、0.32%、0.29%以及0.13%。同样,结合保险业务收入、利润规模等数据来看,其他一些退保率表现良好的公司包括汇丰人寿、工银安盛以及中邮人寿等。

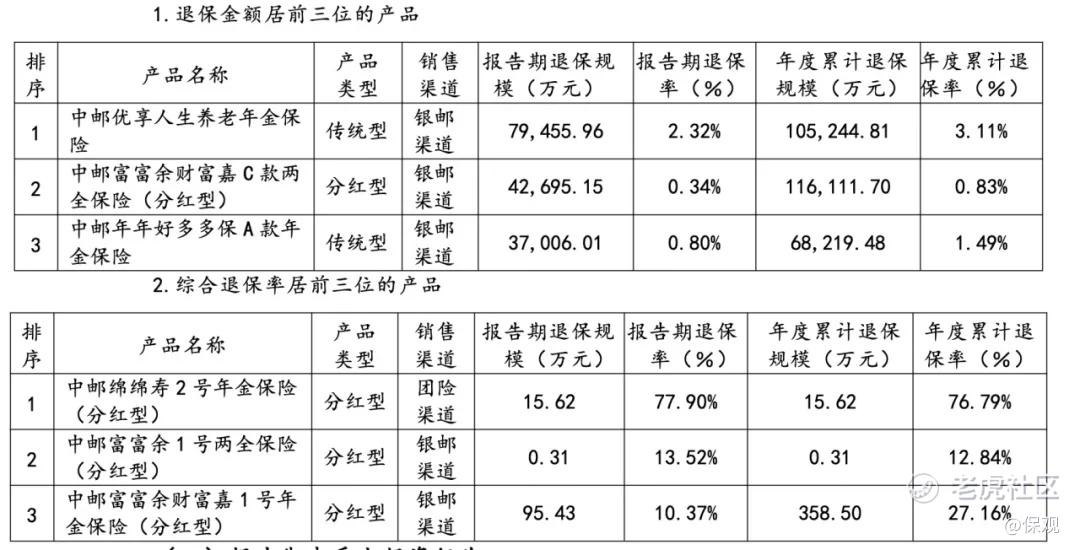

以中邮人寿为例,对比对比2023以及2024上半年的退保率信息,中邮富富余财富嘉C款两全保险(分红型)2024年上半年的年度累计退保率为0.83%,而2023年同期为1.12%。

2023年产品退保率

2024年产品退保率

从整体趋势来看,43家公司的退保率有所改善,15家公司的退保率恶化。其中,改善幅度最大的公司为长生人寿,退保率从2023年同期的16.28%降低至2.87%。

核心偿付能力充足率和综合偿付能力充足率排行

核心偿付能力充足率:41升18降,爱心人寿接近红线

核心偿付能力充足率以及综合偿付能力充足率衡量的是保险公司稳健经营的能力。监管对于核心偿付能力充足率的要求是不低于50%,对综合偿付能力充足率的最低标准是不低于100%。

从核心偿付能力充足率排行榜来看,华汇人寿的核心偿付能力充足率遥遥领先,达到2225.99%。排名第二的为恒安标准养老,核心偿付能力充足率为762.87%,但较第一季度有所下降。

2024上半年各公司核心偿付能力充足率

核心偿付能力充足率排名第三至第五名的公司分别为国民养老、大家养老以及大都会人寿,核心偿付能力充足率分别为707.45%、388.39%以及266.54%,较第一季度的数据呈现出“一升两降”的趋势。

榜单上核心偿付能力充足率较低的公司包括爱心人寿、国联人寿以及北大方正,这几家公司截至上半年的核心偿付能力充足率分别为70.13%、71.43%以及71.74%。其中,尤以北大方正情况最差。在2023年第四季度,北大方正现有三方股东同比例增资17亿元,提升了该公司的偿付能力充足率,但是2024年第一季度和上半年,偿付能力充足率再一次恶化。

趋势表现上,41家公司核心偿付能力充足率较第一季度提升,18家公司核心偿付能力充足率下降。提升幅度较大的公司有利安人寿,核心偿付能力充足率达到142.04%,信美相互的核心偿付能力充足率为122.34%。

核心偿付能力充足率下降的公司中,降幅较大的有横琴人寿、海保人寿以及中信保诚,上半年核心偿付能力充足率分别为126.42%、121.45%以及86.58%。

综合偿付能力充足率:37升22降,信泰人寿最低

从综合偿付能力充足率这一指标来看,华汇人寿同样遥遥领先,达到2234.65%。综合偿付能力充足率排名第二的为恒安标准养老,为797.34%。

2024上半年各公司综合偿付能力充足率

综合偿付能力充足率排名第三至第五名的公司为国民养老、大都会人寿以及大家养老,分别为716.42%、437.92%以及406.28%。前五家公司呈现出“两升三降”的趋势。

综合偿付能力充足率最低的三家公司包括北大方正、长生人寿以及信泰人寿,分别为124.72%、119.7%以及117.93%。

从趋势来看,37家公司综合偿付能力充足率较第一季度有所提升,22家公司下降。

综合偿付能力充足率下降的公司中,降幅较大的有中信保诚以及横琴人寿,上半年的综合偿付能力充足率分别降至173.15%和155.26%。

投资收益率和综合投资收益率

投资收益率:整体改善,最高达5.01%

投资收益率上,除了海保人寿投资收益率为负,其余披露的公司均为正。从分布区间来看,投资收益率大于5%的有1家,2023年上半年则没有;投资收益率在3%-4%的公司有4家;投资收益率在2%-3%的有20家,2023年上半年为21家;投资收益率在1%-2%的有28家,2023年同期为37家;0-1%的有4家。整体来看,人身险公司的投资表现较去年同期有所改善。

投资收益率分布

具体到公司层面,中英人寿投资收益率最高,2024年上半年为5.1%,较2023年同期大幅改善;长生人寿位列第二,投资收益率为3.99%,同样提升;幸福人寿、复星联合健康以及中荷人寿投资收益率分别为3.54%、3.34%以及3.14%。

2024上半年各公司投资收益率

投资收益率较低的公司有恒安标准养老、君龙人寿、大家养老、泰康养老,投资收益率分别为0.74%、0.73%、0.64%以及0.64%,除大家养老外,均较2023年同期有所下滑。海保人寿投资收益率为负,为-0.43%,同样较2023年同期下滑,是所有公司中最差的。

从投资收益率趋势来看,29家人身险公司投资收益率同比改善,28家投资收益率同比下降,占比较为相当。改善的公司中,幅度较大的包括中英人寿、长生人寿以及幸福人寿,而下降的公司中,幅度较大的是小康人寿、财信吉祥人寿、君龙人寿、泰康养老以及海保人寿。

综合投资收益率:最高达9.55%

从综合投资收益率分布区间来看,综合投资收益率在9%以上的有1家;综合投资收益率在8%-9%的公司有2家,7%-8%有5家,6%-7%有4家,5%-6%有5家,4%-5%有10家,3%-4%的公司有13家,2%-3%有9家,1%-2%的有8家,0-1%的有1家。相比之下,2023年同期综合投资收益率均在6%以下,其中,5%-6%有2家,3%-4%的公司有12家,2%-3%有23家,1%-2%的有18家。同样,人身险公司的综合投资收益率表现较去年同期有所改善。

综合投资收益率分布

具体到公司层面,复星联合健康综合投资收益率最高,2024年上半年高达9.55%,较2023年同期大幅改善;恒安标准人寿位列第二,综合投资收益率为8.35%,同样大幅提升。招商局仁和、中英人寿以及华泰人寿综合投资收益率位列第三、第四和第五,分别为8.23%、7.79%以及7.25%。

2024上半年各公司综合投资收益率

综合投资收益率较低的公司有恒安标准养老、华汇人寿、华贵人寿以及横琴人寿,分别为0.74%、1%、1.47%以及1.47%,均较2023年同期有所下滑,其中尤以华贵人寿下降幅度最大。

从趋势来看,45家人身险公司综合投资收益率同比改善,11家投资收益率较去年同期下降,1家持平。改善的公司中,幅度较大的包括复星联合健康、恒安标准人寿、招商局仁以及华泰人寿,下降的公司中,幅度较大的是财信吉祥人寿以及恒安标准养老。

总结:以上就是非上市人身险公司2024上半年的表现,梳理几大指标来看,保险业务收入整体实现增长;净利润呈现出大涨的趋势;退保率上,大部分公司退保率有所改善,但大家养老退保率一直居高,中信保诚等公司退保率恶化;核心偿付能力充足率和综合偿付能力充足率方面,爱心人寿问题较大。整体公人身险公司的投资收益率有所改善,最高达到9.55%。

上半年已经过去,整体人身险行业仍然是几家欢喜几家忧,有些公司表现强势,而有些公司则仍然困于混沌之中。不可否认的是,行业内产品转型和渠道变革的压力仍在,也因为这些,国内人身险市场才能够摸索出更好的发展途径,照亮来时路,也照亮前行路。

精彩评论