牛市期间,回调很常见,最近的美国标普500指数就是这样。然而,即便牛市行情持续了很久,市场哪怕出现极其轻微的回调迹象,投资者和媒体也会马上陷入恐慌,我对这种现象感到不解。

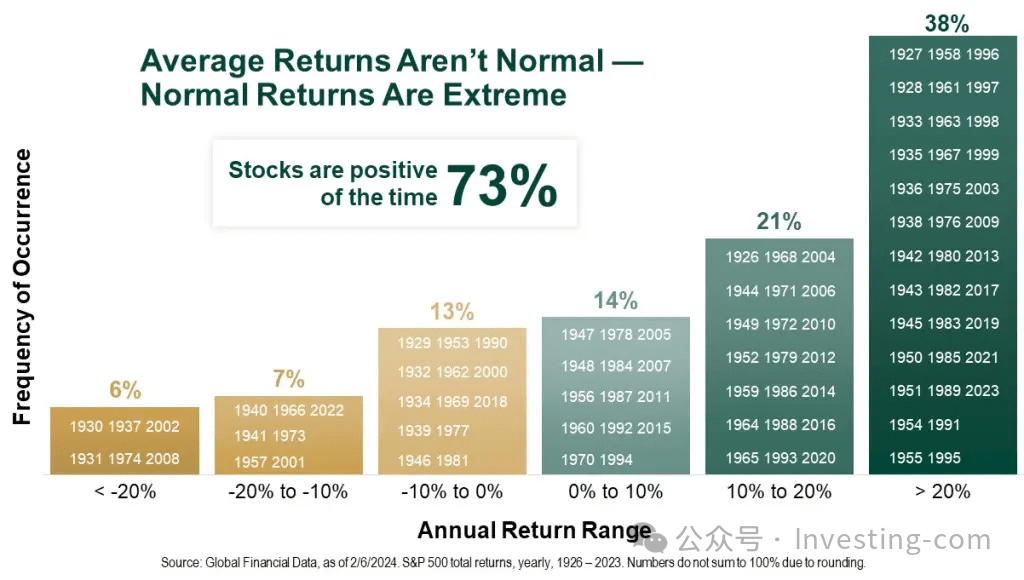

其实,在牛市时,回调发生的频率比很多人想象的要高。但是每当回调出现,市场对于“熊市”的担忧往往会随之升温。根据历史数据,股市上升的时间大约占73%。

而剩下的27%,市场则会回调,但纠正了前期升幅过快带来的泡沫。下面的数据展示了不同时间段内收益分布的情况。关键在于,超过10%的大幅回撤只占到了13%的概率。

平均回报

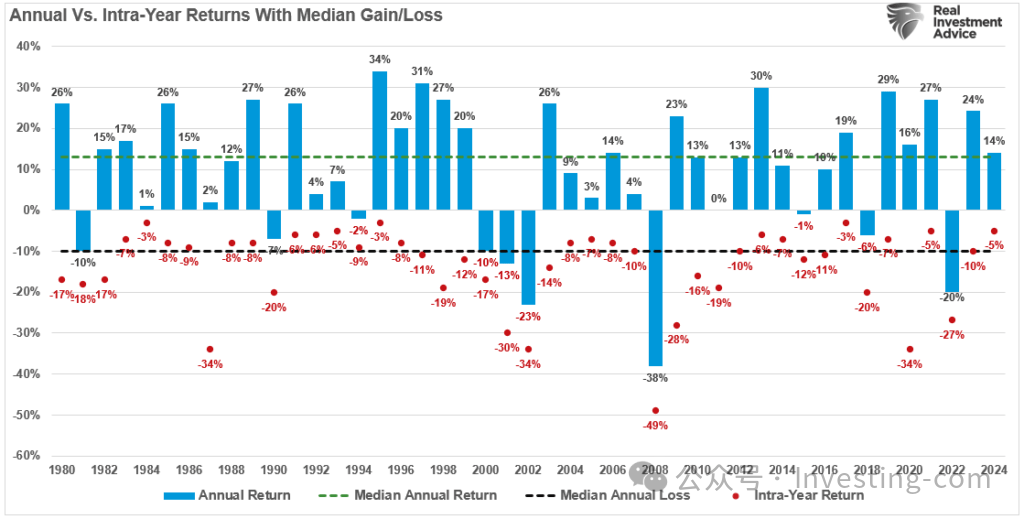

不过,10%或以下的小幅市场回调更为普遍,几乎每年的牛市都有。

全年vs年终收益损失

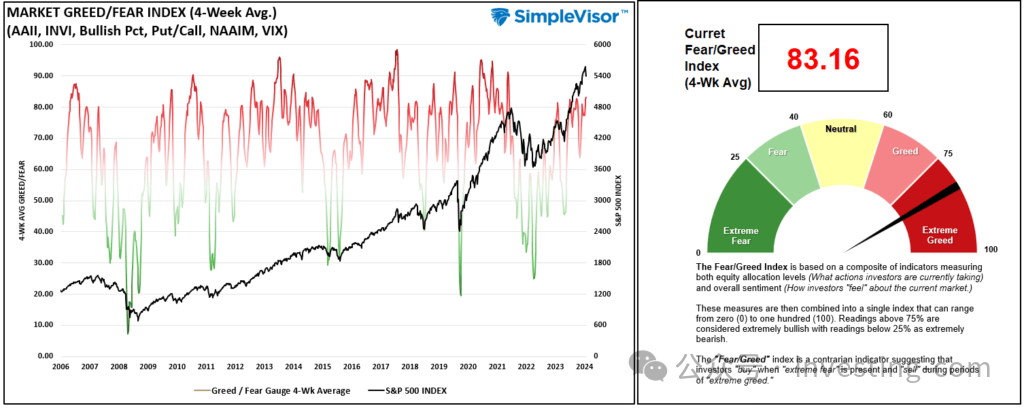

作为投资者,我们应当关注的是概率而非可能性。具体来说,有38%的情况下,市场能产生20%或以上的回报,而超过20%的回调几率仅为6%。虽然20%的跌幅并非不可能,但市场继续上升的可能性远大于这种罕见事件。

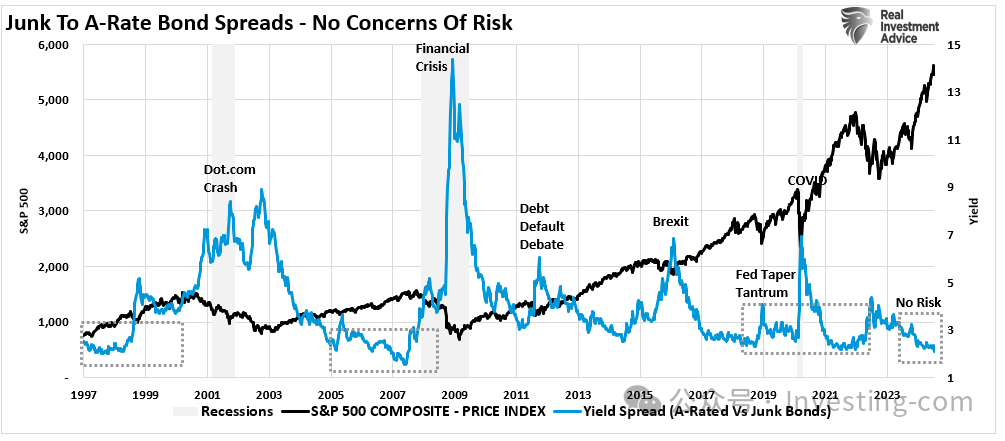

更重要的是,超过20%的深度回调很少出现在牛市中期。这是因为“动量”和“牛市心理”推动着市场不断攀升。此外,超过20%的大幅下跌几乎总是与外部突发事件挂钩,例如2008年的银行业危机或“网络股”泡沫破灭。

因此,当我们审视当前的市场时,有必要评估当前市场回调演变成更严重状况的可能性与概率。毕竟,了解两者之间的差异,有助于我们制定更合理的投资策略。

截至目前,这仅是一次健康的市场回调

在由牛市动力主导的市场中,若无外力作用,市场方向很难骤然转变。我们可以借用物理学中的概念来理解这一现象,

正如体育赛事中的解说员会说:“全明星赛前,芝加哥白袜队势头正猛。”报纸头条则会宣布:“芝加哥公牛队气势如虹。”半场休息时,教练激励球队:“你们现在占据优势,关键是要利用好这种势头,在第三节彻底击败对手。”

“动量”一词在体育领域中屡见不鲜。一支队伍如果势头强劲,便如同高速行驶的列车,想要阻止它并非易事。动量大的队伍更是势不可挡,想要拦住他们,难度可想而知。动量原本是物理学中的概念,指的是物体运动的程度。一支在比赛中节节胜利的队伍,就好比拥有了动量。同样,任何处于运动状态的物体都具有动量。

动量可被形象地解释为“移动中的质量”。所有物体都有质量,只要物体在移动,它就拥有动量——即它的质量在移动。一个物体的动量大小取决于两个因素:一是运动的质量有多少,二是这些质量的移动速度有多快。简而言之,动量与质量和速度这两个变量相关。用公式表示,就是物体的动量等于其质量乘以速度。

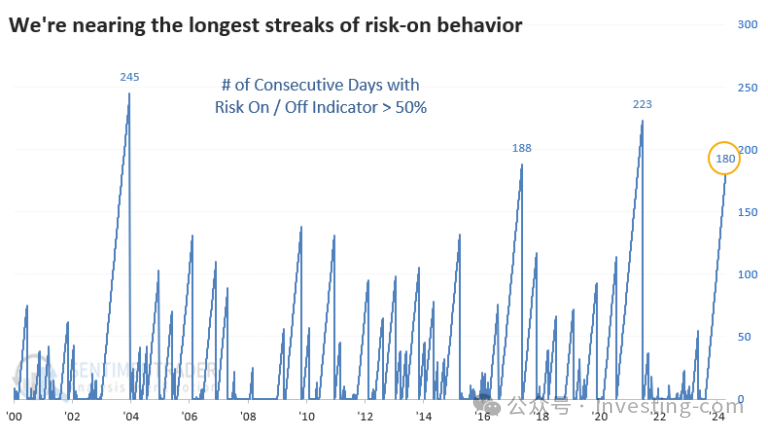

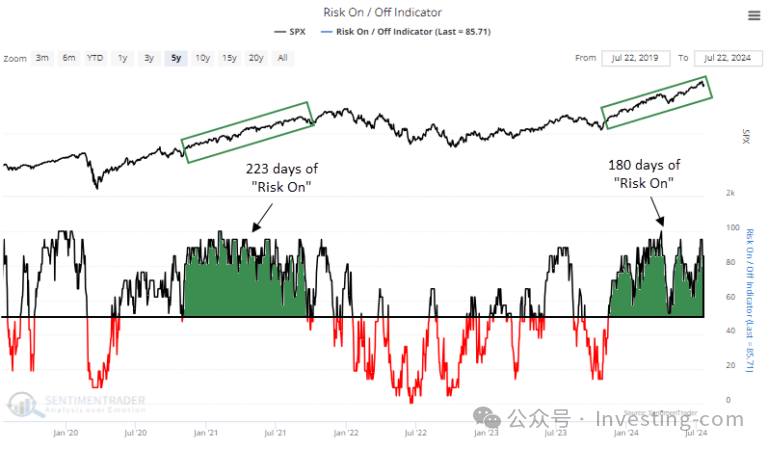

当前市场不仅拥有庞大的股票买方群体,这可以看作是“质量”,还有资产价格持续攀升的“速度”。值得一提的是,我们正接近投资者连续“追逐风险”行为最长的一段时间。(致谢@sentimentrader)

冒险行为

设想一辆兼具质量和速度的疾驰火车,要如何才能让它的冲劲戛然而止呢?根据物理定律,必须施加一段时间与运动方向相反的力量。物体的动量越大,停止起来就越困难。

因此,要让这样的物体停下来,要么需要更大的力量,要么需要更长的时间,或者两者兼而有之。随着力量在一定时间内作用于物体,物体的速度会随之改变,进而导致其动量发生变化。

以这辆高速行进的火车为例,踩刹车会在较长的距离内逐渐减速,而“脱轨”则能立即使之停下,但后果不堪设想。股市在很多方面与这相似。在牛市中,市场的动量能够推升资产价格相当长一段时间。

然而,市场中总会存在某些时刻,像是踩下了刹车,放缓了这股冲劲。如前所述,投资者“拥抱风险”的阶段可能会延续很长时间,直至缓慢的反转开始显现。

冒险/避险指标

但需注意的是,在2020年,突如其来的疫情引发的经济停摆,让市场的牛市动力遭遇了“脱轨”。那次高达35%的暴跌,是意料之外的外部冲击,令投资者措手不及。类似的情形曾在2008年的“金融危机”中上演。

不过,除了上述两次外生事件,由投资者仓位调整和情绪反转导致的动力丧失,通常伴随着的是不超过20%的价格回调。如前所述,多数这类修正幅度在5%至10%之间。

市场恐慌/贪婪指数

目前并无迹象表明会有任何外生事件“颠覆”金融市场。信用利差依旧保持低位,尽管经济数据有所走弱,但尚未进入衰退。

垃圾债券利差

迄今为止,最近让投资者和媒体忧心忡忡的这次修正,仍旧属于牛市中预料之内且相对寻常的回调。

“这表明,正如我们在五月底和六月所见到的,市场要么整固,要么回调至20日移动平均线。如果多方能再次守住这一水平,那么市场有可能继续上扬。鉴于当前围绕美联储降息的乐观情绪,这种情况是可能的。然而,如果20日移动平均线失守,就像四月初那样,下一个合理的支撑位将是50日移动平均线,随后紧跟的是100日移动平均线。这意味着市场可能面临另一次3%-5%的回调。”

这一修正过程可能会达到10%的幅度,正如我们在2023年夏天所见证的。

然而,就像去年夏天一样,当投资者本应逢低买入时,他们却并未行动。这是因为市场下跌往往促使投资者犯下投资中最大的错误之一。

锚定效应——我们犯下的最大投资失误

促使个人在投资上犯错的原因,几乎总是心理层面的。诚然,过去两周指数的回调确实惊醒了那些过度安逸的投资者,无论是散户还是专业人士。然而,这次回调并不出乎意料,我们在这几周的分析中已多次提及这种可能性。

市场修正往往激发“锚定效应”,亦或称“相对性陷阱”。锚定效应指的是人们倾向于将当前情境与有限的过往经验进行比较。多数投资者会将其投资组合的价值固定在一个特定时间点上,比如前一天、一周前或一个月前。当投资价值在增长时,我们会对这个数值记忆犹新。如果价值有所增加,这自然是一件好事,于是我们便假设下一阶段也会有类似的结果。

然而,当不可避免的市场回调到来时,我们会将当前价值视为“最高点”。市场动力的暂时缺失,会激发投资者另一种心理行为——“规避损失”,即为了避免进一步亏损而选择退出金融市场。

这些情绪驱动的决策往往导致不尽如人意的结果,“锚定”正是我们常犯的一个重大错误。

为了降低这种风险,不妨将注意力放在两三年前的投资组合价值上。在任何一个市场年度里,股票的修正幅度可能在5%到20%之间。但是,专注于本金与收益之间的差距,可以减少冲动做出极端决策的倾向,从而避免不良的投资结果。

在一堆坏的选择中选最好的那个

我的营养师曾说过一句关于饮食的金句:“在一堆坏的选择中选最好的那个。”每个人都不免会偶尔做出不太明智的选择。关键在于,尽量让这些选择不会对我们投资造成过大的负面影响。举个饮食的例子,如果你吃汉堡,那就选择不加奶酪和蛋黄酱的。

当前的市场回调,很可能仅仅是牛市中常见的普通调整。它是否会演变成更大规模的事件?当然有可能,但信贷和股市的技术指标很可能提前给出足够的预警信号。

然而,如果你觉得非得“做些什么”,那就做一些微调,以免陷入“糟糕决策”的风险。

多做些有效的策略,少做些无效的。

牢记“趋势是我的朋友”。

可以做多和做空,惟切勿贪婪。(贪婪者往往遭到屠杀)

别忘了,缴缴税。

通过分批买入、精心操作订单以及争取最佳价格来最大化利润。

寻找暂时遇挫的投资机会,而非根基已损的投资目标。

通过分散投资来控制风险。

设定预先确定的卖出价位和止损点,以控制风险。

做足功课。

不让恐慌左右买卖决定。

记住,“现金”是胜利者的筹码。

对回调有预期,则无需恐惧回调。

要知道人总会犯错的,最重要的是能迅速纠正。

入场前,先要放下“幻想”。

保持灵活。

有耐心,让纪律和策略发挥作用。

关掉电视,放下手机,专注于自己的分析。

重要的是,要时常审视自己的市场观点和行为模式,确保可靠的数据和心理情绪共同引导我们的决策。

最重要的是,如果你还没有一套严格遵守的投资策略和纪律,那现正是建立策略和纪律的时候。

***

编译 | 刘川

精彩评论